来源:泰康资产微基金

3月28日,泰康资产携手上海证券交易所举办“中国ETF市场16周年”高峰论坛(南京场)活动,特邀上交所创新中心专家郑力海、兴业证券全球首席策略师张忆东、以及泰康资产公募指数与量化负责人魏军等围绕宏观经济、港股、指数投资、ETF发展远景等方向展开了探讨和分析。

以下是郑力海带来的《如何使用期权优化指数股的资产配置?》主题分享的主要内容。

第一部分:期权是什么

期权是投资者约定在未来买入或卖出某项资产的权利。

✔认购期权:双方约定在未来某个时间点,期权买方向卖方以约定价格(行权价)买入股票/ETF的权利(锁定买入价格)

✔ 认沽期权:双方约定在未来某个时间点,期权买方向卖方以约定价格卖出股票/ETF的权利(锁定卖出价格)

期权小贴士:

✔ 期权是T+0交易

✔ 期权买方支付权利金,无需缴纳保证金,不会被强平

✔ 期权卖方收取权利金,需缴纳保证金,有强平风险

✔ 期权有到期日,可在到期日前平仓或到期日提出行权

✔ 其他因素不变,到期日临近,期权权利金越低

第二部分:期权有什么特点

特点一:精准化打击

趋势看得越准,赚得越多

假设3月中旬,有4个投资者对10天内上证50指数的行情做了一个简单预测:

A:认为未来股市会涨

B:认为10天内股市会上涨

C:认为10天内会股市上涨超过5%

D:认为10天内会股市上涨5%~10%之间

假如上证50指数在10天后的涨幅达到了6.56%。如果大家都去买上证50ETF/股票,那这段时间大家所赚的收益率大概都是6.56%上下,即使再聪明的投资者也拉不开差距。然而有了期权就不一样了。

以上数据仅供参考,仅为阐明期权精准化打击的特点,不构成任何投资建议。

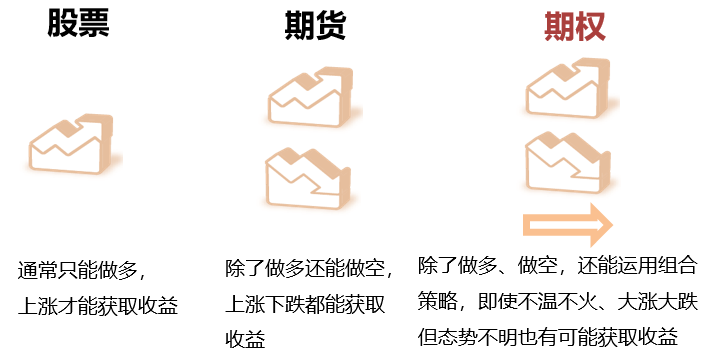

特点二:立体化作战

第三部分:期权有什么功能呢?

功能一:保险策略

期权保险策略,也称保护性买入认沽策略,是指投资者在已经拥有标的证券、或者买入标的证券的同时,买入相应数量的认沽期权。

功能二:备兑开仓策略

备兑开仓策略,是指投资者在拥有标的证券(含当日买入)的基础上,卖出相应的认购期权(百分之百现券担保,不需现金保证金),即通过备兑开仓增加备兑持仓头寸。由于有相应等份的现券作为担保,可以用于被行权时交付现券,因而称为“备兑”。

备兑开仓优点:定期(如每月)获得收入;比直接拥有ETF风险更低;该策略使用现券担保,不需额外缴纳现金保证金,因此通常情况下无须每日盯市,无强平风险。

备兑开仓缺点:ETF价格持续上涨时,该策略向上收益具有上限。ETF价格持续下跌,该策略下行风险较大。

备兑开仓的使用前提: 预期未来不涨或者小涨

功能三:优化资产配置

在整个资产组合中利用期权优化配置,提高收益,控制风险。

90/10期权投资 VS 融资融券:假设某日,50ETF收盘价格2.789元。假设某投资者账户资金100万:

以上内容仅供参考,不构成任何投资建议,仅为阐明期权策略

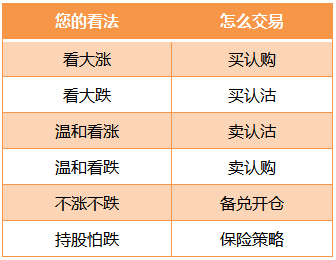

常见期权交易策略总结:

免责声明

本资料介绍ETF及ETF期权等相关知识,仅为投资者教育之目的,不构成对投资者的任何投资建议。投资者不应当以该等信息取代其独立判断或仅依据该等信息做出投资决策。对于投资者依据本资料进行投资所造成的一切损失,上海证券交易所不承担任何责任。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。