来源:国寿安保资讯

今年一季度股票市场大幅波动,市场对稳中求进的“固收+”策略产品的需求热度持续攀升。截至今年一季度末,年内“固收+”策略新基金发行规模已逾1800亿元,超过去年上半年同类产品的合计募集量。

“固收+”策略产品为何持续受到市场热捧?固定收益金牛基金公司——国寿安保基金重磅推出的国寿安保稳安混合型证券投资基金(以下简称:国寿安保稳安基金)有何过人之处?

小编整理了投资者近期最关心的十个问题,一一为您解答。

一

震荡市适合

配置什么类型的

基金产品?

近期股票市场震荡加剧,面对市场的不确定,不愿承担股票市场的高风险,又希望中长期投资收益能高于货币基金和纯债型基金的投资者,建议考虑“固收+”策略的基金产品。“固收+”策略基金产品既能通过债券等固定收益类资产获取稳健收益,又能通过配置风险资产获得收益增强,正受到越来越多投资者的欢迎。此类基金产品预期风险和收益高于货币基金和纯债型基金,低于股票型基金。

二

什么是“固收+”产品?

“固收+”简单的说就是给固收加点料。其中固收的部分就是把钱投到债券等固定收益类金融工具,以此构建底仓,预期获得相对稳健的收益;“+”的部分仓位不高,主要投资于风险资产,采用的策略包括二级市场精选股票、量化选股等。

三

国寿安保稳安基金的债券投资策略和股票投资策略分别是什么?

债券投资策略:根据当前债券市场行情,采用底仓策略和增强策略,并能根据市场行情灵活调整组合久期,按照期限越长流动性越好的原则筛选债券资产,严格控制债券资产的信用资质下沉。

股票投资策略:注重价值和行业景气度,行稳致远,深耕结构。市场回归结构性震荡行情,压制因素和结构性机会共同存在。在行业选择上,沿着全球经济复苏逻辑,配置具有中长期逻辑的周期成长性公司;沿着后疫情时代的逻辑,配置需求弹性大的大消费或服务类公司;配置估值与业绩匹配的具备长期成长性的先进制造业公司。本基金可投资港股为组合扩大了筛选范围,能够精选优质标的,全天候选股。

四

国寿安保稳安基金和其他“固收+”产品相比有什么特点?

国寿安保稳安基金高度重视持仓回撤管理,以绝对收益为目标,并采取回撤控制的相应措施。该基金基于风险预算模型和“货币-信用”政策框架进行季度调整。“货币-信用”框架对国内资产配置的指导意义较强,作为总的资产配置原则,可以有效平衡股债市场波动风险。股票、债券均有长期内在回报率,控制住回撤,中长期看将有相应回报。

回撤管理主要通过两种方式进行,一是仓位控制,国寿安保稳安基金的业绩基准中股票仓位为15%(沪深300指数收益率*10%+恒生指数收益率*5%),该基金将围绕中值在合同规定范围内(0-30%)做灵活调整,极端情况下果断降仓位回避风险;二是相关性分析,国寿安保稳安通过构建稳健的权益组合降低对整体组合的影响。

除了股票资产的风险管理外,还高度重视债券资产的久期风险、信用风险、杠杆风险的管理,本基金信用债仅投资高等级和中等评级短久期品种,将在投前、投中严格把控信用风险。

五

国寿安保稳安基金适合什么样的投资者?

如果您是稳健型投资者,可以集中配置。国寿安保稳安基金是偏债混合型基金,其预期收益和预期风险高于货币市场基金、债券型基金,低于股票型基金。

如果您是中高风险偏好投资者,主要配置权益类的资产,可以适当通过投资国寿安保稳安基金来平滑组合波动,实现攻守兼备。

如果您是低风险偏好投资者,投资经验较少,风险承受力不强,也不愿过多操心自己的资产,可以适当配置部分国寿安保稳安基金,对资产进行收益增强。

六

市场上同类基金业绩怎么样?

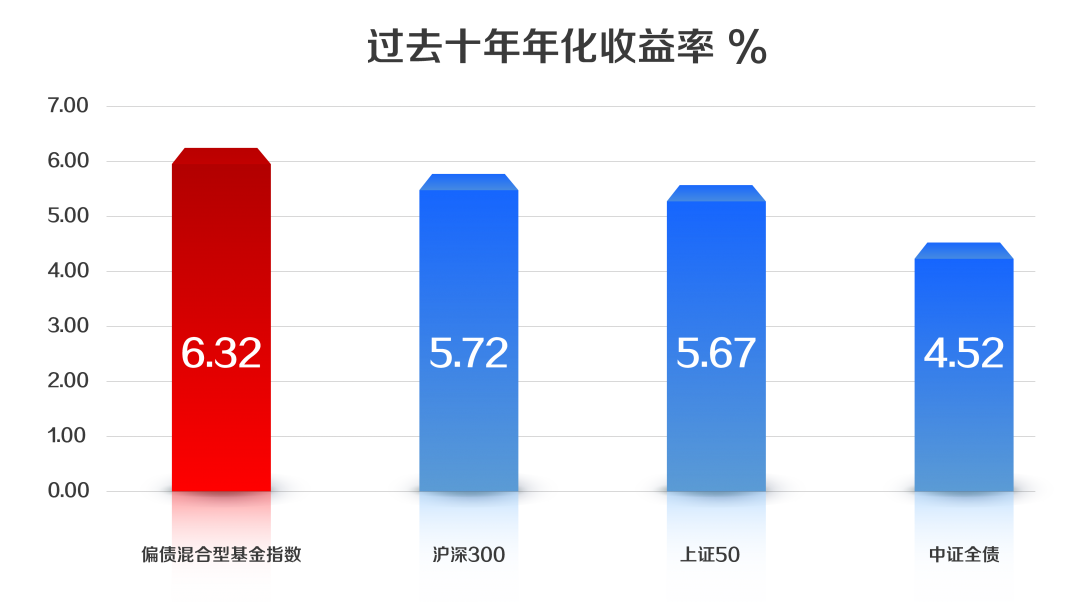

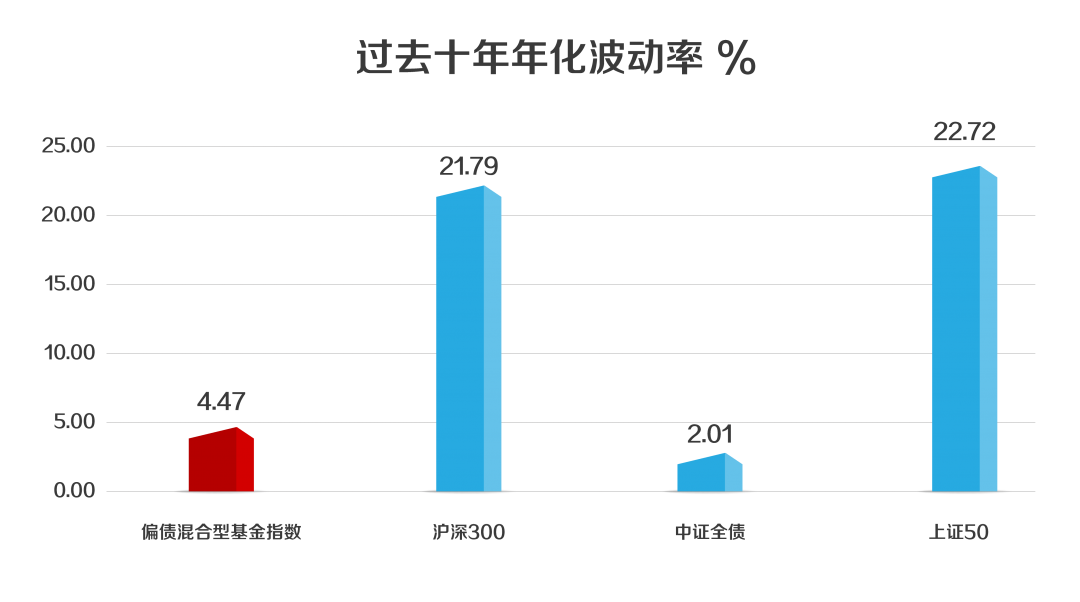

根据银河证券三级分类标准,国寿安保稳安基金属于偏债混合型基金,根据wind数据,截至2020年12月31日,偏债混合型基金指数过去十年年化收益率不仅高于风险较低的中证全债指数,甚至高于风险更高的沪深300、上证50指数;过去十年年化波动率显著低于沪深300、上证50指数,仅比中证全债指数略高。

数据来源:Wind,截止日期:2020年12月31日

数据来源:Wind,截止日期:2020年12月31日

七

国寿安保稳安基金经理是谁?

本基金由国寿安保基金绝对收益部的两位明星基金经理联合掌舵。

国寿安保绝对收益部负责人黄力先生担任主基金经理,负责总业绩和总回撤目标,主要管理大类资产配置和债券投资。黄力先生具备超过11年的投资研究经历,擅长流动性管理,信用债配置和利率债交易,具备固定收益全谱系资产综合投资管理能力。

吴坚先生负责股票投资,擅长的策略是通过行业景气周期和基本面选股。吴坚先生具备14年的投资研究经验,擅长基于深入研究,对宏观经济背景、行业供求与流动性、个股估值与具体特性这三个层面进行准确把握,同时能够做好进攻和防守策略,稳妥控制基金回撤,追求长期复利回报。

八

国寿安保基金旗下同类“固收+”类产品业绩如何?

自2017年起,国寿安保基金即开始发力固收+策略产品,陆续向市场推出了多只采用固收+策略的“稳”系列基金。截至2020年末,有多达8只产品A类份额成立以来年化收益率超7%,且当年收益率都在16.5%以上,最高达24.75%。(详细业绩后附)

九

国寿安保基金投资实力怎么样?

国寿安保基金是中国人寿旗下的基金公司,成立以来固收投资能力出类拔萃,先后荣获《中国证券报》第十六届中国基金业金牛奖“固定收益投资金牛基金公司” ,《上海证券报》颁发的2019年度“金基金 债券投资回报基金管理公司奖”。

海通证券数据显示,截至2020年12月31日,国寿安保基金固收类基金最近五年、三年、两年超额收益率在固收类大型公司中均排名前1/4。(数据来源:海通证券权益及固定收益类资产超额收益排行榜(20210105))

十

国寿安保稳安基金的代码是什么?费率是多少?

基金简称:国寿安保稳安混合

基金代码:A类:010984, C类:010985

费率结构:

管理费率:管理费率:0.60%;托管费率:0.20%;C类份额销售服务费率:0.50%

认购费率:

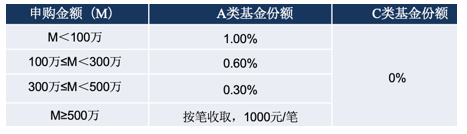

申购费率:

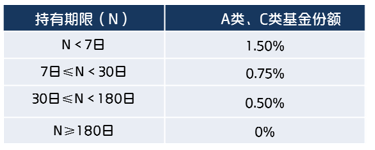

赎回费率:

附:

国寿安保稳荣混合成立于2017年2月10日,业绩比较基准为中债综合(全价)指数收益率×85%+沪深300指数收益率×15%,2017-2020年A类净值增长率(业绩比较基准)分别为:6.86%(0.60%)、1.38%(-0.11%)、6.69%(6.16%)、18.96%(3.97%);2017-2020年C类净值增长率(业绩比较基准)分别为:6.78%(0.60%)、1.27%(-0.11%)、6.57%(6.16%)、18.84%(3.97%);

国寿安保稳信混合成立于2017年3月8日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2017-2020年A类净值增长率(业绩比较基准)分别为:5.87%(1.30%)、0.48%(-1.72%)、11.53%(7.80%)、20.57%(5.32%);2017-2020年C类净值增长率(业绩比较基准)分别为:5.78%(1.30%)、0.39%(-1.72%)、11.43%(7.80%)、20.90%(5.32%);

国寿安保稳寿混合成立于2017年8月1日,2018-2020年A类净值增长率(业绩比较基准)分别为:0.34%(-1.72%)、11.56%(7.80%)、17.64%(5.32%);2018-2020年C类净值增长率(业绩比较基准)分别为:0.26%(-1.72%)、11.40%(7.80%)、17.51%(5.32%);

国寿安保稳吉混合成立于2017年12月26日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2020年A类净值增长率(业绩比较基准)分别为:2.37%(-1.72%)、9.37%(7.80%)、17.81%(5.32%);2018-2020年C类净值增长率(业绩比较基准)分别为:2.28%(-1.72%)、9.25%(7.80%)、17.71%(5.32%);

国寿安保稳瑞混合成立于2018年2月7日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2020年A类净值增长率(业绩比较基准)分别为:0.22%(-2.49%)、11.27%(7.80%)、24.75%(5.32%);2018-2020年C类净值增长率(业绩比较基准)分别为:0.10%(-2.49%)、11.16%(7.80%)、24.62%(5.32%);

国寿安保稳嘉混合成立于2017年2月10日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2017-2020年A类净值增长率(业绩比较基准)分别为:6.81%(1.60%)、1.14%(-1.72%)、13.44%(7.80%)、19.17%(5.32%);2017-2020年C类净值增长率(业绩比较基准)分别为:6.72%(1.60%)、1.03%(-1.72%)、13.32%(7.80%)、19.05%(5.32%);

国寿安保稳诚混合成立于2017年1月20日,业绩比较基准为中债综合(全价)指数收益率×85%+沪深300指数收益率×15%,2017-2020年A类净值增长率(业绩比较基准)分别为:7.37%(0.32%)、2.20%(-0.12%)、3.91%(6.16%)、16.59%(3.97%);2017-2020年C类净值增长率(业绩比较基准)分别为:7.27%(0.32%)、2.10%(-0.12%)、3.81%(6.16%)、16.59%(3.97%);

国寿安保稳泰一年定开混合成立于2017年8月22日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2020年A类净值增长率(业绩比较基准)分别为:0.85%(1.32%)、7.91%(10.90%)、22.10%(7.94%);2018-2020年C类净值增长率(业绩比较基准)分别为:0.23%(1.32%)、7.26%(10.90%)、21.38%(7.94%)。

数据来源:基金定期报告

截止日期:2020年12月31日

风险提示:投资有风险,请理性选择基金。基金的过往业绩及净值高低并不预示其未来业绩表现,产品存在收益波动风险,基金管理人管理的其他基金的业绩也不构成新基金业绩表现的保证。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。