“旱的旱死,涝的涝死”。如今,这句谚语越来越能反映当前公募行业的现状。

随着上市公司2020年年报陆续披露,旗下的公募基金公司财务数据也陆续揭晓,行业的分化愈发显著。

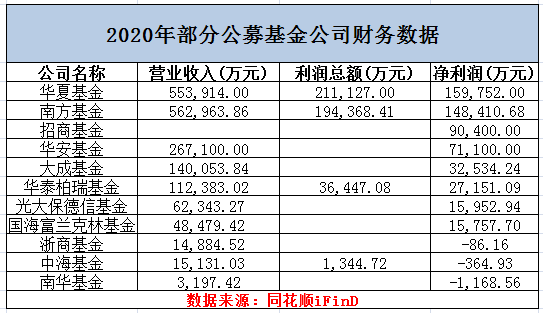

据《国际金融报》记者不完全统计,目前已有十多家公募基金公司将去年的财务数据公之于众,大型公募牢牢占据业绩榜前列,小型公募经营情况欠佳。工银瑞信基金以19.73亿元的净利润暂居公募榜首,华夏基金以15.98亿元的净利润暂居其后,南方基金、交银施罗德基金、博时基金净利润均突破10亿元,浙商基金、中海基金、南华基金去年净利润均为亏损。

公募行业分化加剧

过去一年,依托权益类基金业绩的大放异彩,公募基金整体规模迅速扩容,创下公募有史以来最高新基金成立份额纪录,不少基金公司实现净利润同比增长。

同花顺iFinD数据显示,目前已有11家公募基金公司财务数据公开。据《国际金融报》记者不完全统计,还有多家公募基金公司财务数据随控股股东年报一起披露。

根据已披露的情况来看,截至2020年底,有6家公募基金公司净利润突破10亿元。工银瑞信基金实现净利润19.73亿元,同比增长28.45%,暂居公募净利润榜第一;华夏基金实现净利润15.98亿元,同比增长33.02%,暂居第二;增长率暂居行业第一的公司又是一家银行系公募,交银施罗德基金实现净利润12.6亿元,同比增长114%;南方基金、博时基金、建信基金净利润均突破10亿元,分别达到14.84亿元、12.47亿元、11.19亿元。

上述基金公司均属于行业规模较大的头部公司,而规模较小的基金公司运气就不太好了,不但没有享受到权益类基金业绩和规模增长的红利,有的净利润甚至出现亏损。

数据显示,浙商基金、中海基金、南华基金2020年净利润均出现亏损,分别亏损86.16万元、364.93万元、1168.56万元,这三家基金公司2020年末基金规模分别为311.36亿元、135.41亿元、34.82亿元。浙商基金和南华基金的共同特点在于权益类基金规模占公司总规模比过小,均以债券型基金为主。

在财务数据披露过程中,浙商基金还发生了一段小插曲。

3月19日,浙商基金发布澄清公告表示:“该年度报告错误地引用了我司2020年度财务数据,原因系误将2019年已更正审计调整调整至2020年未经审计财务数据中。截至目前,我司2020年度经审计财务报表尚未最终确定,具体请以上市公司最新公告为准。”

3月23日,浙商证券发布的公告提及,浙商基金于2020年4月24日提供了经审计财务报告,其报告显示,净利润(含其他综合收益)较前期提供给本公司的财务报表减少了168.24万元。浙商基金提供的2020年度财务报表净利润为82.09万元,经调整后,浙商基金2020年度净利润为-86.16万元,不存在错误引用的情形。截至3月19日,浙商基金2020年度经审计财务报表尚未最终确定,其最终财务数据以浙商基金2020年度经审计财务报表为准。

结构分化依旧是主旋律

截至3月29日,越来越多的基金披露了2020年年报情况。

去年的年度冠军基金农银工业4.0混合于3月29日发表了对市场的回顾和展望。农银汇理基金经理赵诣在报告中表示,目前组合持仓仍然主要集中在计算机、电子、机械、新能源等行业。

赵诣认为,上市公司的经营质量仍是最重要的关注因素,因此部分业绩稳定增长的优质公司,由于缺乏题材,导致在一季度股价表现不佳的情况下,反而是为明年后三个季度布局的好时机。同时,头部企业由于在低折现率、长久期、高流动性的情况下,给了很高的溢价,而中盘细分行业龙头由于关注度较低,估值、增速更匹配,因此也会存在较好的机会。

展望未来,赵诣表示,组合配置上仍然以5G产业链、新能源、高端制造为主。

工银中小盘混合基金经理黄安乐对新能源汽车产业链的公司估值给予谨慎态度,并减持了该类产业链中高估值的部分公司,增持性价比更合理的公司,总体依然超配,但持仓比重下降。

黄安乐在年报中提及,经过2020年以来的大幅上涨,部分公司的市值可能已经接近本基金预估的三年之后的目标;更重要的是,即便对更遥远的未来很乐观,但受限于自身的预测能力的边界,对此类公司3年之后的价值增长空间评估还存在较大的不确定性。

基于投资策略和对未来市场的预判,该基金逐步增持了国防军工,尤其是军工材料和军工电子器件等细分行业。此外,该基金对低估值的顺周期板块也逐步增加了配置。

在一些基金经理看来,热门的消费行业仍然具有一定机会。

银华食品饮料量化股票基金经理李宜璇在2020年年报中表示,目前白酒估值处于中枢偏上,横向对比仍有一定的性价比。大众消费品方面,受提价预期影响,啤酒和调味品近期反弹明显,预计仍然具备一定的持续性。一些目前看景气度恢复低于预期的和明年业绩不确定性较大的标的可以持续观察,寻找合适的介入机会。对于食品饮料板块来说,目前的风险主要存在于流动性收紧风险、大盘系统性风险。

展望A股市场,工银医药健康股票基金经理谭东寒表示,伴随着产业发展和投资者结构变化,预计A股的结构分化还将是市场主旋律,而当前市场高估值,尤其是龙头公司的高估值高溢价也需要企业业绩增长来消化。2021年投资者需要放低收益预期,同时要做更精细的个股选择比较来努力获得超额收益。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。