来源:轩言全球宏观

下载新浪财经APP,了解全球实时汇率

核心观点:

3月17日,巴西央行宣布加息75个基点,从2%升至2.75%,超预期地启动了货币政策的部分正常化,并称将在5月会议上再次加息相同幅度。3月18日,土耳其央行宣布加息200个基点至19%。3月19日,俄罗斯央行宣布加息25个基点至4.5%。

另外,印度或在4月7日会议加息0.25个BP。挪威央行亦表示很有可能将加息时间从2022年上半年提前到2021年下半年。韩国的政策正常化预期也在提高,不过其央行表态“当前形势不要求匆忙调整政策立场”。

新兴经济体预先加息,其政策目标各有侧重。第一,对于巴西而言,其加息原因主要在于抗通胀及货币政策回归正常化。第二,土耳其的货币政策有可能出现反复。第三,俄罗斯加息的主要考虑在于需求恢复和控通胀。第四,如果印度加息,目的是控制输入性通胀。第五,挪威计划提前加息的主要考虑在于防控金融风险。

近期美债收益率飙升:一方面,海外国家持有美债规模确有上行;另一方面,国际上宽松的流动性仍在寻求收益率。

作为大型经济体,新兴国家的货币政策变化对我国影响有限。但是,如前期报告《中美货币政策分化的市场冲击和投资推论》所述,未来中美的货币政策将产生明显分化,美联储货币政策的溢出效应将对我国的货币政策稳定带来冲击。

我国当前的通胀水平总体运行在合理区间。2月CPI同比-0.2%,预计将于6月份在1.7%左右见顶;2月PPI同比1.7%,预计将于5月份在4.3%左右见顶。根据央行的表述,“2020年物价涨幅总体运行在合理区间,不存在长期通胀或通缩基础”,而且从短期来看,“待技术效应和供给扰动等因素逐渐消退后,CPI有望回升趋稳”。总之,供给侧冲击——粮食或国际油价上涨——所导致的短期通胀不会导致货币政策正常化的加速,而会保持“不急转弯”的战略定力。

以下为正文内容:

一、新兴经济体加息的政策目标各有侧重

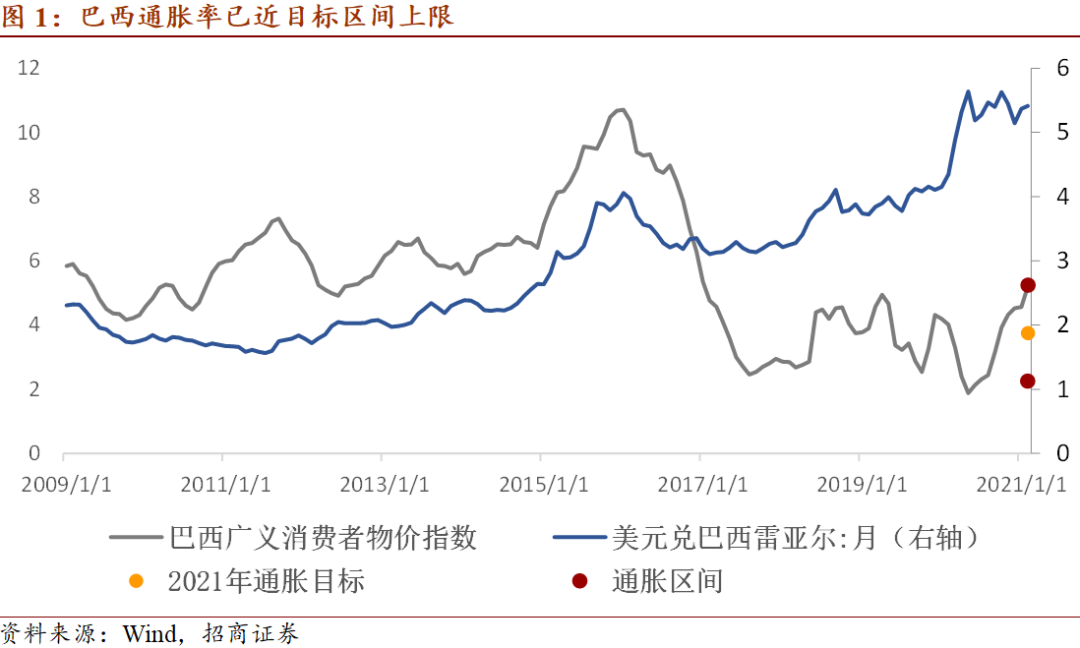

3月17日,巴西央行宣布加息75个基点,从2%升至2.75%,超预期地启动了货币政策的部分正常化,并称将在5月会议上再次加息相同幅度,除非通胀预测发生重大变化。2月份的巴西通胀数据达到了5.2%,已经接近2021年通胀目标浮动区间上限(3.75%±1.5%)。巴西的疫情仍在失控状态,17日新增确诊人数达到9万,其通胀主要是受到粮食和国际原油价格上涨的影响。

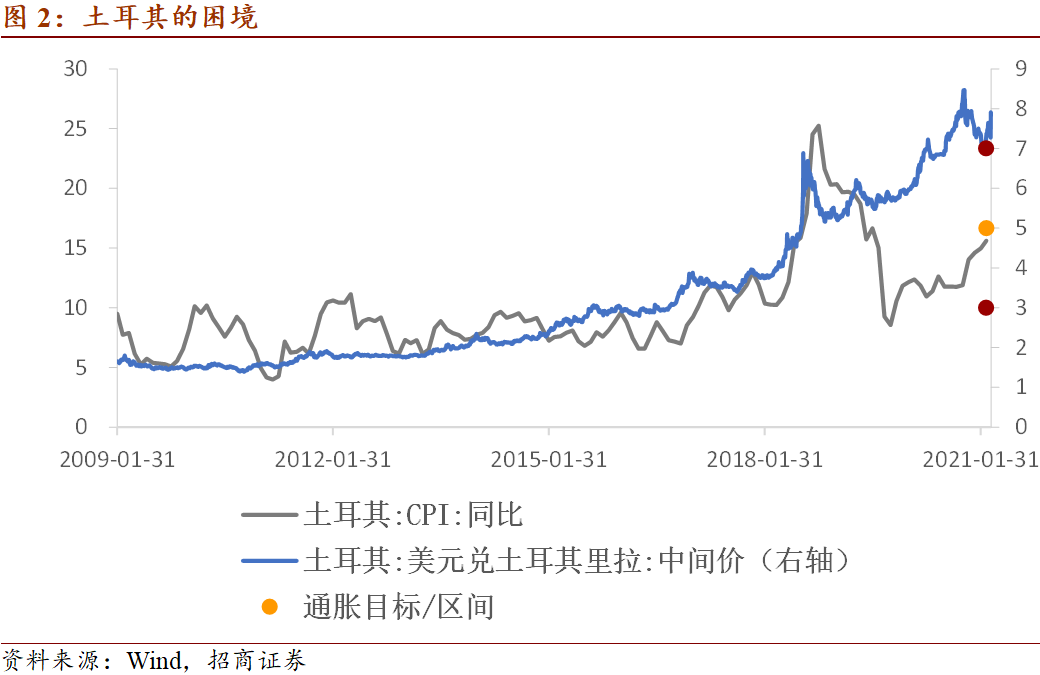

3月18日,土耳其央行亦宣布加息200个基点至19%,其2月份通胀达到15.61%,已连续四个月攀升。除大宗商品价格持续上升之外,加速通胀的因素还包括里拉的贬值,美元兑里拉中间价在2月份从7贬值至7.5里拉/美元左右。

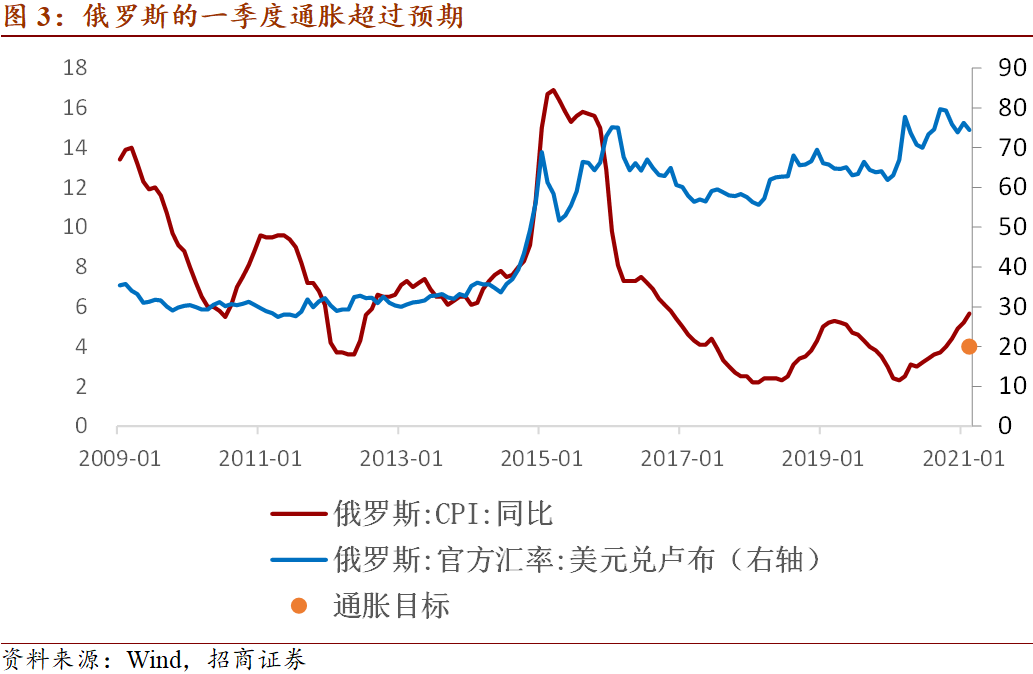

3月19日,俄罗斯央行宣布加息25个基点至4.5%。俄罗斯2月份的通胀数据达到5.67%,超过央行目标的4%。因为疫情期间食品消费量上升,俄罗斯已将通胀中的食品权重上调了1.2%。

印度可能是下一个加息的新兴经济体。印度的通胀目标区间为4±2%,但是2020年四个季度的均值都超过6%。由于疫情持续严峻,印度央行一直以保增长为首要目标,政府此前主要通过降低关税等方式来减缓通胀压力。根据彭博掉期计算,印度在今年4月7日会议加息0.25个BP的预期达到了117.1%。

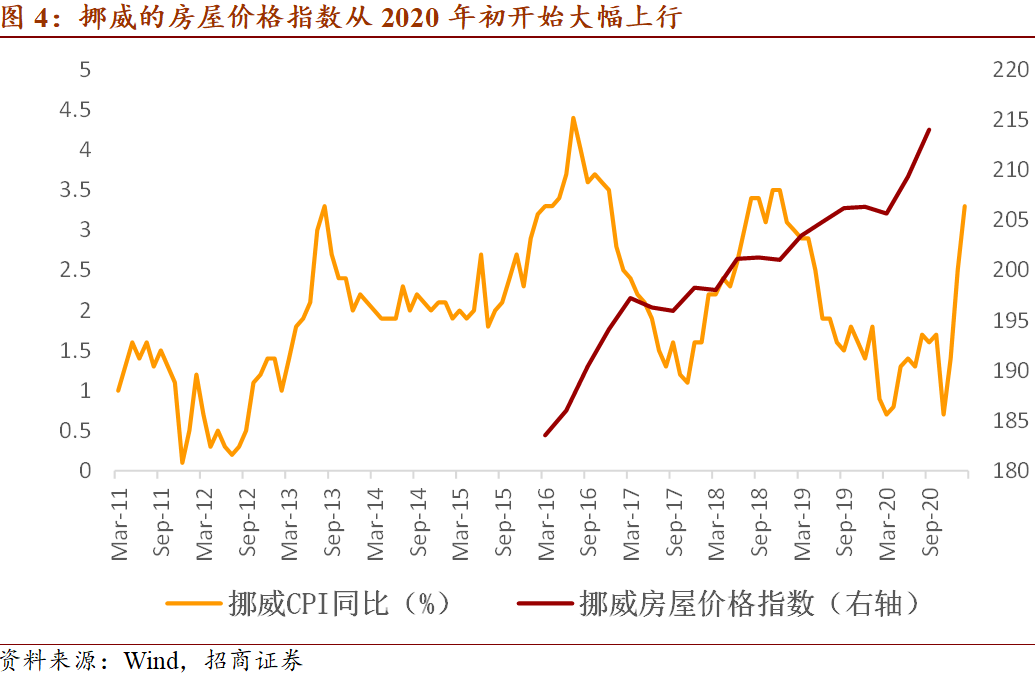

对于发达经济体,挪威央行在3月18日表示很有可能将加息时间从2022年上半年提前到2021年下半年。尽管仍受此前英国变异毒株的影响,挪威计划在今年夏季完成主要人群的疫苗接种,因此认为经济复苏将好于预期。

由于出口和投资支持经济向好,韩国的货币政策正常化预期也在升高。但是,韩国央行行长李柱烈表示,通胀或超此前1.3%的预期,不过“通胀持续上升的可能性不大”,“当前形势不要求匆忙调整政策立场”。

新兴经济体预先加息,其政策目标各有侧重。第一,对于巴西而言,其加息原因主要在于抗通胀及货币政策回归正常化。巴西央行表示,此次加息标志着货币政策“部分正常化”的启动,其所预测的2021年通胀已经“不适宜地逼近目标区域上限”。而且,严格反通胀将是巴西央行行长内托(Roberto Campos Neto)任内的重要政策目标。以新任总统博索纳罗(Jair Messias Bolsonaro)的自由化改革为背景,巴西正在推动央行独立性法案,以巩固外资流入的信心。

第二,土耳其的货币政策有可能出现反复。3月20日,在宣布加息两天后,土耳其总统埃尔多安(Recep Tayyip Erdogan)宣布了央行行长阿巴尔(Naci Agbal)的离职,而新任行长此前持低利率立场,与埃尔多安相一致。

第三,俄罗斯加息的主要考虑在于需求恢复和控通胀。不同于巴西和土耳其,近期国际原油价格上涨事实上有利于俄罗斯经济的恢复。俄罗斯央行表示,“一季度的通胀一直高于预期,国内需求恢复稳定”,“外部需求也将提高,考虑到一些国家的额外财政支持和疫苗接种速度”,“需求的快速恢复和高企的通胀压力要求我们回归中性的货币政策”。总之,“风险平衡已经转而倾向于通胀”。

第四,如果印度加息,其目的在于控制输入性通胀。

第五,挪威计划提前加息的主要考虑在于防控金融风险。在疫苗推动经济复苏的基础上,挪威央行表示,“长期的低利率会加剧金融失衡”。

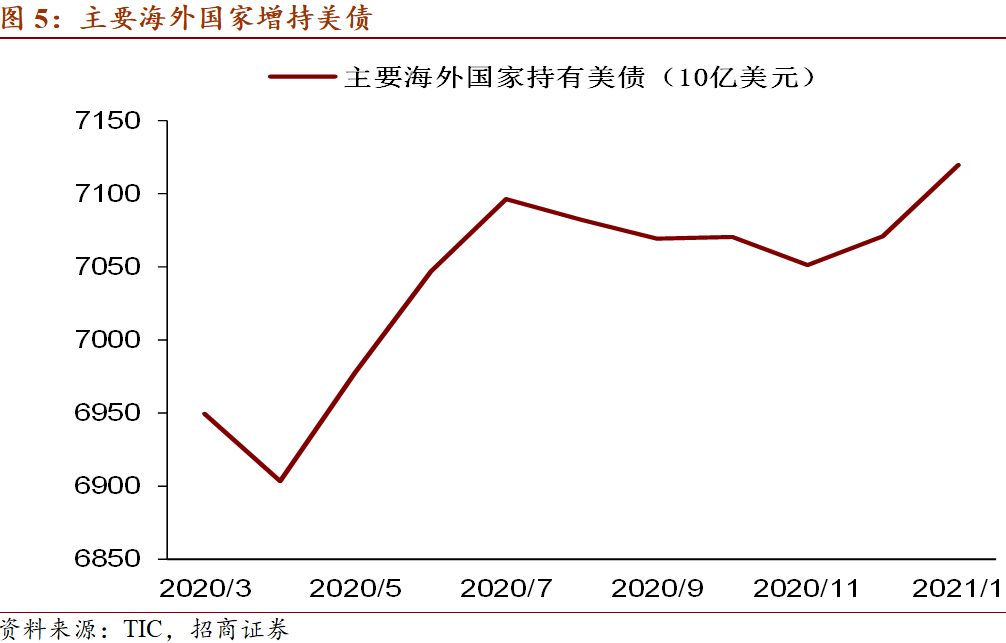

美债收益率飙升,对新兴经济体的资本流动有什么影响?一方面,主要海外国家持有美债在2021年1月份确实上升了488亿美元。

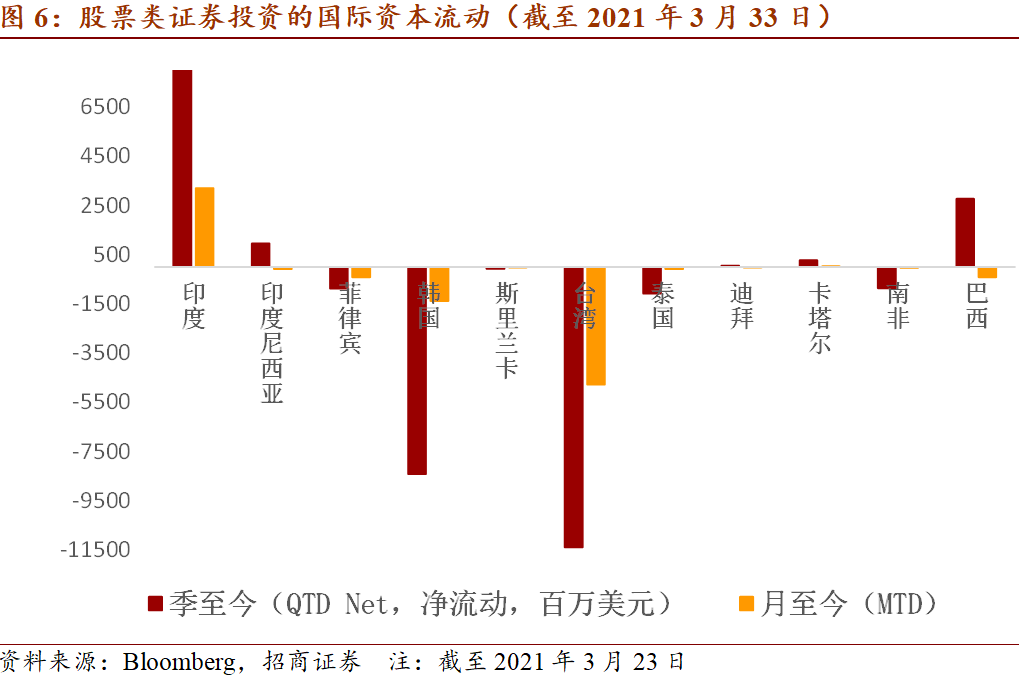

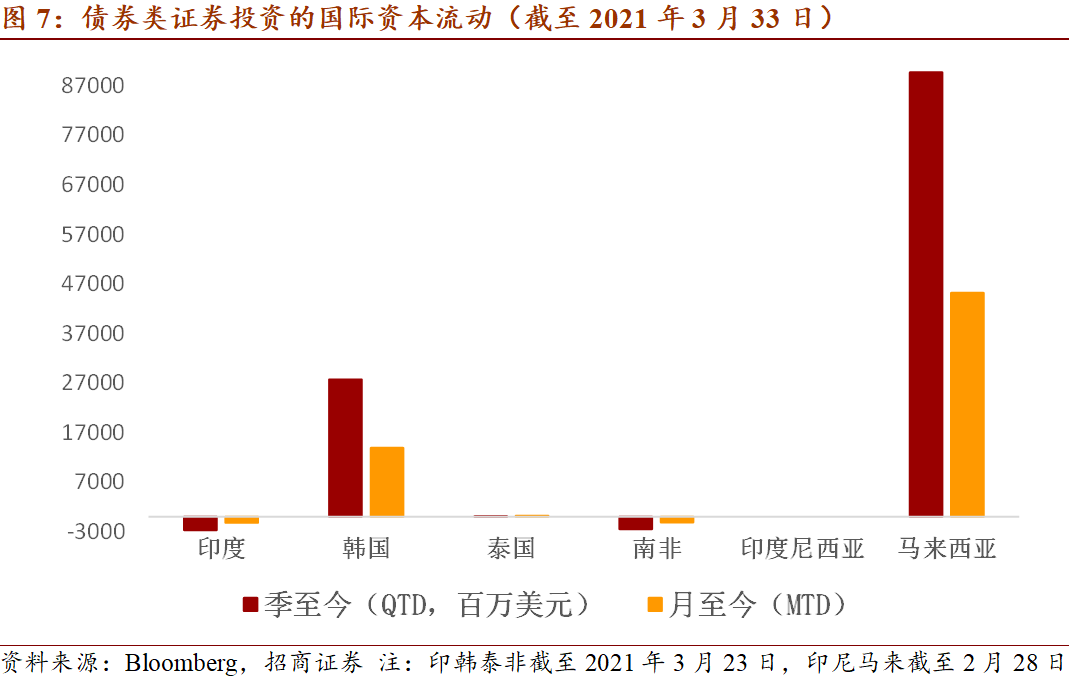

另一方面,国际上宽松的流动性仍在新兴市场寻求收益率。近月数据显示,韩国和台湾的股票市场出现了明显的资本流出,泰国、南非和菲律宾也受一定影响。债券市场方面,印度和南非有一定程度的资金流出,马来西亚有大幅流入。

二、供给侧的通胀扰动不会导致货币政策“急转弯”

1. 新兴和发达经济体的货币政策,对我国会有什么影响?一方面,作为大型经济体,新兴国家的货币政策变化对我国影响有限。另一方面,如前期报告《中美货币政策分化的市场冲击和投资推论》所述,未来中美的货币政策将产生明显分化,美联储的货币政策将保持宽松,其溢出效应将对我国的货币政策稳定带来冲击,包括货币政策、汇率、全球金融市场、国际银行信贷和资产组合再平衡渠道。

2. 通胀来袭,我国会加快货币政策正常化吗?我国当前的通胀水平总体运行在合理区间。2月CPI同比-0.2%,预计将于6月份在1.7%左右见顶;2月PPI同比1.7%,预计将于5月份在4.3%左右见顶。根据央行的表述,“2020年物价涨幅总体运行在合理区间,不存在长期通胀或通缩基础”,而且从短期来看,“待技术效应和供给扰动等因素逐渐消退后,CPI有望回升趋稳”。总之,供给侧冲击——粮食或国际油价上涨——所导致的短期通胀不会导致货币政策正常化的加速,而会保持“不急转弯”的战略定力。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。