原标题:有私募仓位猛砍到三成!净值大幅回撤后 基金经理吵翻了

张坤、刘彦春旗下产品创历史最大回撤!

近日,明星基金大跌,部分知名基金经理产品最大回撤已接近历史最高值,或创下历史最大回撤纪录。

当前时点,市场波动不断,基金经理对后市观点分歧有所加剧,不少基金经理保持谨慎,仅持三成仓位“过冬”。

基金净值大幅回撤

Wind数据显示,胡昕炜管理的汇添富消费行业、刘彦春管理的景顺长城鼎益混合和景顺长城绩优成长、萧楠与王元春管理的易方达消费行业,今年来最大回撤均超过25%。

胡昕炜2016年4月接手汇添富消费行业,本次调整已非常接近2018年熊市期间29.32%的最大回撤幅度。刘彦春2015年7月接手景顺长城鼎益混合,今年来最大回撤26.94%,距离2018年的最大回撤幅度30.84%,相差不到3个点。

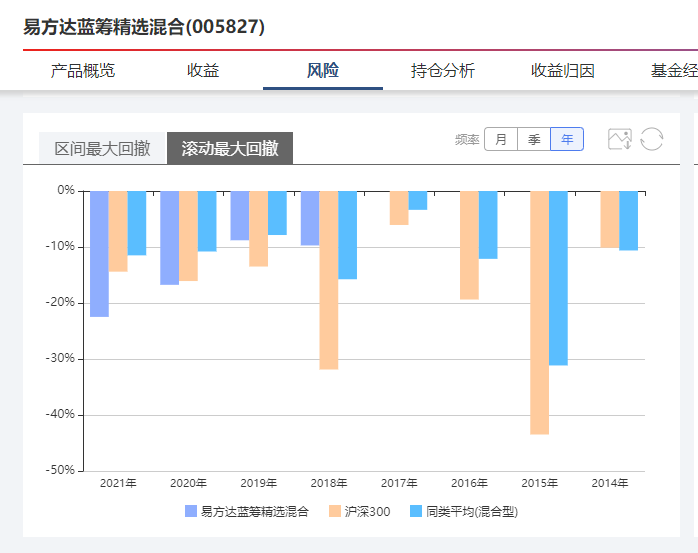

张坤管理的易方达蓝筹精选混合,今年来回撤达到22.48%,创下了2018年9月成立以来的最大回撤历史纪录;景顺长城绩优成长今年来最大回撤达到25.62%,同样创下成立以来最大回撤历史纪录。

来源:智君科技

3月10日,张坤管理的易方达中小盘发布公告称,为了基金的平稳运作,保护基金份额持有人利益,易方达中小盘继续暂停申购、转换转入及定期定额投资业务。

尽管短期业绩有所波动,不过,长期来看,这些基金业绩表现优异。截至3月9日,易方达中小盘混合成立以来收益927.52%,富国天惠精选成长成立以来收益高达1962.21%。业内人士提示,投资者要拉长时间看,不要过度关注短期业绩。

股票仓位降低

近期市场波动加剧,中证君采访了解到,部分基金经理当前非常谨慎,股票仓位水平也处在历史较低水平。

上海一家私募的合伙人向中证君透露,基金经理对于股市什么时候才会触底反弹没有明确的预判,旗下产品目前仅有三成仓位。

相聚资本投资总监、基金经理王建东表示,目前仓位已降低到五成左右。早在春节前,A股核心资产疯涨的时候,他就已经对持仓组合均衡配置,把一部分核心资产调换为估值更合理、成长性更强的中盘股,同时通过一些金融对冲工具控制仓位。

“在市场风险比较大,或者判断未来会跌得比较多的时候,就会比较坚决地降低仓位。”王建东表示,“我们不会对核心持股频繁操作,这样一方面降低交易的损耗,另一方面在市场下跌的时候能保住股票的超额收益。”

一位新发基金的公募基金经理透露,目前建仓节奏较慢,绝不会着急建仓,看不准的就继续等待。

天弘创新成长的基金经理周楷宁表示,当前环境下要坚持以合理或偏低价格买入优质公司,看重胜率多于赔率。周楷宁称,大市值优质平台型公司,部分公司估值还不低,逐渐在接近合理价格;小市值公司更需要精选,好公司不会是普遍现象。整体看,市场的下跌给建仓带来更多主动权,在建仓期尽量以绝对收益的标准提升投资人的体验,对看得清楚的机会果断参与,对不够笃定的机会恪守能力圈。

基金经理分歧加剧

对于当前的市场判断,基金经理的分歧正不断加剧。

民生加银基金表示,现在市场有担心2018年年初情形重现的声音,但其实情况不完全相同。市场趋势拐点应该结合基本面来判断,今年来看,A股整体基本面的风险不大,2021年非金融A股的盈利增速虽然趋势上前高后低,但全年有25%-30%的水平,这种环境下,市场趋势性下行的风险较小,指数层面大概率维持宽幅震荡。配置上,核心是要找到分子端的盈利增速能够抵御分母端的利率上行压力的行业或公司。

周楷宁也表示,短期回撤有时难以避免,同时,市场的下跌给建仓带来更多主动权,在建仓期尽量以绝对收益的标准提升投资人的体验。同时,对于我们挖掘的长期优质公司,一旦风险收益比进入中期具备性价比的区间,也会果断出手。

不过,相聚资本总经理梁辉认为,短期市场走势较难精准判断,留出足够的下行安全边际是首要条件。

前述上海私募的合伙人也表示,尽管近期不少核心资产已经大幅回调,市场上也有声音认为回调基本到位,但股市的波动会受到情绪投资者情绪影响,下跌存在“惯性”,当前仍没有看到立即反弹的迹象。波动较大时,较低的仓位也能对基金持有人有所保护。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。