今天想和大家聊聊如何利用基金定投助力解套。

01

定投解套的原理

我们都知道定投的一大优势就是摊低投资成本。被套之后不断通过定投补仓,每次补仓的净值都低于你最初购买的净值。这样一来,你的持仓成本可能会不断地被摊低,那么未来市场反弹,你会更快地回本。

举个栗子,假设小编初次以2元净值买入一只基金,买了1万份,中途随着市场的单边下跌,净值降为1元,亏损了50%,此时只有当该基金净值涨100%,回到2元时才能回本。

但如果在净值1元时,定投了1万份,此时持有该基金的平均成本就被摊低到了1.5元,后续基金净值只要上涨33.33%,就能回本了。

明白了原理,那么具体如何设置基金定投计划呢?什么时候开始,以及每期定投金额多少才能起到摊低成本的效果呢?

02

具体如何设置定投计划?

一般来说,当你持有的基金亏损幅度较大,超过20%,甚至达到30%时,此时市场继续下跌的空间可能没有那么大了,就是开启定投计划的较好的时机了。

号称台湾“定投教母”的萧碧燕,曾说到用定投助力解套,每月定投扣款的金额应等于前期一次性投入的总金额除以24,在这里24代表分24个批次买入。

举个例子,单笔买入某基金6万,亏损30%时,开启定投,每期扣款的金额就是60000/24=2500元。一般来说,如果定投金额高于2500元,效果会更好,低于2500元则效果递减。

小编做了一个数据回测,我们都知道2016年A股经历了熔断,假设小编不巧在2015年12月31日一次性购买了6万中证500的指数基金(此处用中证500指数模拟指数基金的表现),短短两个多月就亏损了超25%。

2016年2月15日开启了第一份定投,18个月后赎回,此时中证500指数还没有反弹至前期高位,一次性投资的6万仍然亏损11.92%。

每月定投1000元,总收益率为-6.72%;定投2500元,收益率-2.57%;定投5000元则实现了正收益0.84%。

注:定投收益率通过定投计算器进行模拟,文中提及月定投扣款日为每月15日,非交易日顺延。定投收益公式:R=【(1000/x1+1000/x2+……1000/xn)*Xt】/b–1;(R=累计收益率,x=买入价,n=定投次数,Xt=赎回日成交价,b=成本),20160215定投,20171015赎回,过往业绩不能预示未来表现。仅供举例,不代表实际情况。

此次回测中可以发现定投扣款金额越大,减亏效果越好。但考虑到投入的资金量过大、过快可能会造成一定的经济压力,

‘因此定投扣款金额设置在初始一次性投入总金额的二十四分之一即可,资金充足的情况下可向上浮动。’

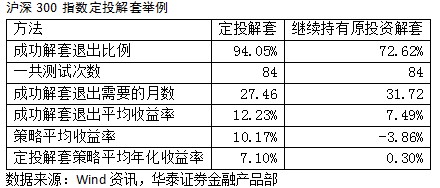

华泰证券也曾以沪深300指数为例来观察定投解套效果,从2010年1月至2016年12月,假设每月初投资沪深300指数基金亏损30%,按照1/24的初始投资金额做月定投。

结果显示定投解套平均需要的月数是两年零三个月,平均总收益率10.17%。而如果继续持有原投资未定投,平均需要两年零8个月,平均收益率-3.86%。

注:引用自华泰证券,计算方式未公布,具体以华泰证券为准。仅供举例,不代表实际情况。

03

当基金运作较差时先做转换

从以上数据统计中,可以看到基金定投一定程度上具有加快解套的效果,那我是不是应该立即去开启呢?且慢!当被套基金运作较差的情况下就不适合用定投了。

那么如何判断基金的运作的怎么样?有一个简便易行的办法,就是通过天天基金网观察基金和沪深300指数或者上证综指的累计收益率走势。先看看基金长期能否跑赢它们,再看看历次市场下跌的时候,跌幅是否超过沪深300,市场上涨时涨幅能否赶上沪深300。

图片来源:天天基金网

图片来源:天天基金网如果通过这种方法判断出您持有的基金运作得较差,您就要考虑是否先做基金转换了,可以先转换再做定投。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。