本文来自微信公众号“兴证全球基金”

“一个好的投资理念就像一份好的减肥食谱。”被评为“华尔街最有影响力的人之一”的美国投资家迈克尔·莫布森(Michael Mauboussin)形象地比喻说,这意味着只有将好的投资理念时时铭记于心,同时又能不懈地坚持,最终它才能发挥真正的价值。

近期市场震荡调整,后台每天都能收到许多基民朋友的提问。我们挑选其中一些大家非常关心的问题来进行解答。

问:市场大起大落,怎样才能树立合适的投资心态?经过近两年权益市场持续上涨,春节前后,市场风格切换迅速,令许多基民尤其是新基民感到措手不及。“市场巨震,我的基金到底怎么办?”、“资金套住了,应该加仓还是割肉?”面对种种焦虑情绪和层出不穷的调侃,我们不妨在此时回顾投资大师们的经验之谈。

投资是一场长跑,调整心态,对时间多一点耐心。巴菲特曾经说过:”如果你不愿意持有一个股票10年,那么你连10分钟都不要持有”。我们常主张用“长钱、闲钱”投资于股市等权益类资产,在于价值的兑现需要时间,子弹需要足够的射程,而短期市场可能存在较大的波动。

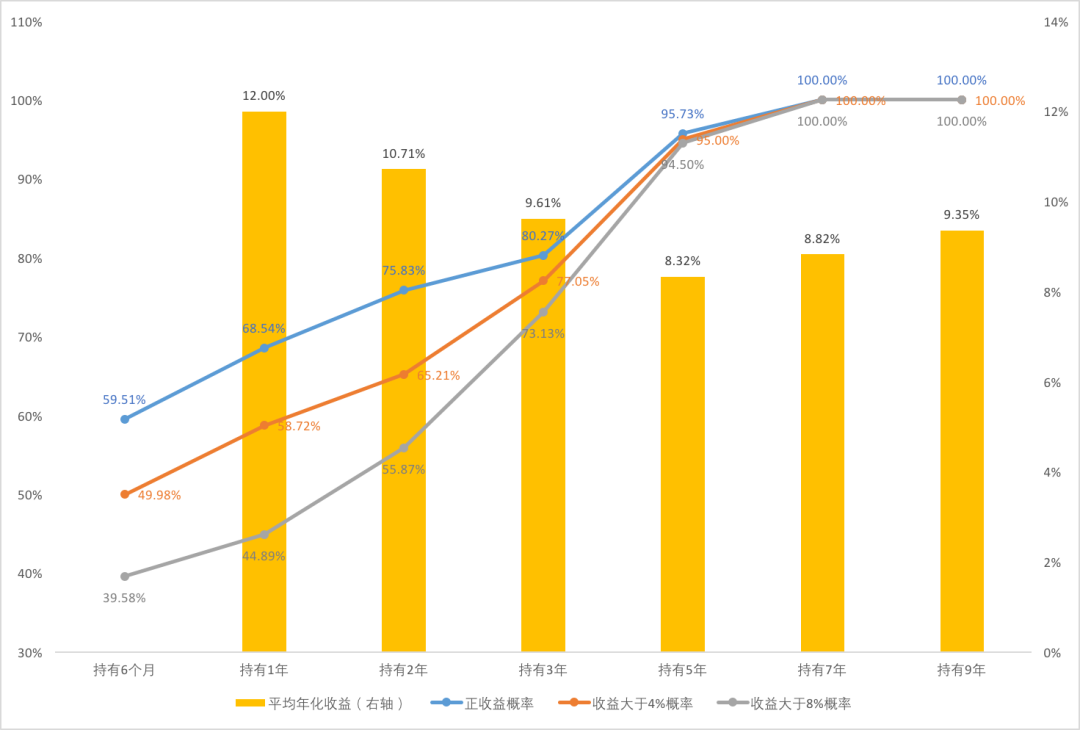

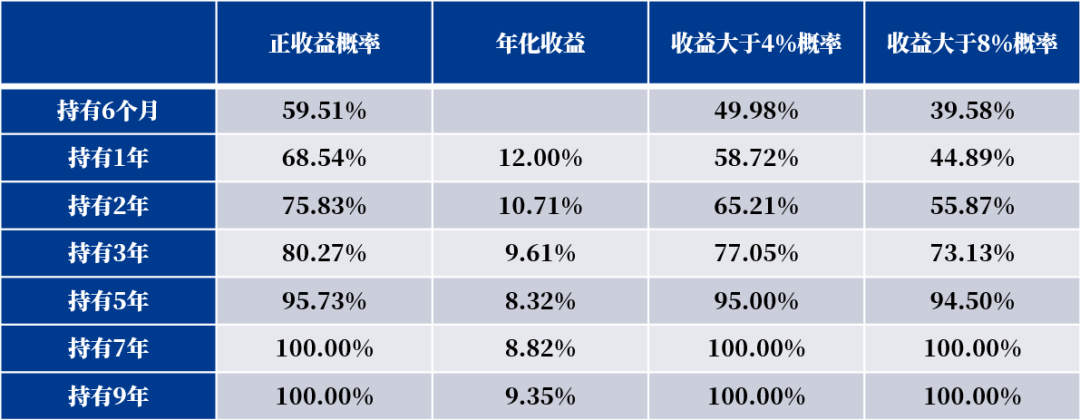

如下图表,以中证偏股基金指数为例进行测算,持有时间从6个月到1年、2年、3年……9年,可以看到正收益、收益大于4%、收益大于8%的概率均不断提升。持有7年后,收益率大于8%的概率为100%。

数据来源:WIND,截至2021年2月19日。根据历史数据模拟测算,历史业绩不代表未来。

数据来源:WIND,截至2021年2月19日。

保持冷静,控制风险,选择优质的基金。谨慎的投资者可以适当提高低风险投资产品的比例,与此同时,如果持有的是优秀的基金,那么长期来看仍具有不错的投资价值,可选择以基金定投的方式介入,可以有效分散择时的风险。

“统计显示,如果你在这52年期间,每年的1月31日都定期定额追加1000美元,52年后,你所投资的52000美元将会增值到3554227美元。如果你够有勇气,可以在每次股市下跌超过10%后,再追加1000美元。这52年中股市下跌10%以上共有31次,这样加上每年年初投资的1000美元,你的总投资为83000美元,经过52年后会增值到6295000美元。”彼得·林奇指出,如果执行一个定期定额投资计划,而且不管股市涨跌如何都始终坚持,你就会得到丰厚的回报,而如果在大多数投资者吓得纷纷卖出股票时再追加投资,你就会得到更加丰厚的回报。

问:震荡行情,我要卖掉赚钱基金,留下亏损的基金吗?市场震荡的过程也是筛选的过程。有人问道,自己是刚入场的新手,在朋友和各种平台的推荐下买入了许多基金,有的赚钱、有的亏钱。“是不是要把赚钱的落袋为安,亏钱的先放着?”

彼得•林奇有一个比喻:如果你有一座花园,每天都摘掉鲜花而去给杂草浇水,那么最终你就只有杂草了。这非常符合很多投资者的做法:震荡市中,卖出表现相对较好的确认收益,留下那些表现不佳的并期待它们可以回本。那么,投资人应该如何照料自己“投资的花园”呢?

√ 首先,理性看待涨跌,适当忘记自己的投资成本。通常来说,判断是否卖出手中资产的衡量标准,应该是资产目前的价格是否合理、未来是否还有上涨空间,而这些都与投资者本身的买入成本无关,并不会因为你账面盈利高就不再上涨,也不会因为你被深度套牢就出现反弹,资产价格的未来走势与基本面、市场供需等客观因素有关。所以,只有忘掉自己的投资成本,客观冷静的去分析市场,才能实现最大的回报。

√ 其次,基金与股票的上涨代表不同的含义,需要区分对待。股价代表的是某家公司股权的价值,如果涨幅过大,超过公司股权合理价值的时候,投资者确实应该认真考虑是否落袋为安。而基金是一系列股票和债券的组合,当持仓股票涨幅很大时,基金净值自然也出现大幅增长,但持仓股的高估一定代表了基金净值的高估吗?答案是否定的,这里的关键要素在于基金可以进行调仓,当基金经理判断持仓股被高估的时候,他们可以选择卖出并重新选择被低估的股票。大家在投资基金产品的时候,应该把更多的关注点放在对基金经理和投研团队的研究上。

彼得•林奇曾坦言,他之所以能取得辉煌成就,就是因为他会去除掉杂草,并且给鲜花浇水。经历过市场的洗礼,投资者应当去粗取精,保留长期表现出色的优质基金,期待超越同类型基金平均收益的“果实”,而非将优质基金提早赎回,留下那些表现不佳的基金,错过市场持续反弹的丰收时节。

问:还在观望的我,如何选择买入的时点?对于股票型、偏股型基金等相对风险更高的投资品种而言,基金份额净值起起伏伏,低买高卖的利润空间引人遐想。然而在实战中这种操作不易,还容易陷入追涨杀跌的怪圈。许多人常感慨自己是典型的“反向指标”,一买入就跌,一卖出就涨。

买入,寻找合适的时点不等于最低点。事实上,如果纠结于买入基金后的第二天或者下一周它是不是就会触底反弹而一路“高歌猛进”,从某种意义上是一件需要占卜的事情。底部是一个区间,而不是一个精准的点。

好基金下跌可能是一个好时点:如果经历了充分的评估,你选中的基金随着市场发生了较大幅度的回撤,或暂时陷入了表现平平的低潮期,同时你看中它的原因没有发生较大的变化,比如投研团队、风险指标、基金评级等,那么就是一个不错的买入时点。对于优秀的权益基金来说,净值走势大多数时期优于市场平均收益,回撤也比同类控制得好,如果一味等待,可能会错过“上车”的时机。

市场狂热时,谨慎入场:由于跟随或模仿其他投资者的成本较低,加之投资者盲目跟随甚至反应过度的可能性较大,巨量资金往往容易带来市场的剧烈波动,而目前国内股票市场中小投资者占比仍然较高、投机性较强,投资者本身面临着更大的波动风险。“妈妈常说人多的地方不要去”,这句话即使用在股市,也颇有一番道理。

问:封闭式基金、有最短持有期的开放式基金、无最短持有期的开放式基金,应该怎么选?开放式基金(包括有最短持有期和无最短持有期)与封闭式基金各有特点。通常而言,没有最短持有期的开放式基金可以随时申购,满足投资者对流动性的需求。由于基金份额不固定,基金经理在操作上要考虑应对可能出现的申赎需求。

封闭式基金的总份额在募集结束后是锁定的,不足是流动性受影响。有的封闭式基金在封闭期内可在二级市场进行交易,但是交易价格与基金净值之间存在折价,交易活跃度难以得到保障。优点是一方面有利于保持基金规模的稳定性,减少频繁申赎造成的干扰,基金经理可以更好地灵活把握多种机会;另一方面对于持有人而言,通过强制的持有纪律,用时间换空间,可以力争良好回报,有效规避追涨杀跌、交易磨损造成的损失。

有最短持有期的开放式基金是上述两者的折中,某种程度上根据投资者的需要力求兼顾收益的胜率与流动性需求。投资者可以随时申购,但是每一笔金额需要最短持有规定的时长后才能赎回,例如“兴全汇吉一年持有期混合型证券投资基金”、“兴全安泰平衡养老目标三年持有期混合型FOF”。

问:如果我不想乘风破浪了,如何获得更加踏实的体验?面对当前市场环境,有没有攻守有方的投资方式?“固收+”策略横跨债股两市,提供了一种专业解决方案。 选择使用“固收+”策略的基金是一种提升投资舒适感的不错选择,指基金投资时,采用固定收益资产与权益资产相结合的投资组合,主要投资于非股票类资产,如债券(含可转债),少部分投资于股票等权益类资产,以期增厚收益。

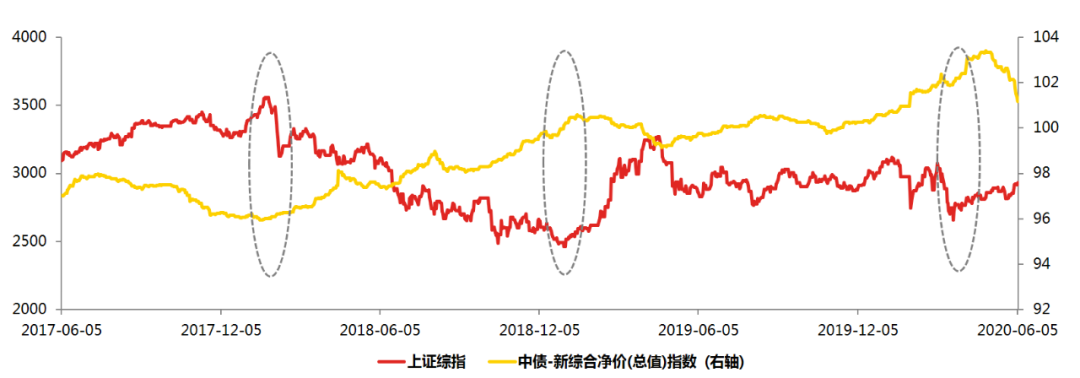

在各类资产中,股票与债券呈现“跷跷板”效应,即使债市出现波动,也可以争取通过股票的走强来获得收益。同时配置股票、债券,构建投资组合,不失为一种分散风险、应对波动的好方法。

数据来源:Wind,2017年6月5日至2020年6月5日。

偏债混合型基金、二级债基在一定程度上可以理解为“固收+”策略的基金,历史数据显示,采用“固收+”策略的基金在相对较低的波动基础上,具有不错的性价比。

数据来源:Wind,截至2021-2-5。历史业绩不代表未来表现。

我们希望基金持有人

不但可以在长期持有中获得基金回报

更可根据自己的风险承受能力

进行理性操作

真正赚取基金的投资回报

文末彩蛋

关于基金投资您有什么疑问?

欢迎在留言区提出问题,

或分享您基金投资的心得。

我们将在留言中抽取5位幸运粉丝,

赠送10元话费。

快来参与吧!

(活动截至2021年3月8日,活动解释权归属于兴证全球基金)

文:徐灿

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。