来源:宏赫臻财

版本:1.6

点这里查看上期对比=>【

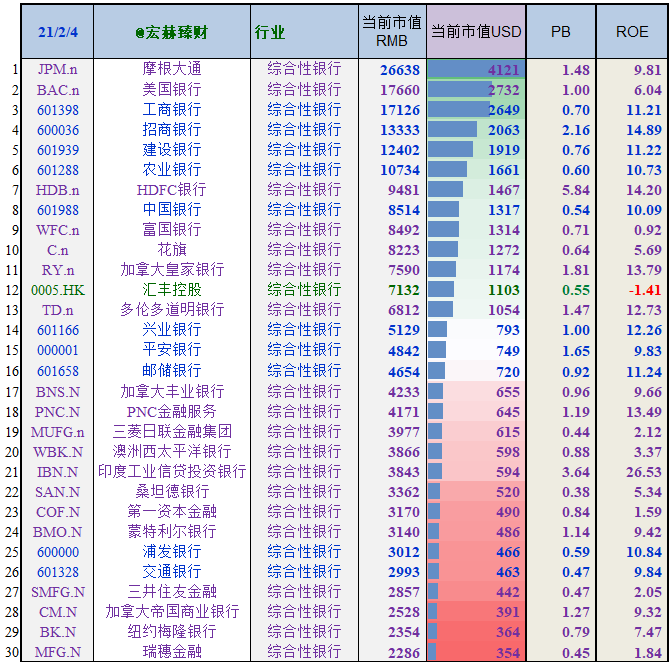

先看下当前时点中美上市主要银行估值对比

选取中美上市GICS综合性银行子行业市值TOP30公司。

图中蓝色竖直线分别是1倍市净率和2倍市净率;绿色横线分别是12%的ROE和15%的ROE。

一场疫情袭来,多数银行市净率迅速降低至1倍以下。

招商银行依然傲视群雄……

一、财务指标分析

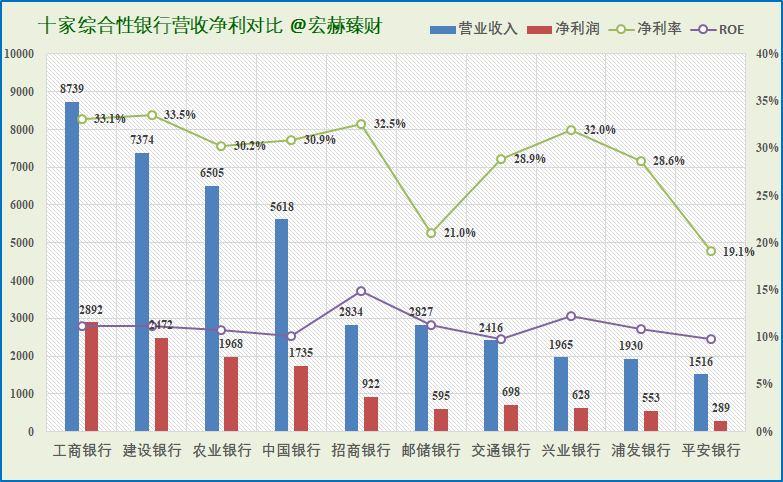

1、当前营业收入、归母净利润和净利率一览图

按营收降序排列。

招行【ROE-TTM】最高为14.9%;

建行【净利率】最高为33.52%

2、净息差

净息差 NIM(net interest margin):净息差其实是生息资产的收益率,即净利息收入与平均生息资产规模的比值(即净利息收益率)。

注:邮储银行上市时间较短,按照其有数据的年份计算均值。下同

净息差十年均值最大:招商银行2.69,均值最小:中国银行2.04。

20Q3最大值为平安银行2.56,最小为交通银行1.56。

按十年均值降序:

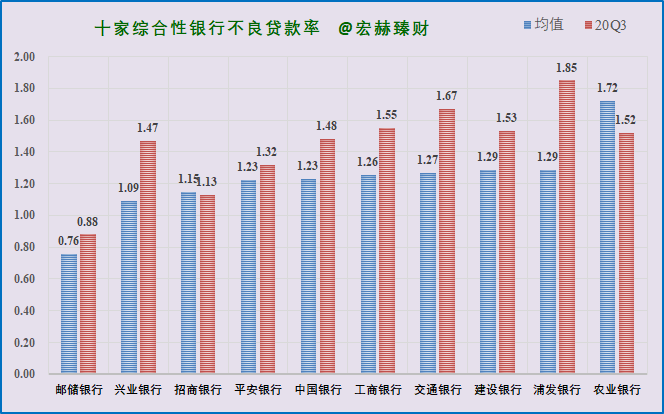

3、不良贷款率

不良贷款率指金融机构不良贷款占总贷款余额的比重。不良贷款是指在评估银行贷款质量时,把贷款按风险基础分为正常、关注、次级、可疑和损失五类,其中后三类合称为不良贷款。

不良贷款率十年均值最小:邮储银行0.76%,均值最大:农业银行1.72%。

20Q3最小值邮储银行0.88%,最大值:浦发银行1.85%。

按十年均值升序:

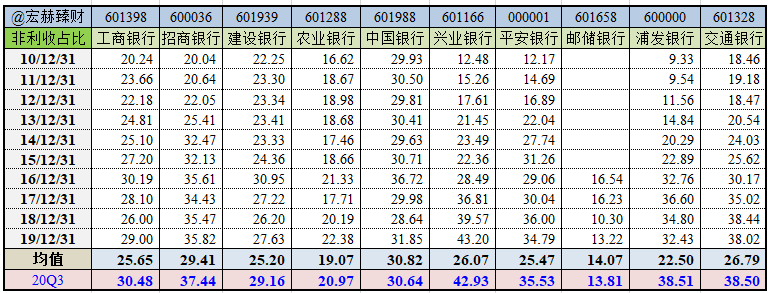

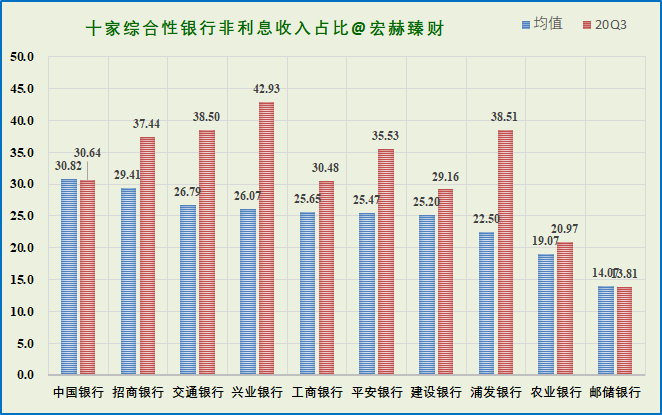

4、非利息收入占比

非利息收入指商业银行除利差收入之外的营业收入,主要是中间业务收入和咨询、投资等活动产生的收入。不同商业银行的收入构成都有所不同。就中国的银行目前收入结构来看,利息收入仍占据主体,一般都占主营收入80%以上。然而,利息收入由于受利率变动和经济周期影响很大,具有不稳定的周期性特征,而且坏账风险较大。因此近些年来,国内银行开始加大对非利息收入业务的投入,这块业务相对稳定,安全,且利润率通常更高。

非利息收入占比十年均值最大:中国银行30.82%;十年均值最小:邮储银行14.07%。

20Q3最大值:兴业银行42.93%,最小值:邮储银行13.81%。

按十年均值降序:

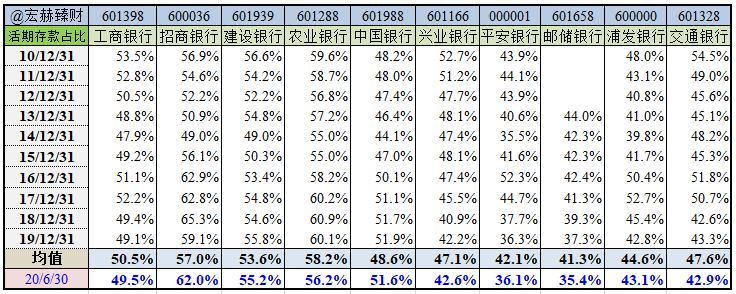

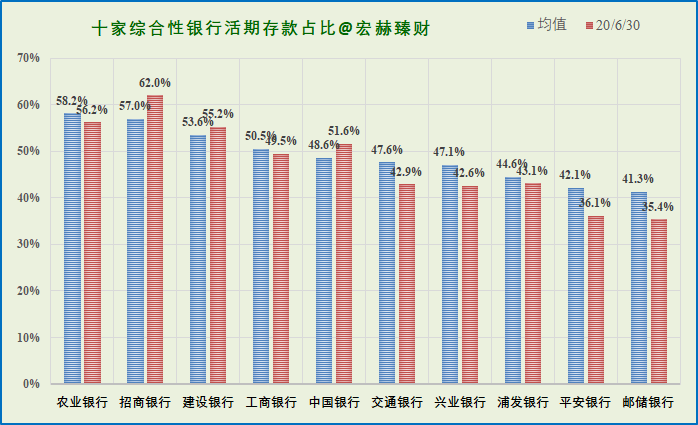

5、活期存款占比

活期存款占比十年均值最大:农业银行58.2%,十年均值最小:邮储银行41.3%。

2020年第三季度部分银行无相关数据。所以才用2020Q2数据。

20Q2最大值:招商银行62.0%,最小值:邮储银行35.4%。

按十年均值降序:

6、净资产收益率

净资产收益率十年均值最大:招商银行18.01%,十年均值最小:平安银行13.63%。

近四季滚动TTM最大值:招商银行14.89%,最小值:平安银行9.83%。

按十年均值降序:

二、价格乘数一览

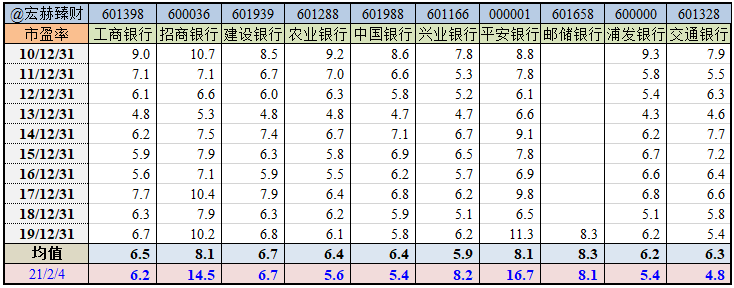

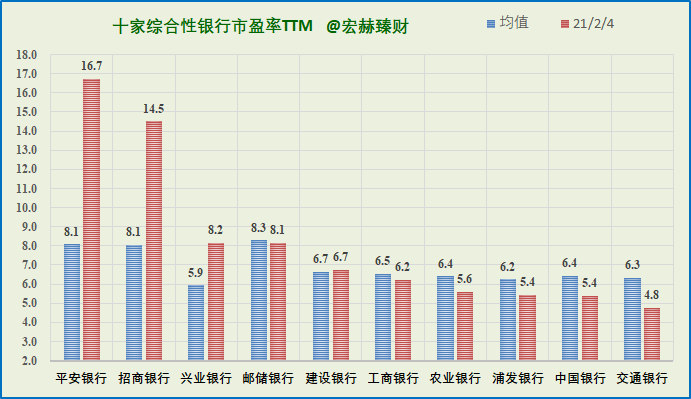

1、市盈率

市盈率十年均值最大:邮储银行8.3倍,十年均值最小:兴业银行5.9倍;

市盈率当前时点最大值:平安银行16.7倍,最小值:交通银行4.8倍。

按市盈率TTM值降序:

思考题:你说是市盈率小价值大,还是市盈率大价值大呢?

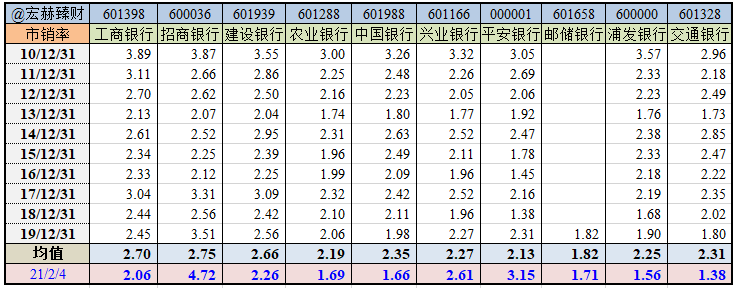

2、市销率

市销率十年均值最大:招商银行2.75倍,十年均值最小:邮储银行1.82倍;

市销率当前时点最大值:招商银行4.72倍,最小值:交通银行1.38倍。

按市销率TTM值降序:

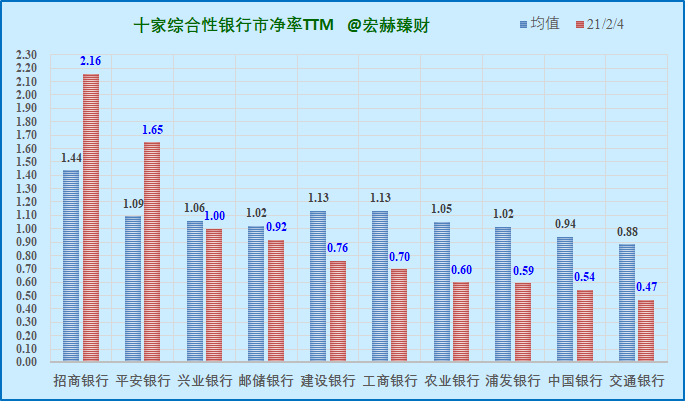

3、市净率

市净率十年均值最大:招商银行1.44倍;十年均值最小:交通银行0.88倍。

市净率当前时点最大值:招商银行2.16倍,最小值:交通银行0.47倍。

按市净率TTM值降序:

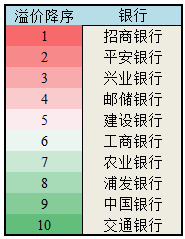

从市盈率、市净率、市销率三个价格乘数综合统计:招商银行无疑是市场给予最大溢价者。

当前市场给这十家银行价格乘数综合溢价前三名为:招商银行、平安银行、兴业银行;溢价末三名为:浦发银行、中国银行、交通银行。

当前沪深港美上市的部分综合型银行市值对比

[注]:取样范围:中美上市的综合性银行市值Top30。

美国上市银行Top2都是巴菲特的重仓股:摩根大通、美国银行;

工商银行居中美上市银行第3位;

招商银行位列第4位;

汇丰控股位列第12位;

上述30家银行当前时点估值对比图见文首图。

链接:十家区域性银行财务比率和价格乘数一览 下期奉献!

】关注投资&理财

个人理财策划:hongheFP(宏赫臻财)

原创研究索引:hongheRS(宏赫研究)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。