在近两年极致化风格的演绎下,不少公司的估值“水涨船高”,在当前震荡的市场环境下,引发市场对投资“性价比”和“安全感”的考虑。投资策略上,未来是继续拥抱“核心品种”,还是另觅出路?

两个问题的思考

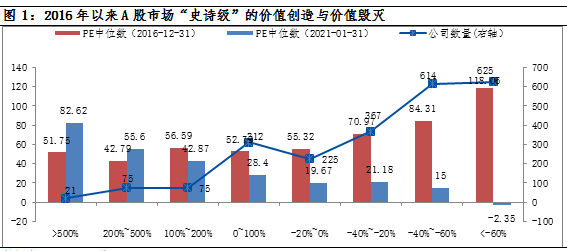

一是是否所有的高估值公司都能一直走下去?我们做过一组数据,2016年以来,2314只个股中仅483只取得正收益,而跌幅超过40%的股票高达1239只,其中,跌幅超过60%的个股,估值中位数从2016年初的118倍杀跌到2021年1月底的-2倍。可谓是史诗级的价值创造和价值毁灭,而这也在说明只有真正的少数优质公司能够中走出来;

二是能走出来的优质个股,在当前盈利与利率预期同步上升的背景下,短期的“性价比”优势或者说是投资“安全感”需要进一步考量。

因此,市场存在动力去寻觅一些具有性价比优势或是安全感更足的品种。

数据来源:wind,截至2021-02-04

两个现象的关注

那么,什么样的品种或有可能被青睐呢?答案或是与“龙头”相对的“龙二”公司。之所以称为“龙二”,是因为这类公司一直活在龙头大哥耀眼的光环下,受到的关注度较低。“龙二”公司的主要特点有:

一是基本面良好

二是赛道景气度较高

三是比“龙头大哥”的市值小

一般是中小市值,但未来有潜力从细分赛道中“龙二”跃升为更多人看得到的龙头大哥。

那么,在当前这个时间阶段,是否存在一些相对显性的“吸引力”或是契机,有望将市场的关注点聚焦到这些“龙二”呢?有两点或是值得大家关注的。

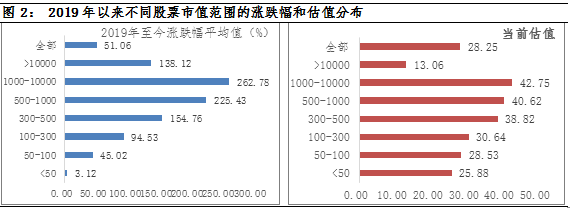

前期涨的少,估值相对更低

据wind数据统计,2019年以来,市值大小几乎与涨跌幅成为正比,市值1000亿以上的龙头涨的最多,涨幅达到262.78%。而300-500亿的公司涨幅相对较小,仅155%左右,低于300亿元的涨幅更小。相应的从估值来看,也是“水涨船高”,1000亿以上的龙头最贵,中位数估值得到43倍,300-500亿公司中位数估值仅39倍,300亿以下的仅30倍左右。

数据来源:wind,截至2021-02-04

注:市值区分以2021年1月31日收盘价为基准

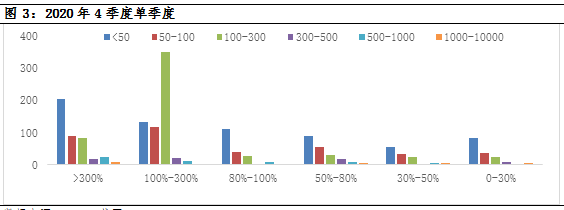

复苏深化下,或展露出更强的盈利弹性

从当前公布的2020年业绩预告来看,似乎已有所体现。在2817家已发布业绩预告的公司中,单季度业绩增幅在300%以上的公司中,市值在500亿元以下的公司占到394家;增幅在100%-300%之间的,市值在500亿元以下的公司占到622家;增幅在80%-100%之间的,市值在500亿元以下的公司占到179家。当然,业绩预告与最终的真实业绩存在一定差距,但这一系列的数字确实在说明一些“龙二”的盈利弹性更强。

数据来源:wind,截至2021-02-04

需要注意的是,仅从市值的维度寻觅“龙二”公司是不够的,真正的挖掘和发现,需要从赛道景气度、业务模式以及公司微观的治理结构等多维度考量,而这也将对投研能力提出更高的要求。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。