play向前向后

play向前向后来源:安信基金微理财

稳健应对2021年

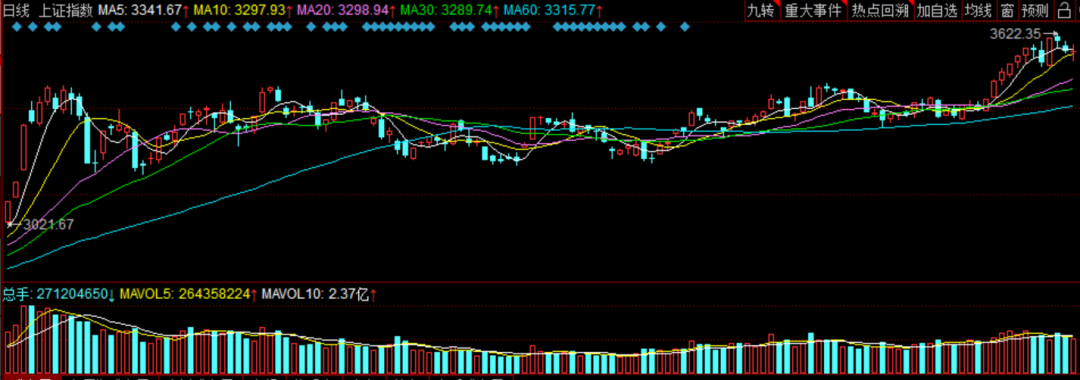

数据来源:同花顺,上证指数,截至2020.1.15

进入2021年后,股市人气继续高涨。光伏、新能源、军工、券商、周期,各板块此起彼落,指数随之不断起伏。

但是,不少投资者却发现,赚钱难度在加大。

截至1月15日,上证指数年内上涨2.69%,但是今年以来累计涨幅为正的个股为1000家左右,仅占全市场股票的四分之一,市场中位数涨幅是负的,很多投资者陷入“只赚指数不赚钱”的局面。

与此同时,个股波动在加大,不少明星股出现第一天大涨5%以上,第二天却大跌5%以上,缺乏持续性。

一般市场波动加大、但是个股滞涨的时候,我们就要注意了。

我个人的建议是:

第一点、不宜继续追逐过于热门的板块,而应以稳健为主。

在近年连续上涨之后,A股各大热门行业的估值水平,均已经到达过去十年最贵的10%水平。

当前,欧美疫情反弹新高,国际形势复杂,A股主流板块近两年涨幅已较为可观,面临估值压力,这都增加了市场的不确定性,追涨动力不足。

第二点、要小心投资上的盈亏同源,均值回归。

今年以来,机构抱团行为被提出,重仓股抱团取暖的另一方面,资金追逐头部公司的背后,也要小心均值回归。

当股价无论高于或低于价值中枢(或均值),都会以很高的概率向价值中枢回归的趋势。

头部公司基本面固然良好,但相对较高的估值,或许需要更长的时间来抚平。

个人认为,在这个时点,可以注意对“固收+”基金的布局。

固收+策略的产品,以稳健低波动的债券等固收品种作为基础资产,配合打新股、红利股、可转债、ETF等策略增强收益。接下来我要介绍的金牛基金经理庄园,有一段简单易懂的“固收+”解释视频,点击下方视频可以观看。

以下视频来源于安信基金微理财

2020年,采用固收+策略的产品表现不俗,A类二级债基收益为8.65%,A类偏债型基金收益为16.25%。

聪明资金已经在行动,2020年,新成立的偏债混合型基金、二级债基的发行规模604.03亿元,两类加起来超过3000亿,同比暴涨超400%。

安信平稳合盈,五大优势明显

2021年,各公司加大了“固收+”产品的发行,运用不同的策略管理,展现不同特点,但在这其中,我发现即将在1月19日首发的安信平稳合盈一年持有期混合型证券投资基金(A/C:010707/010708),优势很明显:

第一、固收为盾,安信具有很强的固收管理优势,投资体系完善。

好的“固收+”产品不是一味追求高收益,而是以控制风险为首要目标,再去增强收益。

和权益类基金大起大落不同,安信平稳合盈,力图严格控制回撤,带给客户更好的投资体验。

安信平稳合盈通过债券资产建立底仓,贡献组合收益安全垫。同时组合中精选优质股票,把握市场机会,增厚收益。

该基金通过两方面举措严格控制回撤和波动,一是严格控制股票投资上限,最高不超过30%,二通过注重债券资产评级、合理运用一年持有期带来的久期控制优势,选择品质优秀的债券品种,构建组合底仓。

安信基金的固收投资有自己的“信用价值观”,债券如果存在明显瑕疵,即使收益率有吸引力,也不会投资。

安信基金高度重视风险管理,秉承风险和收益相匹配原则,让固收资产成为组合的“稳定器“。

在固收投资上,安信基金以创造长期、稳健回报为目标,不因追逐短期利益承受额外风险。

近年来,打破刚兑、债券违约频发,但是安信基金保持“零踩雷“。

稳健的信用价值观加上坚实的信用研究体系,能够保护安信基金在债券投资上做出足够安全的决策,这也是给组合带来固定收益的基础。

第二、权益为矛,比重不超30%,充分发挥安信基金基本面选股的优势。

安信平稳合盈是一只混合基金,基金投资于股票资产占基金资产的比例为0-30%(其中投资于港股通标的股票的比例不超过股票资产的50%),力争在控制风险的前提下,充分精选沪港深三地优秀个股。

从基金的设计看,主动权益能力是提升长期收益的关键,而在权益投资方面,安信基金是一家践行价值投资理念的公司。

安信基金强调“以合理的价格买入好公司”,组合的安全边际较高,在估值扩张和泡沫化的行情可能并不抢眼(比如2015年上半年、2020年收益没那么高),但在市场牛转熊或是回归聚焦企业盈利增长的行情中会有较好表现(比如2016年、2017年安信基金权益整体业绩一度在列行业前三)。

在业绩考核上,安信基金注重长期业绩,股票投资组合注重安全边际。

安信基金长期投资、价值投资、重视公司基本面和估值水平,这样的理念和风格,和“固收+”的产品特点,是高度匹配的。

安信基金重视安全边际的特点,和2021年的市场行情,也是高度匹配的。

第三、“金牛债基经理”+“权益投资部总经理”,基金经理强强联合、专业分工,各展所长。

“固收+”不是股债两类资产简单拼凑,背后是基金管理人严密的投资框架和科学地把握资产配置比例。

单个基金经理,同时具备股债投研能力的,基本上是凤毛麟角,这两类资产的研究方法有区别,同时研究两类资产肯定也会制约深度。

对此,安信基金团队很有经验,大都采用一位债券基金经理加上一位股票基金经理的模式,术业有专攻又能够形成合力。

安信平稳合盈,采用“双基金经理制”,挑选投资经验丰富、风格稳定的基金经理,该基金拟由债券基金经理庄园,权益基金经理张竞共同管理。

负责固收管理的是基金经理庄园。

资料显示,庄园是经济学硕士,16年证券从业经验,拥有丰富的固定收益投资经验,在交易、研究、投资以及产品设计层面都有较深的积累。

她管理的代表债券基金安信宝利囊括了三大证券报的三年期金牛奖、三年期金基金奖、三年期明星基金奖。

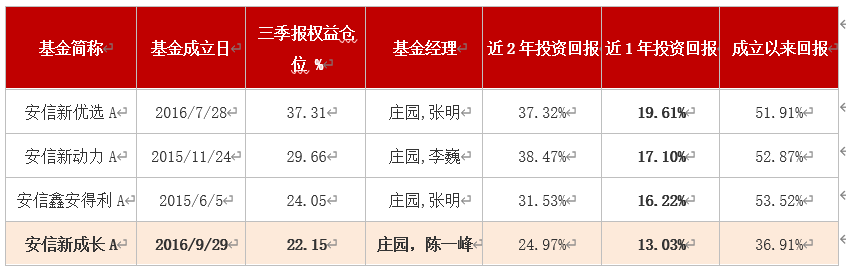

数据来源:Wind,近2年回报统计时间2019年1月1日至2020年12月31日

庄园在固收+产品上,有丰富管理经验,整体表现都比较好。

尤其是庄园和陈一峰的安信新成长,近两年年化超11%,成立以来年化超7.65%,而最大回撤只有2.96%。

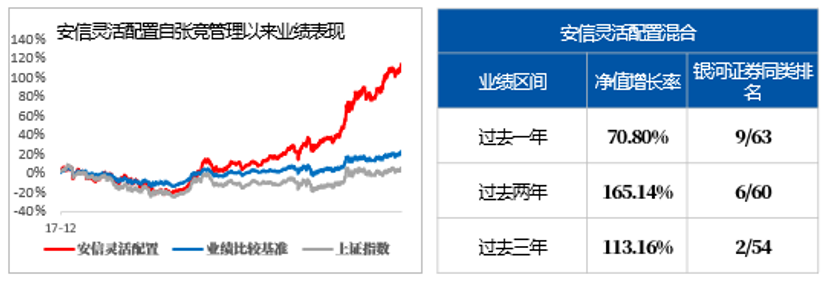

负责股票管理的,是基金经理张竞。

张竞是经济学硕士,具有13年证券从业经验,现任安信基金权益投资部总经理。

张竞在2014年——2017年,管理专户业务,2017年年底才转型管理公募基金。

有了专户投资的沉淀,张竞的投资理念,有着追求“绝对收益”的特征,他更注重对股票风险和组合波动的控制,也始终坚持价值投资与风险报酬比原则,以此确定基础配置,管理好投资组合。

张竞对股票的风险控制严格,选股要求既有合理估值保护又有盈利高增长。他是2020年安信基金权益投资回报最好的基金经理,在股票最高仓位只能到80%的约束下,代表产品安信灵活配置2020年全年回报70.80%。

数据来源:银河证券、WIND,截至2020年12月31日。银河分类:灵活配置型基金(股票上下限30%-80%)(A类)

总体看,安信平稳合盈的双基金经理配置,属于强强联合,都有追求“长期稳健回报”的特点。

该基金将以债券等固定收益类资产作为底仓,不高于30%比例投资优质个股来力争增厚收益,追求在回撤控制的前提下,长期相对可期的回报。

第四、一年最短持有期,兼顾收益性和流动性。

安信平稳合盈设置了一年最短持有期,随时可以买入,每笔申购锁定一年,日常开放申购。

相对于更长持有期的产品,安信平稳合盈的一年持有期“长短适中”,更具流动性优势,一年持有期较为符合多数投资者的流动性需求。

对基金经理来说,这样的设计,有利于保持基金规模的稳定性,便于基金经理以长期投资的理念,进行大类资产配置和行业及个股选择,减少频繁申赎造成的干扰。

从投资角度讲,优质资产下跌的过程中往往是买入机会,而这个时候因为赎回导致的被迫卖出是比较被动的。

通过这种强制性的一年最短持有期的限制,一定程度上可减少投资者追涨杀跌、频繁申赎造成的损失,有利于投资者获得中长期的复合回报。

这样的设计,通过持有期的强制约束,用时间换空间,力争良好回报。

以庄园管理的安信新优选A和安信新成长A为例,自她任职管理至2020年12月31日,任意一天买入A类并持有一年,获取正收益天数的比例为100%。

第五、新基金看好多个市场机会,“固收+”迎来配置良机。

据了解,安信基金在“固收+”产品打造上,有自己的方法论和体系,业绩是相当出色的。

安信基金“固收+”策略产品以长期稳健的回报为投资目标,代表产品安信稳健增值,是自2015年以来唯一一只取得了22个季度正回报的混合型基金。

(数据来源:安信稳健增值产品季报、Wind,统计区间为2015年5月25日至2020年12月31日。)

而在安信平稳合盈的管理上,安信基金有关团队将继续严控回撤,把稳健业绩管理放在首位,力争能涨抗跌。

在发行时间上, 2021年的宏观环境是比较适合“固收+”产品的。

2021年国内经济会进一步的恢复,随着疫苗的研发推进,全球经济有望在2021年下半年开始企稳向好。

但也要看到国内的权益市场毕竟经历了两年的上涨,2021年市场估值扩张阻力加大,关键在于企业盈利的增长,更多是各细分龙头的结构性机会。

在投资机会上,安信平稳合盈的拟任基金经理观点如下:

固收方面,2021年货币政策也已经定调,今年这种非常态化的宽松政策2021年会逐步退出,但流动性还是会相对平稳。过往经验看社融回落往往带来信用的收缩。当然信用收缩对利率和高评级债券的需求是有利的,也会加大低评级债券违约的风险。

根据内部的宏观利率模型测算,2021年2月利率债可能会有一个不错的投资窗口,也比较利于平稳合盈的建仓。

“+”的股票方面,经过19-20年的市场较大幅度的上涨,2021年股指大概率是区间震荡的格局。指数震荡的背景下,权益市场的机会更多是结构性的,细分行业内部龙头仍能享受估值溢价。

该基金将关注在各个细分领域中具备竞争力龙头公司,而不会简单扩散到二、三线静态估值便宜但竞争力不强的公司。

2021年主要看好的股票投资机会,主要集中在三个方面。

一是顺周期龙头。未来半年顺周期部门景气度仍有望持续向上,银行等后周期属性行业具备基本面数据持续改善的可能,估值修复空间仍然可观。

二是智能汽车。新能源汽车只是一个载体,真正具备改变人类生活能够形成新的生态系统的是汽车的智能化,由此带来电力电子、芯片、操作系统和软件、以及汽车后市场服务等多个领域的投资机会。

三是长期仍看好新能源。全球能源结构转型带来的产业转型升级具备较长的持续性,由此带来清洁能源行业整体的投资机会,重点聚焦在新能源汽车和清洁能源发电两大领域。

综合看来,现在的时点下,即将在1月19日首发的安信平稳合盈一年持有期混合型证券投资基金(A/C:010707/010708)正迎来较好的配置良机,天时、地利、人和皆备,在公司投研实力、基金经理配置、投资风格、历史业绩、产品设计、看好机会等方面,该基金都是均衡而优秀的,投资者可重点关注。

声明提示:数据来源,银河证券、Wind,近2年回报统计时间2019年1月1日至2020年12月31日,近1年回报统计时间2020年1月1日至2020年12月31日。打新为基金投资策略的一部分,将根据市场及产品择机参与打新安信新目标A自2016年度至2020年度的完整年度业绩/业绩比较基准增长率分别为:0.00%/0.05%(自生效),5.96%/8.11%,3.87%/-10.43%,10.54%/17.88%,16.59%/13.47%;安信新价值A自2016年度至2020年度的完整年度业绩/业绩比较基准增长率分别为:0.70%/-2.13%(自生效),19.94%/8.11%,1.62%/-10.43%,17.60%/17.88%,6.62%/13.47%;安信新趋势A自2016年度至2020年度的完整年度业绩/业绩比较基准增长率分别为:-0.20%/-2.67%(自生效),7.52%/8.11%,3.06%/-10.43%,10.75%/17.88%,6.57%/13.47%。安信稳健增值由张翼飞(2015-5-25任职)和李君(2017-12-26任职)共同管理。安信稳健增值A自2015年至2020年完整年度业绩/基准增长率分别为:3.90%/2.92%(自生效),5.20%/4.51%,8.78%/4.50%,5.10%/4.50%,11.41%/4.65%、5.46%/4.60%;自2015Q3至2020Q4完整季度业绩/基准增长率为1.40%/1.23%、2.26%/1.13%、1.83%/1.09%、0.28%/1.08%、2.73%/1.13%、0.28%/1.07%、1.79%/1.11%、2.16%/1.12%、1.99%/1.13%、2.57%/1.13%、1.40%/1.11%、0.88%/1.12%、1.91%/1.13%、0.81%/1.13%、5.67%/1.11%、0.63%/1.12%、1.88%/1.13%、2.82%/1.13%、0.68%/1.13%、0.42%/1.12%、1.98%/1.14%、2.60%/1.14%;张翼飞任职日期:2015-5-25,李君任职日期:2017-12-26基金管理人承诺依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。以上投资观点仅代表一定时间期限内的个人判断,不构成投资建议或承诺。投资者购买基金时请仔细阅读基金的《基金合同》和《招募说明书》等基金法律文件。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。敬请投资者关注产品收益波动风险。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,选择需谨慎。奖项来源:庄园管理的安信宝利债券获“三年期开放式债券型持续优胜金牛基金”/中国证券报/颁奖年度2019年、获“三年期债券型金基金奖”/上海证券报/颁奖年度2019年、“三年持续回报普通债券型明星基金奖”/证券时报/颁奖年度2019年。庄园历任招商基金交易员,工银瑞信基金交易员、研究员,中金公司资管部高级经理,安信证券投资经理、高级投资经理。现任安信基金固定收益部基金经理。注:打新为本基金投资策略中的一部分,本基金会根据市场及产品情况选择是否参与打新;2019年安信基金获中国证券报颁发2018年度最受信赖金牛基金公司、2018年度金牛基金管理公司奖项。

文章转自仓都加满公众号

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。