来源:光大保德信基金

对于基民来说,刚过去的2020年是丰收的一年,大家投资收益情况如何呢?

2020年公募基金行业有很多大事,除了总规模突破18万亿元之外,基金赚钱效应也是不得不提的。

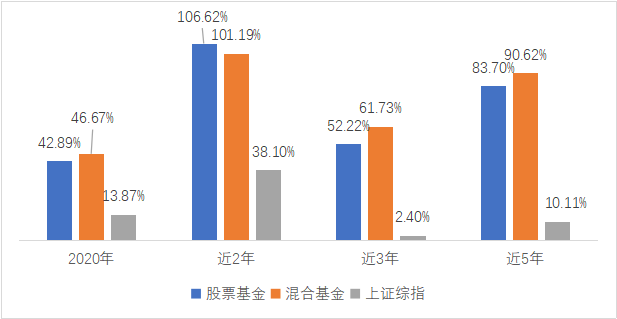

(数据来源:银河证券、WIND截至2020年底)

去年,股票基金、混合基金收益率达42.89%、46.67%,相比上证综指13.87%的同期涨幅具有显著超额,同时近2年、3年、5年两类基金的收益率也都跑赢了上证综指,超额收益真的香!

在光大保德信基金,2020年“权益投资大将”魏晓雪也为投资者交出了一份不错的“成绩单”。光大新增长、光大中国制造收益率达77.71%、73.95%,为投资者创造了可观回报。(数据截至2020年底,基金净值增长率已经托管行复核,光大新增长、光大中国制造同期业绩比较基准分别为:21.13%、32.91%)

都说基金经理是基金产品的“灵魂人物”,那么作为这两只优质基金的掌舵人,魏晓雪是一位怎样的基金经理呢?

魏晓雪复旦大学经济学硕士,金融科班出身,14年股票投研经验,现任光大保德信基金研究部总监。魏晓雪的性格比较温和,双鱼座的她非常容易打交道,投资风格上也注重长期、注重均衡。

一直以来,“长期可复制、可持续的投资绩效”是魏晓雪追寻的投资目标,为此她也构建起战略和战术结合的投资框架,以系统化思维应对市场变化,从而使一个以人力智慧为主导输出的产品的业绩可持续可发展。

这个系统化投资框架由两大部分组成——

战略规划

更偏向于偏宏观的思考,战略决定了组合是攻是守。作为一个混合型基金管理人,魏晓雪在绝大部分时间不做择时,只会在大牛熊市切换之交才会做一些大的择时。她认为,战略的核心是大类资产排序,主要体现在股票、债券和现金的配置比例上。

战术筹备

战术以战略为首,核心是如何构建组合,先有战略,再用战术去实现战略。投资上,核心配置思想就是:主线要清晰,配置要重。次线辅之,风险对冲考虑清晰。

具体到行业配置上,魏晓雪不拘泥于价值或成长,也不局限或押注于某一行业。她将所有上市公司浓缩到28个行业,再把28个行业按照驱动因素划分到5大类板块,包括大金融、上游周期、中游制造、TMT和大消费。除景气度及宏观因素外,综合估值、盈利趋势、政策、投资者结构变化、过往股价表现等因素,考量行业间的投资机会,进行多元均衡布局。

优选行业之后,魏晓雪将进一步从三方面因素考量,深入研究挖掘好公司。

首先,行业赛道。在魏晓雪看来,企业所处的大方向很重要,她会从中观的角度向下寻找。比如看好智能汽车,需先把行业层面研究清楚,再在这条线上有目标地寻找标的。

其次,企业管理者的能力和人品。企业的核心是人,所以管理层的背景和风格都非常重要,将决定这个企业能否做大,魏晓雪偏好愿意分享的管理者,更专注、专业性强。

最后,商业模式。这也是最核心的一点,即使景气度好、发展趋势好的行业,如果商业模式一般,也很难在行业中赚到钱。

这一投资框架经过多年来市场和时间的考验,最终体现在了魏晓雪所管理的产品业绩上。

以光大新增长为例,魏晓雪自2013年2月开始管理该基金,期间历经牛熊市场考验,近7年收益率达292.09%,跑赢业绩比较基准超200%(同期业绩比较基准86.27%)。同时,在近1年-近5年多个时间区间来看,这只基金都大幅跑赢了业绩比较基准和上证指数。(数据截至2020年底,基金净值增长率已经托管行复核,业绩比较基准与上证指数收益率来源:WIND;光大新增长业绩比较基准2014年4月1日变更前为:75%×富时中国A200成长指数+20%×中证全债指数+5%×银行同业存款利率)

老产品为投资者创造可持续回报的同时,新年新“基”遇,魏晓雪的重磅新产品——光大智能汽车(011104)也将于1月27日正式发行,延续其良好的投资理念,为投资者聚焦“智能汽车”主题机遇。

所谓“智能汽车”主题,即通过搭载先进传感器等装置,运用人工智能等新技术,具有自动驾驶功能,逐步成为智能移动空间和应用终端的新一代汽车。汽车的新能源化与智能化将带来能源革命、出行革命,随着新能源逐渐替代传统能源、各国政策大力扶持、技术创新带来的赋能,智能汽车领域长期发展趋势确定。

光大智能汽车股票仓位80%-95%,投资于智能汽车主题相关股票占非现金基金资产的比例不低于80%,能够充分把握智能汽车领域内上市公司的发展成果。

对于新产品成立后的运作思路,魏晓雪介绍称,将关注汽车整车、汽车零部件、电池材料、汽车电子、车联网、智能驾驶等细分领域,根据投资团队已建立的产业数据库,实时跟踪细分板块景气度的变化,同时进行持续的产业链调研,密切跟踪公司基本面变化,精选优质个股布局。

风险提示:

投资有风险,投资需谨慎。在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人不对基金投资收益做出任何承诺或保证。光大新增长、光大智能汽车主题产品风险等级为R3,适合风险评级C3及以上的投资者。光大智能汽车主题股票型投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产并非必然投资于港股。本基金主要投资于智能汽车主题范围内的股票,投资者将面临较大的行业风险暴露。当主题范围内的股票整体表现较差时,本基金的收益可能低于其他股票型基金。本基金募集规模上限为80亿元人民币(不包括募集期利息)。如超过将按照末日认购申请比例确认(详见基金份额发售公告)。产品由基金公司发行与管理,代销机构不承担产品的投资、兑付和风险管理职责。投资前请仔细认真阅读产品法律文件。

重要提示:

魏晓雪2006年-2009年在鹏远(北京)管理咨询有限公司上海分公司(原凯基管理咨询)担任研究员,2009/10加入光大保德信基金,2012/11-2014/2管理光大行业轮动,2013/2至今管理光大新增长,2015/5-2017/1管理光大国企改革,2020/3至今管理光大研究精选,2020/4至今管理光大消费,2020/5至今管理光大中国制造。

拟任基金经理所管理同类基金:(数据来源:基金定期报告并经托管行复核)

以下数据来源:基金定期报告并经托管行复核。

光大新增长成立于2006年9月14日,基金业绩比较基准:75%×沪深300指数+20%×中证全债指数+5%×银行同业存款利率(2014年4月1日前为:75%×富时中国A200成长指数+20%×中证全债指数+5%×银行同业存款利率”)。魏晓雪自2013年2月28日起任职光大新增长基金经理。光大新增长2015年度至2019年度各年度、合同成立至今净值增长表现分别为36.49%、-13.27%、18.87%、-18.67%、50.36%、798.63%;同期业绩比较基准收益率为7.50%、-7.77%、15.99%、-17.90%、27.72%、229.22%。

光大中国制造成立于2015年12月23日,基金业绩比较基准:50%×中证工业4.0指数收益率+50%×中证全债指数收益率。魏晓雪自2020年5月23日起、崔书田自2020年7月1日起任职光大中国制造基金经理。光大中国制造2016年度至2019年度各年度、合同成立至今净值增长表现分别为4.8%、39.92%、-32.16%、39.48%、151.76%;同期业绩比较基准收益率为-10.88%、-1.37%、-14.98%、35.75%、33.50%。(业绩登载期间历任基金经理:于进杰任职日期为2016年2月3日至2016年3月30日;黄兴亮任职日期为2016年2月3日至2017年1月6日;何奇任职日期为2016年2月3日至2020年5月22日)

光大消费主题成立于2020/4/23,基金业绩比较基准:中证内地消费主题指数收益率×80%+中证全债指数收益率×10%+中证港股通主要消费综合指数收益率×5%+中证港股通可选消费综合指数收益率×5%。魏晓雪自2020/4/23日起、崔书田自2020/4/24起任职光大消费基金经理。光大消费自基金合同生效起至今净值增长表现为63.02%,同期业绩比较基准收益率为58.52%。

光大研究精选成立于2020年3月23日,基金业绩比较基准:80%×沪深300指数收益率+20%×中证全债指数收益率。魏晓雪自2020/3/23日起任职光大研究精选基金经理。光大研究精选自基金合同生效起至今净值增长表现为42.49%,同期业绩比较基准收益率为33.37%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。