年年岁岁花相似,岁岁年年人不同。A股每年都会春季躁动,或早或晚,不会缺席,但今年的躁动却和一个关键词分不开,那就是“抱团”。

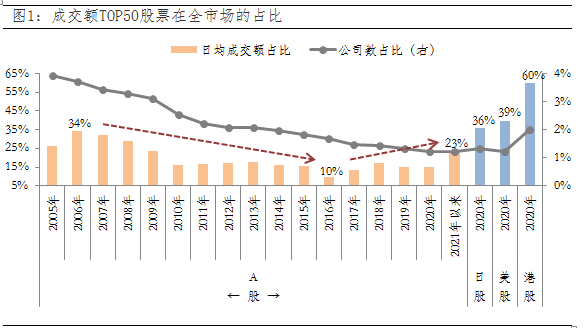

所谓“抱团”,其实就是指资金抱团取暖,扎堆在某一类股票。今年以来,A股1%的公司贡献了23%的成交额(数据来源:wind,截至2021-01-14),以“大消费”为主,可谓是“抱团”到极致。但事实上,从长期看,在机构化、龙头化的背景下,“抱团”或是未来大趋势,而且和日股、美股、港股相比,成交额前50公司的成交额占比仍有较大提升空间,这也就是说,未来“团团”还可以抱得更紧,只是说抱什么的问题。那么,就本轮“抱团”而言,从哪里来?到哪里去?

数据来源:wind,截至20210111

抱团只是一个结果

首先,抱团只是一个结果,核心在于抱团资产的业绩预期好以及估值体系的变迁。事实上,这一轮“抱团”始于2016年,一方面,在16-17年供给侧改革后,大公司的业绩优势不断凸显,相比中证500、中证1000的业绩持续下滑,沪深300和上证50的业绩较为稳健。

另一方面,17年后,偏好“业绩稳定性和可持续性”的外资开始加速入市,也带来消费“抱团”的加速,如今,大消费可谓是基金持仓的“压舱石”,其背后的核心也在于外资这股“边际力量”带来了估值体系的切换。17年以前,估值上看重短期业绩增长,估值中枢也和短期业绩正相关,业绩上行,估值中枢上移;但17年以后,估值上更加看重未来现金流的折现,所以估值中枢和贴现率负相关,利率下行,估值中枢上移。这也是为什么近几年全球无风险利率下行的背景下,拥有可持续现金流的消费公司备受青睐。

数据来源:wind,截至20210108

以史为鉴:美股的“漂亮50”

其次,历史不会简单的重复,但总是惊人的相似,A股现在抱团“核心资产”,美股70年代初也有抱团“漂亮50”。之所以被誉为“漂亮50”,是因为这50家公司是美股70年代早期牛市的主要推手,在彼时也被视为可以“买入并持有”的优质成长股,是不是听起来很耳熟?而且无论是宏观环境,还是抱团股特征等,都有很多相似之处。大环境上,经济长期增速中枢下移、消费升级、龙头优势显著;抱团公司,也是“大消费”为主、盈利能力稳定性强,拥有“确定性溢价”。

以史为鉴,可以知兴替,美股“漂亮50”的过去,或许就是A股“核心资产”的未来。那么,美股“漂亮50”为何在1973-1974年瓦解?之后又何去何从?第一,瓦解的核心是在于73年货币收紧、利率上行,叠加盈利增速下滑,相对标普500的盈利优势下降,从而造成了“戴维斯双杀”,而非单单因为估值贵。第二,“漂亮50”泡沫破灭后,有公司陨落,但也有公司能够穿越周期,创造长期价值,比如可口可乐、宝洁等。(注:以上公司仅作为分析使用,不作为个股推荐。)

回到当下:一份清醒一份醉

回到当下,虽然2021年流动性大概率边际收紧,但“不急转弯”的政策定调下,幅度或较为温和,而且考虑到目前公募基金抱团的板块多处在景气上行周期,短期内业绩或难证伪,估值也没有极端泡沫化,叠加新基金发行如火如荼、居民“储蓄大搬家”还未显现,未来“抱团”或有波折,但短期或较难真正瓦解,所以不妨“一份清醒一份醉”。

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。