原标题:非农夜,小心黄金惨案重演

佐治亚州参议院决选之后,交易员们最关心的问题是十年期美债收益率还能升高多少。

很多人预期收益率只能再高几个点,激进一点的人则说短期内能达到2%。

有市场人士表示,市场激辩之际,量化对冲基金正忙着清算那些亏损的美债多头头寸,如果十年期美债收益率突破1.10%,他们可能会开始建立新的美债空头头寸。

花旗银行的Edward Acton在报告中称,俗称CTA的动量基金可能是推动美债收益率周三上涨的最初推手。野村控股的Masanari Takada表示,这些基金自十年期美债收益率触及1.02%附近水平时,就一直在削减亏损的头寸。

眼下,今晚的非农报告可能会成为近期的又一个催化剂,尤其是如果数据糟糕,因为糟糕数据会被认为能促使政府增加更多财政刺激。这种情况下,被视为与黄金负相关的美债收益率可能会再度攀升,给黄金带来利空。

关于美债收益率对金价的影响,金十数据昨日在文章《十年期美债收益率突破1%,黄金多头到底在怕什么?》中提及,摩根大通研究发现,10年期美债实际收益率每升高0.25个百分点,黄金向相反方向移动80美元/盎司。

在全球管理着超过8000亿美元资金的DWS投资管理公司的固收主管Gregory Staples表示,金融市场预计美国会有7500亿-1万亿美元的额外刺激,而糟糕的就业报告可能会推动十年期美债收益率达到1.09%-1.12%。

摩根大通的策略师们则预测,市场对美国经济的增速预期每增加1个百分点,美债收益率就可能上升15-20个基点。

野村的Takada继续指出,危险在于,收益率达到1.02%或更高的时候,CTA基金就可能不断关闭美债多头仓位,而当收益率升到1.10%或更高的时候,“我们不排除CTA转为做空” 。

但他也同时指出,收益率突破1.10%这种情况,只有在投资者情绪发生显著变化,从而在债市大幅抛售才会发生。Takada在进行定量分析后指出,只有当市场预期美联储实行紧缩的货币政策,或美国经济快速增长导致全球宏观对冲基金不断抛售时,CTA策略投资者才会持续卖空美债期货。

综上所述,Takada认为,尽管目前十年期美债收益率的中值区间高于1.02%,但要想持续超过1.10%,需要宏观投资者转变对美债的态度,即转为看跌。就目前来说,十年期美债的收益率已达到1.07%,美债空头数量激增的情况很可能将出现。

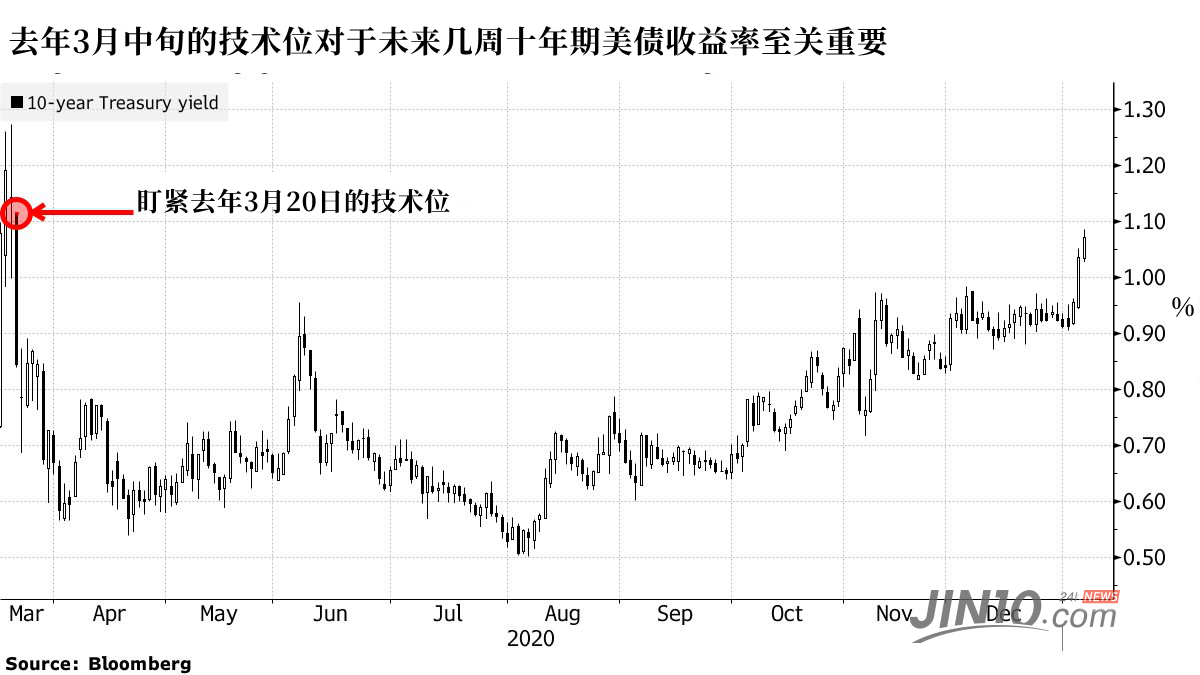

蒙特利尔银行资本市场的策略师Ben Jeffery则说,未来两周十年期美债收益率要盯紧的下一个技术水平是1.11%-1.14%(去年3月形成的开盘缺口)和1.27%(去年3月19日的日高)。

此前十年期美债收益率达到这些水平时曾出现买盘兴趣,此后收益率就开始拐头向下,在一个月左右时间内最低跌至0.54%。他指出:

“美联储会否介入或遏制长端利率走高将直接影响金融市场的运行。只要金融条件依然宽松,美联储会乐于保持耐心。但如果波动性上升,货币政策决策者就会感觉到一点紧迫感。”

正如摩根士丹利所说,虽然十年期美债收益率缓慢上升不会对风险资产产生重大影响,“但如果收益率上升过快,所有股票的价格都将跌得更低,或许是大幅下跌,而不是区间波动。”

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。