来源:巴蜀养基场

把大象放冰箱,总共分几步,答案是三步(^_^)。

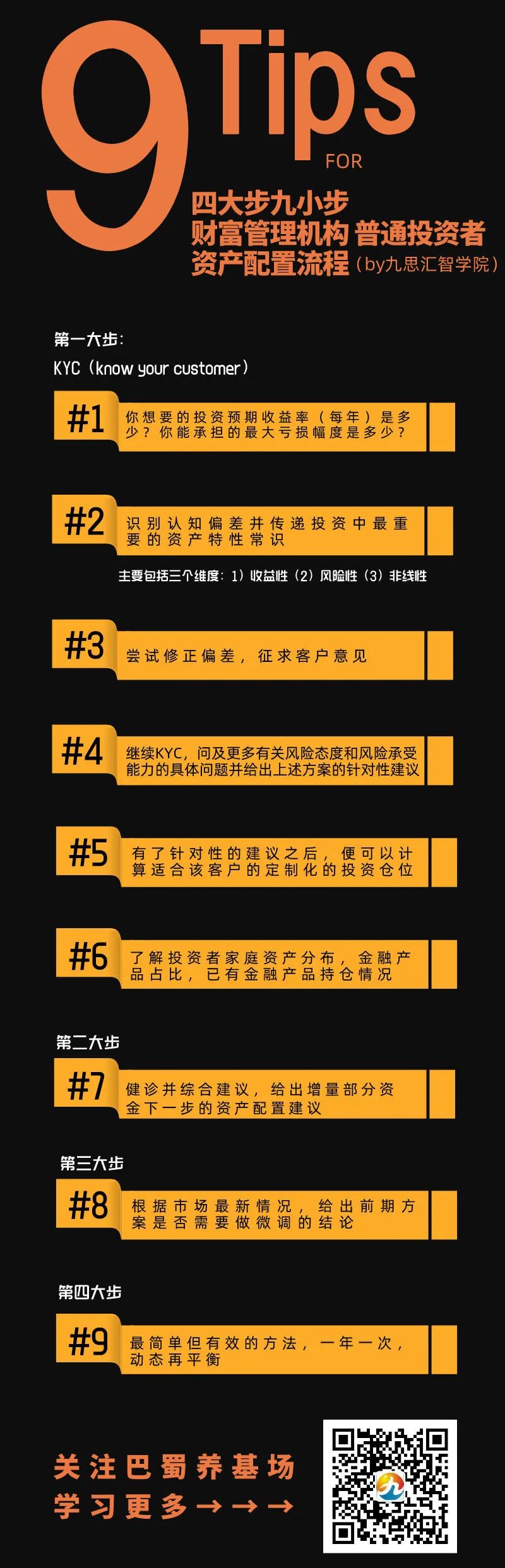

而为投资者做好财富管理端的资产配置方案落地,总共又分几步呢?答案是四大步九小步。

01

第一大步

KYC(know your customer)

问什么呢?问过往投资背景?投资经验?现有持仓情况吗?

都不是,这些不是不重要,而是打蛇打七寸,擒贼先擒王。

最高效、直接且有价值的KYC是问出接下来要说的这两个问题,这也是第一大步中的一小步。

1. 你想要的投资预期收益率(每年)是多少?你能承担的最大亏损幅度是多少?

(注意:以上这两个问题一定要在对方心平气和,既不亢奋也不焦虑的状态下或协助客户调整到这样的状态之下后提问)

2.识别认知偏差并传递投资中最重要的资产特性常识;

上面的两个问题一问,其实隐藏在投资背后的问题就出现了,往往客户说出的预期收益率会很高,而愿意承担的最大亏损幅度却相对有限/很低。

这个时候,就需要传递投资中最重要的资产特性常识(过往的股、债究竟能赚多少钱?历史上的回撤情况是什么样的?),这件事在这个阶段做,最大的好处就是提前打预防针,未来随着实际投资过程中市场的起伏波动可以让投资者做好相应的心理准备,让客户明白市场当下的波动并未跳脱出历史的范畴,一切尽在“掌握”之中。

最重要的资产特性的常识性知识主要包括三个维度:

(1)收益性:

偏股型基金过往16年的历史年化收益率在17.04%;(数据来源:中国基金业协会 20210303)普通债券类基金的历史年化收益率在8.2%(2005年-2016年)

(2)风险性:

偏股型基金的平均回撤幅度在-20%——-50%左右,而普通债券型基金的平均回撤幅度也在-0.08——-3.12%左右;

(3)非线性:

收益的呈现永远不是线性的,比如20%的时间获取80%的收益,4%的股票带来全部的市场增长(过往200年美国股市的情况)。

所以虽然偏股型基金的的年化预期收益只有17%左右,而在2019年、2020年两年就有40%,50%的实际收益表现,可能恰恰2019年,2020年两年是那20%可以获取80%的收益的时间,我们无法知道2021年还是不是这个时间,不过唯一可以确定的是,最终随着时间的推移,偏股型基金的年化收益率会呈现均值回归,所以恰恰有了这些认知,才会让我们对于接下来的投资更加谨慎。

3. 尝试修正偏差,征求客户意见;

既然和资产本身的收益风险特性相比,投资者出现了认知偏差,根据已经向客户传递的以上资产特性,可以给客户建议两种行之有效的方案:一是在愿意承受的最大亏损不变的情况下,降低自己的收益预期;二是在收益预期不变的情况下,提高自己愿意承受的最大亏损幅度。

针对以上两个方案,征询客户的意见。

4.继续KYC,问及更多有关风险态度和风险承受能力的具体问题并给出上述方案的针对性建议;

(1) 简单测试风险态度的问题可以是:

一道选择题,A选项是稳赚500元,B选项是有一半概率一分钱没有,一般概率变成1000元,问客户愿意选择A还是B,愿意选择A的是风险厌恶型,愿意选择B的是风险喜好型,无所谓的选A或B都可以的是风险中立型。

(2) 有关风险承受能力的问题主要涉及年龄、投资经验、投资知识、可投入资金情况(收入、家庭负担、置产情况等)。

如果了解完后,发现:

客户是一个风险厌恶但风险承受能力又较强的类型,则可以建议客户选择方案二:收益预期不变,提高愿意承受的最大亏损幅度。

客户是一个风险喜好且风险承受能力较弱(弱于客户的风险喜好程度)的类型,则可以建议客户选择方案一:不改变愿意承受的最大亏损幅度的情况下,降低收益预期。

往往风险喜好型的客户并不是多么的喜好风险,而是喜好风险背后的收益,他(她)们的最突出表现就是在一开始的问题,“你想要的预期收益率是多少”中可能就会给出一个远高于股类基金中长期的收益率表现,针对这种情况,要做的是摆脱不切实际的幻想,降低收益预期,回到“快就是慢,慢就是快”的投资哲学语境中来。

5.有了针对性的建议之后,便可以计算适合该客户的定制化的投资仓位;

比如客户之前想要的预期收益率是15%,而能承受的最大亏损幅度只有5%。

如果按照预期收益率不变,依然是15%=(17%*x+8.2%(1-x))的情况下,它要投向偏股类基金的比例大概在77%,投向债券类基金比例大概在23%。而如果真的是这样的比例,需要承受的最大亏损的幅度就要达到-15.4%—-38.5%(-38.5%在历史上只出现过一次,而且是在市场牛熊交替的行情中出现的,这种可能性相对较低,但前面-15.4%的可能性还是非常大的)

如果按照能够承受的足底啊亏损幅度只有5%来反推,它能够投向偏股类基金的比例就该在10-25%这一区间,而投向债券类基金的比例就在75-90%的区间,这样的整体预期收益就在

8.9%-10.25%这一区间。

如果再根据上面第四步,我们知道了这是一个风险承受能力较高的投资者,我们就可以综合之后给出第一种的定制化的投资仓位建议。如果最后的结果是我们知道这是一个风险承受能力相较于其风险态度要更低一些的投资者,我们则可以综合之后给出第二种定制化的投资仓位建议。

6.了解投资者家庭资产分布,金融产品占比,已有金融产品持仓情况;

资产配置,除了是鸡蛋不要放在一个篮子里之外,还有不要只是向篮子里放鸡蛋,继续放鸡蛋之前,一定要审视和检查一下篮子里之前已有鸡蛋的情况,因为投资者可能并不是第一天开始投资,之前已有的情况一定要了解情况,如此下一步给出的建议才能是有的放矢。

以上6小步都属于第一大步KYC的范畴,但这里,KYC算是基本结束了,接下来的更多就是应用专业对投资者的资金进行实际的资产配置方案落地了。

02

第二大步

7.健诊并综合建议,给出增量部分资金下一步的资产配置建议;

结合该有的投资仓位情况,现已有的投资仓位情况,及已有的投资仓位,投资产品的风格是否与市场匹配,与投资者自身的特点匹配,经过诊断后是否需要调整,如不需要,则对增量部分资金进行下一步的资产配置及产品配置的落地。

基本原则是:均衡配置(价值、成长;被动,主动;)、分散投资

虽然均衡配置要做到价值+成长兼顾,被动+主动俱有。但具体不同风格产品的配置比例,则可以根据投资者自身的特点,市场环境的变化等进行适当的侧重。

而分散投资的具体要求则是要求每种类型的产品都要配置至少2款及以上,方能尽可能的减少非系统性风险发生的可能性。

到了第七小步结束之后,关于投资者的阶段性的财富管理端的资产配置就配置成功了。但是资产配置并不是到此就结束了,后续随着市场的波动,时间的推移,我们要持续跟踪现有方案的有效性,与客户互动的体验度等等,这就是接下来的两步要做的事情。

03

第三步

8.根据市场最新情况,给出前期方案是否需要做微调的结论。

这个频率是市场剧烈波动时,季度、半年、一年时出具报告并分析。但请注意,上面说的是微调,而且这个微调的空间最大不超过20%。

因为前面七步,这么辛苦的执行,就是做到了战略资产配置的落地。战略做对了,战术调整即便没做甚至做错,也不会影响大局,即便战术调整作对了,也只是锦上挑花。最核心的永远是前七步。

04

第四步

9.最简单但有效的方法,一年一次,动态再平衡。

回归到原来的样子,动态再平衡和将相关性低的资产组合在一起,都是资产配置中免费的午餐,这件极其简单但超级有效的方法的背后,其实就是用纪律和规则来让我们做出逆向投资,战略择时,真正做到“进可守、退可攻”,而非“进可攻,退可守”。

以上,其实是将财富管理端资产配置从战略到战术,从产品到动态再平衡,按照和投资者交流的角度,分拆成了九步。最后,我们对以上做了一个总结性的图片,大家可以收藏和保存,在实践的过程中进行应用。

本篇文章,我也会将其放入我们最新发布的《五小时玩转公募基金营销之资产配置》的线上专栏当中,做为对专栏内容的一个有效补充。该专栏目前已完成更新,大家可以扫码直达收看。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。