来源:一瑜中的

文/华创证券研究所所长助理、首席宏观分析师:张瑜

主要观点

在《全球加息周期已启动——海外双周报第5期》中,我们指出目前全球已进入加息周期。本文将通过对金融危机后加息潮启动的原因进行复盘,并对新兴市场目前的风险情况进行分析,试图对当下各国在本轮加息周期中行至何处进行展望。

一、复盘:金融危机后加息潮的启动原因

可以大致将金融危机后的加息原因分类为两类:

1、缓和经济过热与通胀压力;2009-2011年期间加息的经济体中,主要的加息原因多数都是由于经济强劲修复与通胀高企。一方面随着危机的影响消退,全球需求开始修复,叠加前期的经济刺激政策,多数国家实现经济的强劲修复,例如韩国、瑞典、加拿大、新西兰等;另一方面2009年-2011年期间全球大宗商品普涨,部分国家也因输入型通胀出现了通胀率的大幅走高,例如印度、印尼、泰国、菲律宾、土耳其等。

2、抑制资本外流与汇率贬值,因此加息一定程度上也是为了对冲这一压力,具体来看:土耳其、巴西、泰国、韩国、菲律宾在2009-2010年期间均出现资本外流现象。

二、新兴市场基本面风险评估

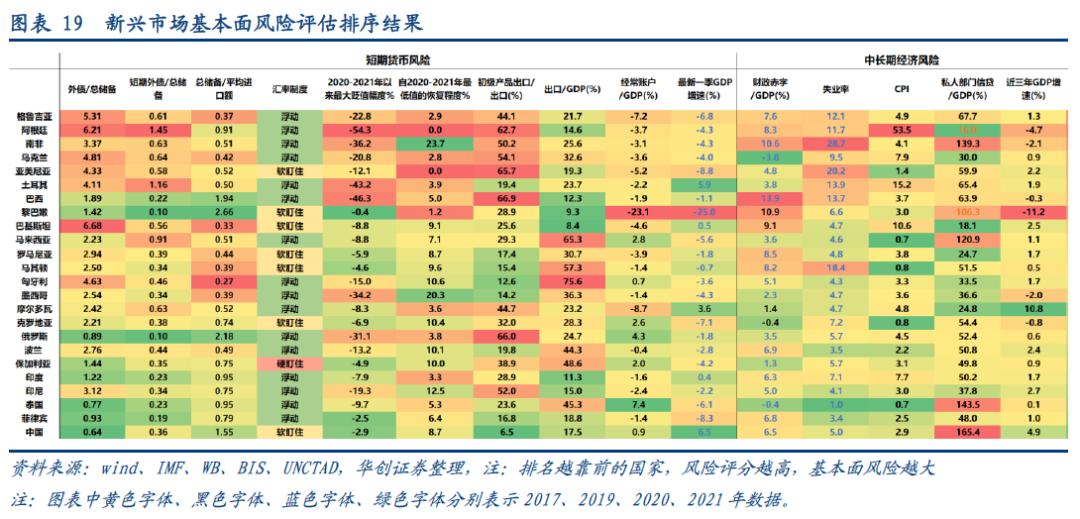

通过从短期货币风险与中长期经济风险两个维度来评估新兴市场的基本面风险,可以看到:

短期货币风险最大的国家为格鲁吉亚、乌克兰、亚美尼亚、阿根廷、南非、土耳其、马来西亚等;与2018年数据得出的排序相比,阿根廷、南非、土耳其、乌克兰一直维持在短期货币风险较高的水平;墨西哥今年的短期货币风险则显著改善,主要原因在于疫情发生以来墨西哥货币贬值后修复程度较高,且四季度GDP得到较好修复。另外,巴西尽管短期货币风险综合来看不大,但汇率波动风险与经常账户逆差扩大的风险较大,也需要谨慎。

中长期经济风险较高的国家为南非、巴西、黎巴嫩、阿根廷、土耳其等,其中南非、巴西、黎巴嫩在5项长期指标中的表现均差,阿根廷除私人部门杠杆率相对较低外,其余指标风险均较大,土耳其则是失业率与CPI数据反映的长期经济风险较大。中国由于私人部门杠杆率较高,在中长期经济风险中排序处于中间水平;泰国、菲律宾、波兰、印尼等国中长期经济风险则相对较低。

综合短期货币风险和中长期经济风险,风险总排名突出的7个国家为:格鲁吉亚、阿根廷、南非、乌克兰、亚美尼亚、土耳其、巴西;并且对照2018年数据排序的结果来看,上述国家始终位于前列,说明上述新兴经济体的本国经济环境与汇率风险持续较高。与此相对,中国、菲律宾、泰国、印尼、印度等国总体评价较好,相对于其他国家来说,短期及中长期都表现得更为稳健,抗风险能力更强。

三、展望:各国在本轮加息周期中行至何处?

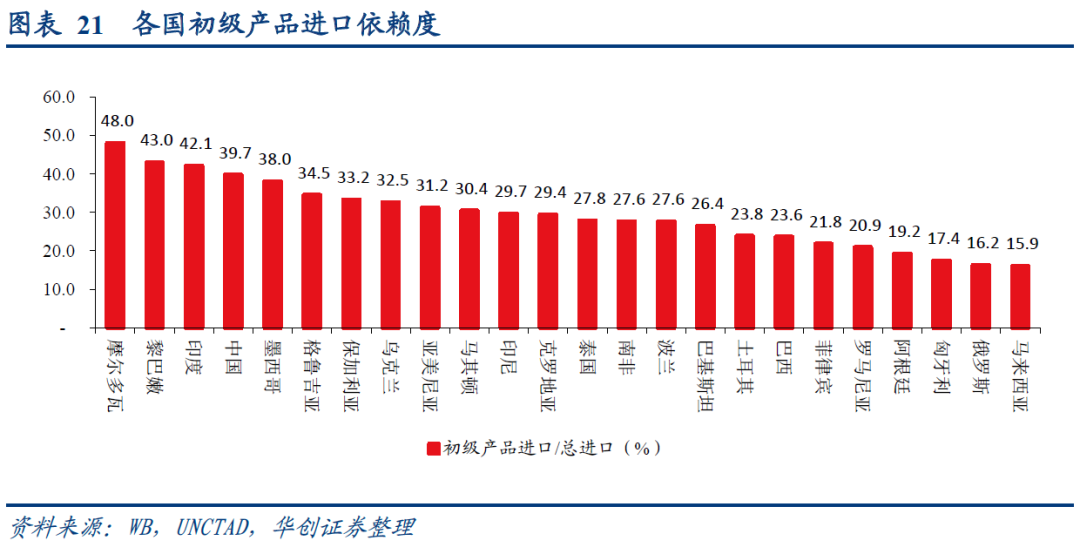

1、经济修复层面:全球经济普遍回暖,通胀尚未出现普遍回升。值得注意的两类国家是:1)马来西亚、印度、泰国:出口/GDP比重较高,因此在今年全球经济复苏过程中,此类国家反而可能受益于全球需求改善而实现较快的复苏,因此加息的步伐可能也较快,而目前印度、泰国等国近期已出现加息预期。2)印度、印尼、泰国、南非、土耳其、巴西、菲律宾等国初级产品进口依赖度较高(20%以上),在全球大宗商品涨价期间也更有可能面临原材料的输入型通胀。

2、货币风险层面:通过对新兴市场国家基本面风险的梳理也可以看到,土耳其、巴西、南非、阿根廷、马来西亚等国的短期汇率风险较大,因此有可能会通过提前加息的方式以应对潜在的资本外流压力,而土耳其、巴西也已采取加息措施、同时这些国家在未来美元流动性收紧期间,也更有可能爆发资本外流、汇率贬值、经济下行等风险。

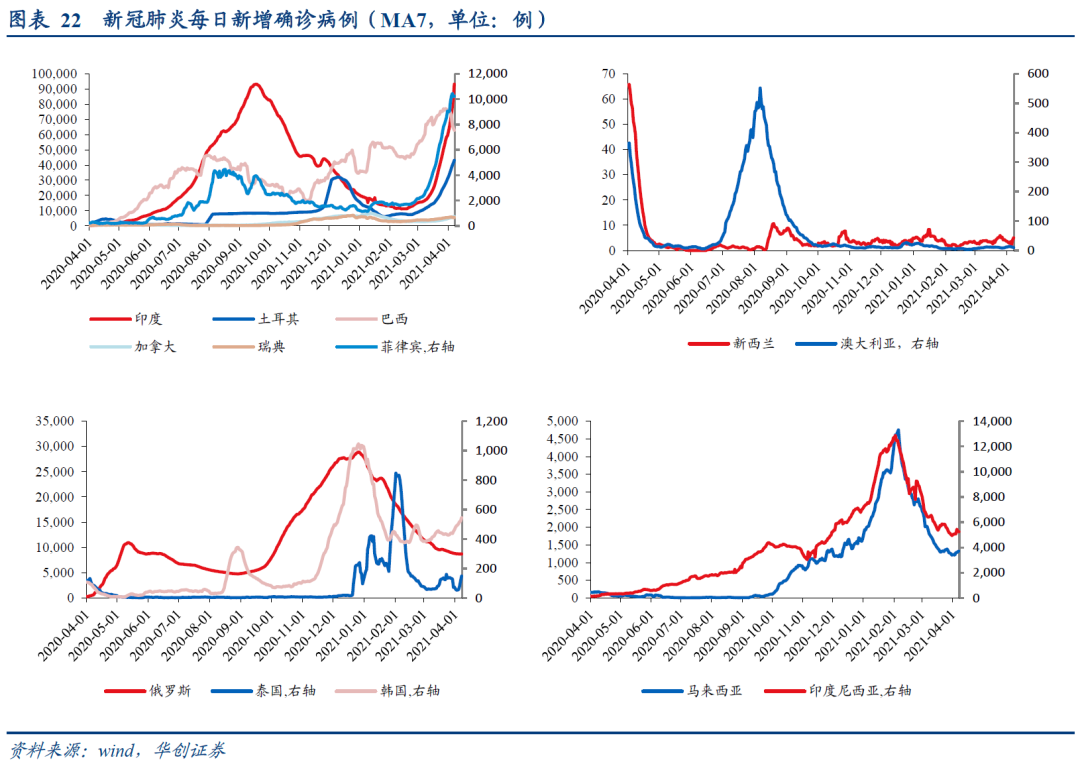

3、疫情防控层面:目前印度、土耳其、巴西、加拿大、瑞典、菲律宾疫情防控效果较差,而其中印度、土耳其、巴西、菲律宾均有可能在未来因通胀或货币风险而加息,此时这类国家可能陷入疫情严重需要低利率刺激,但同时又需要降息缓解通胀或货币风险的两难困境。

风险提示:美元指数超预期走高;美债收益率超预期走高;美联储货币政策收紧时点早于预期

报告目录

报告正文

在《全球加息周期已启动——海外双周报第5期》中,我们指出随着疫情带来的经济冲击逐步修复,资源国或将率先出现通胀压力,进入加息周期;随后全球需求改善带来制造国经济回暖、进入加息周期;而发达经济体作为最终需求国,或将最后进入加息周期。同时,随着美元指数与美债利率持续走高,新兴市场也面临着资本外流的压力,可能会迫使部分国家提前加息应对资本外流。本文将首先对金融危机后加息潮启动的原因进行复盘,其次对新兴市场目前的风险情况进行分析,最后对当下各国在本轮加息周期中行至何处进行展望。

一

复盘金融危机后加息潮的启动原因

金融危机后,部分非美经济体的加息周期启动时点距离本国降息时点间隔约1-2年,因此2009年-2011年左右开始进入加息周期。通过对当时各国加息的背景进行梳理,我们可以大致将加息原因分类为两类:1、缓和经济过热与通胀压力;2、抑制资本外流与汇率贬值。

(一)加息原因一:缓和经济过热与通胀压力

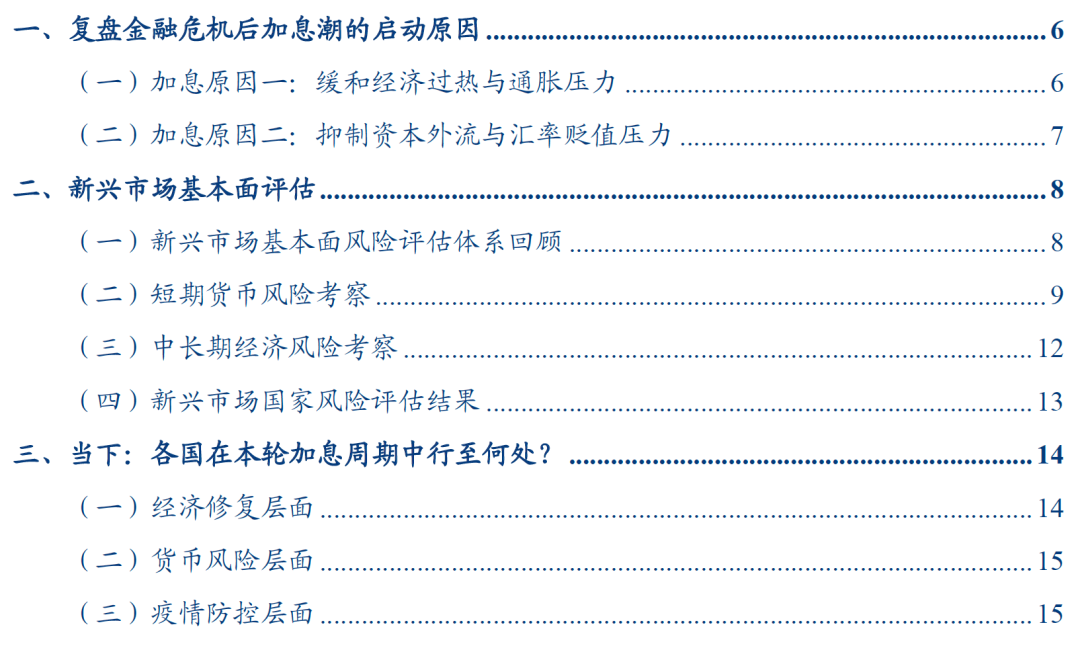

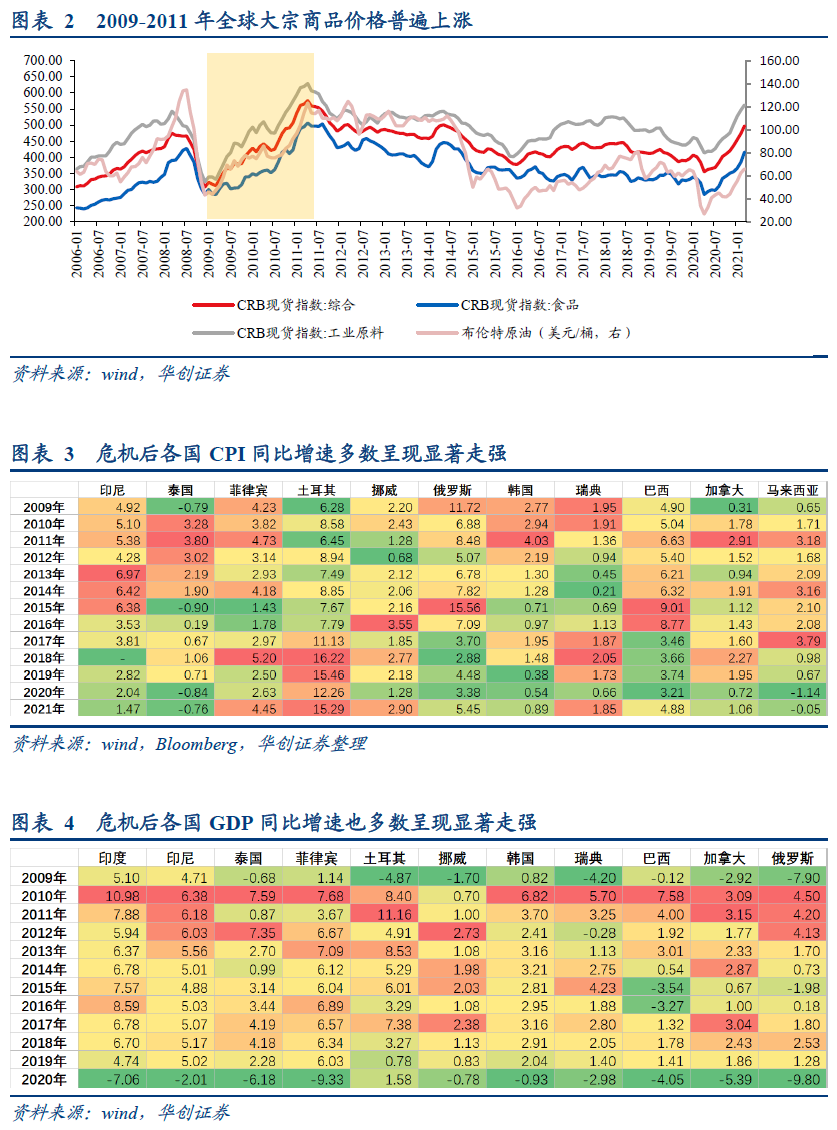

2009-2011年期间加息的经济体中,主要的加息原因多数都是由于经济强劲修复与通胀高企。一方面随着危机的影响消退,全球需求开始修复,叠加前期的经济刺激政策,多数国家实现经济的强劲修复,例如韩国、瑞典、加拿大、新西兰等;另一方面2009年-2011年期间,CRB综合指数、食品指数、工业原料指数与布油价格的最高涨幅分别达到87%、78%、94%、186%,部分国家也因输入型通胀出现了通胀率的大幅走高,例如印度、印尼、泰国、菲律宾、土耳其等。

(二)加息原因二:抑制资本外流与汇率贬值压力

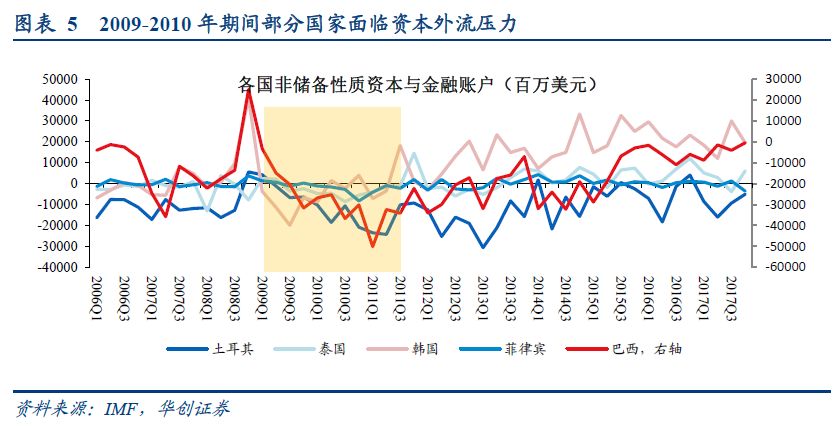

除经济基本面外,部分经济体在金融危机后还面临大幅资本外流,因此加息一定程度上也是为了对冲这一压力,具体来看:土耳其、巴西、泰国、韩国、菲律宾在2009-2010年期间均出现资本外流现象,其中韩国在2009年非储备性质资本与金融账户净流出-416亿美元,2011年恢复至流入88.6亿美元。巴西、泰国、菲律宾2010年非储备性质资本与金融账户净流出1188、233、137亿美元,而加息后巴西于2012年修复至净流出-1017亿美元、泰国2011年净流入82.3亿美元、菲律宾2011年净流出51.6亿美元。

二

新兴市场基本面风险评估

(一)新兴市场基本面风险评估体系回顾

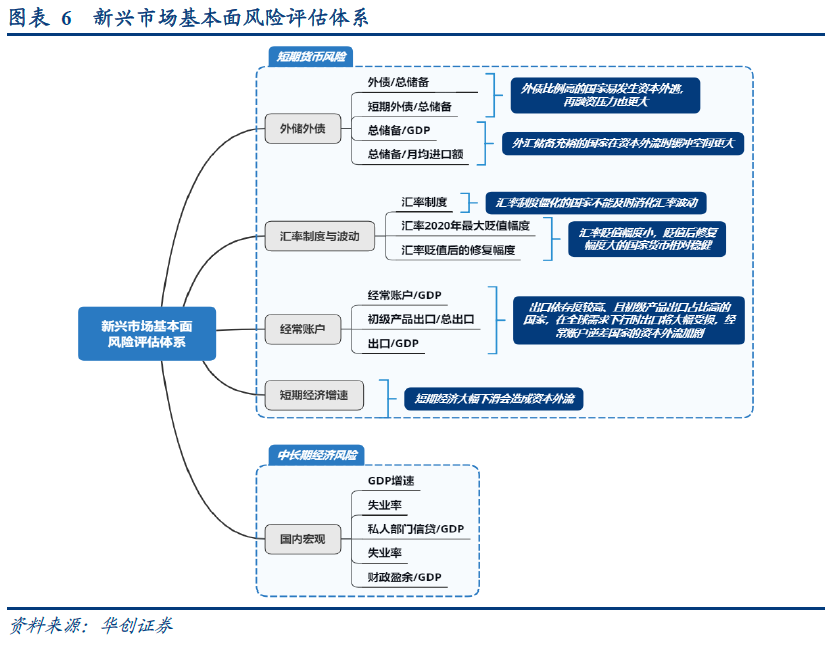

本文仍采用在《新兴市场国家基本面风险全评估——疫后世界观·系列二》中对新兴市场基本面风险评估的框架,即从短期货币风险与中长期经济风险两个维度来评估新兴市场的基本面风险。其中对短期货币风险的评估选取了外债比例、汇率制度与波动、经常账户情况与经济增速四类指标,对中长期经济风险的评估选取了经济增速、赤字率、私人部门债务率、失业率与通胀率五类指标。

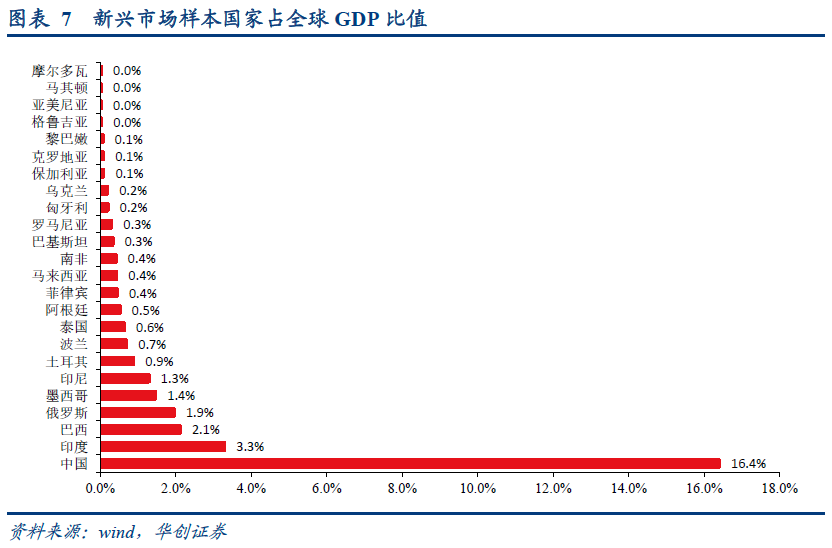

为便于比较基本面环境的变化情况,本文仍选取了《新兴市场国家基本面风险全评估——疫后世界观·系列二》中分析的24个新兴市场国家。根据2019年的数据,24个样本国家占全球GDP比重为31.6%,占所有新兴国家GDP比重为77.5%。另注意由于数据可得性与同一数据来源可比性的原因,本文采集的数据时点大部分为2019年,部分资产价格及经济数据更新至2020/2021年。

基本面风险的评估方式为,对各国的各项指标按风险程度进行排序打分,风险最大的得24分,风险最小的得1分。其中由于汇率制度为定性指标,在赋分时设定汇率制度约僵化的得分越高:货币局制度得5分,稳定化安排得4分,类似爬行得3分,浮动得2分,自由浮动得1分。

(二)短期货币风险考察

1、外债比例指标

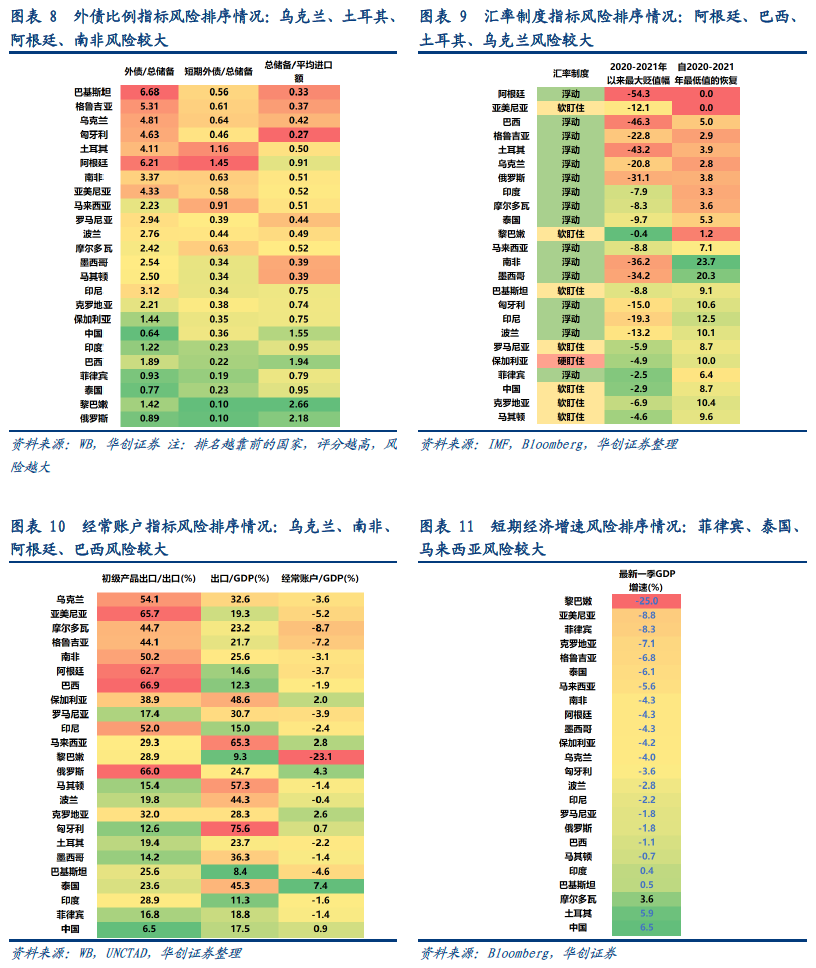

外债/总储备占比较高的国家有巴基斯坦(668%)、阿根廷(621%)、格鲁吉亚(531%);对照2018年数据可见阿根廷的外债/总储备数据出现进一步的显著恶化(2018年为424%);

短期外债/总储备占比较高的国家有阿根廷(145%)、土耳其(116%)、马来西亚(91%),对照2018年数据可见阿根廷的短期外债/总储备数据同样出现进一步恶化(2018年为102%,排位倒数第二);

总储备对进口额的覆盖比例较低的国家有匈牙利(27%)、巴基斯坦(33%)、格鲁吉亚(37%);

综合来看,外债比例较高的国家在经济波动时更容易发生资本外逃,同时不利于获取国际再融资。而外汇储备充裕的国家在资本外流时维护本国货币汇率稳定的缓冲空间更大。因此巴基斯坦、格鲁吉亚、乌克兰、匈牙利、土耳其的外债风险较高,而相较2018年,阿根廷的外债风险有所提升;而巴西、菲律宾、泰国、黎巴嫩、俄罗斯的外债风险较低,其中菲律宾的该项指标较2018年有所改善。

2、汇率制度与波动指标

汇率制度方面,根据IMF在2019年汇率安排和汇率限制年报中对各国汇率制度的分类,在24个样本国中仅保加利亚还采取货币局制度的硬盯住汇率制度,维持不变;亚美尼亚、黎巴嫩、巴基斯坦、罗马尼亚、中国、克罗地亚、马其顿采用软盯住制度,其余国家均采取浮动汇率制度;其中印尼由2018年的软盯住汇率制度调整为浮动汇率制度。汇率制度僵化的国家不能及时反应和消化汇率波动,并且若在紧急情况下更改汇率制度,调整至浮动汇率,反而会对市场信心造成巨大冲击、恶化汇率形式;因此汇率制度越灵活的国家汇率风险相对越小。

汇率稳健性方面,疫情发生后多数新兴市场国家货币汇率都经历了贬值,其中贬值幅度较大的国家包括巴阿根廷(-54.3%)、巴西(-46.3%)、土耳其(-43.2%),同时这些国家贬值后的汇率修复幅度也都较弱,汇率自2020-2021年低值恢复的程度分别为0%、5%、3.9%,说明其贬值压力尚未得到有效缓解,因此上述国家近期汇率波动较大且稳健性不足。

综合来看,阿根廷、亚美尼亚、巴西、土耳其、乌克兰等国的汇率制度与波动风险较大。这一指标与疫情发生前相比,可见南非、墨西哥、俄罗斯本轮的汇率波动风险得到显著改善;而阿根廷的汇率风险则显著提升。

3、经常账户指标

同时,新兴市场国家出口依存度相对较高,且以初级产品出口为主,在全球需求萎缩的环境下,这些国家的出口将遭遇更大的冲击,导致经常账户进一步恶化,进一步加剧资本外流。

经常账户顺逆差格局方面,新兴市场国家由于产业水平发展滞后、能源独立程度低等原因,其进口规模较大,导致大部分国家经常账户呈现逆差,输入性通胀压力也较大。在样本国家中,除泰国、俄罗斯、马来西亚、克罗地亚、保加利亚、中国、匈牙利外,其余国家均为经常账户逆差国,其中与2018年相比马来西亚、克罗地亚、保加利亚由逆差国转化为顺差国;

出口结构方面,新兴市场国家出口依存度通常较高,且以初级产品出口为主,在全球需求萎缩的环境下,这些国家的出口将遭遇更大的冲击,导致经常账户进一步恶化,进一步加剧资本外流。在样本国家中,巴西(67%)、俄罗斯(66%)、亚美尼亚(66%)、阿根廷(63%)、乌克兰(54%)为初级产品出口占比较高的国家,而匈牙利(76%)、马来西亚(65%)、马其顿(57%)、保加利亚(49%)、泰国(45%)均为出口依存度较高的国家。

4、短期经济增速

在数据选择上,除了摩尔多瓦由于缺少季度数据,采用2019年GDP增速外,其余国家均采用2020Q4的GDP增速。可以看到,除中国、土耳其、巴基斯坦、印度外,其余国家四季度GDP增速均录得负增长,其中GDP增速最差的国家为黎巴嫩(-25%)、亚美尼亚(-8.8%)、菲律宾(-8.3%)、克罗地亚(-7.1%)、格鲁吉亚(-6.8%)、泰国(-6.1%)、马来西亚(-5.6%),短期经济风险较大。

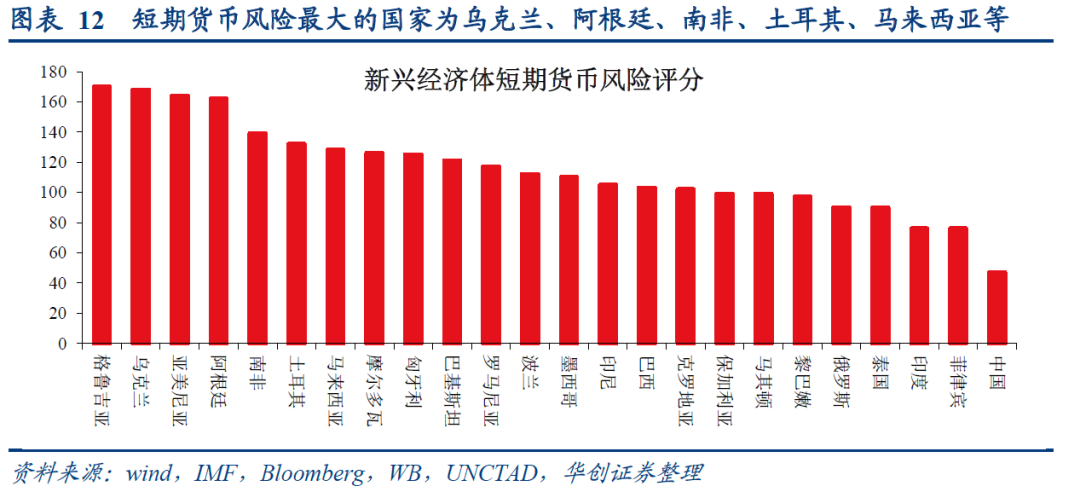

因此综合来看,短期货币风险最大的国家为格鲁吉亚、乌克兰、亚美尼亚、阿根廷、南非、土耳其、马来西亚等;与2018年数据得出的排序相比,阿根廷、南非、土耳其、乌克兰一直维持在短期货币风险较高的水平;墨西哥今年的短期货币风险则显著改善,主要原因在于疫情发生以来墨西哥货币贬值后修复程度较高,且四季度GDP得到较好修复。另外,巴西尽管短期货币风险综合来看不大,但汇率波动风险与经常账户逆差扩大的风险较大,也需要谨慎。

(三)中长期经济风险考察

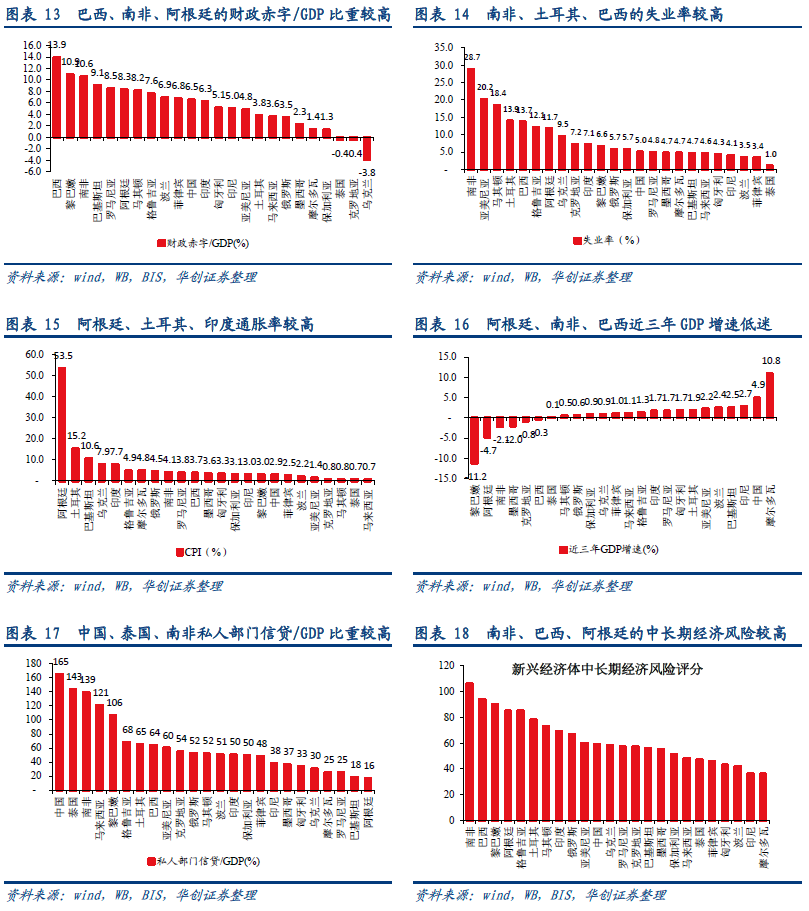

财政赤字/GDP:巴西(13.9%)、南非(10.6%)、阿根廷(8.3%)的赤字率相对较高,财政体系脆弱且再融资能力弱,政府债务出现违约的风险相对较高,且对比2018年这三个国家财政风险维持较高。

失业率:南非(28.7%)、土耳其(13.9%)、巴西(13.7%)、阿根廷(11.7%)等国的失业率均较高,国内社会体系更易出现动荡,加剧政府与私人部门违约风险,且对比2018年这三个国家失业率风险同样维持较高。

经济增速与通胀率:阿根廷经济依然维持滞涨的格局(近三年GDP增速-4.7%,通胀率53.5%),另外经济增速较低的国家还包括了南非(-2.1%)、墨西哥(-2%)、巴西(-0.3%),均在负增长区间,不过这两国的通胀率相对可控,分别为4.1%、3.6%、3.7%。

私人部门信贷/GDP:中国(161%)、泰国(145%)、南非(139%)的私人部门杠杆率较高,且与2018年数据对比排序变动不大。

综合来看,中长期经济风险较高的国家为南非、巴西、黎巴嫩、阿根廷、土耳其等,其中南非、巴西、黎巴嫩在5项长期指标中的表现均差,阿根廷除私人部门杠杆率相对较低外,其余指标风险均较大,土耳其则是失业率与CPI数据反映的长期经济风险较大。中国由于私人部门杠杆率较高,在中长期经济风险中排序处于中间水平;泰国、费率率、波兰、印尼等国中长期经济风险则相对较低。

(四)新兴市场国家风险评估结果

综合短期货币风险和中长期经济风险,风险总排名突出的7个国家为:格鲁吉亚、阿根廷、南非、乌克兰、亚美尼亚、土耳其、巴西,在15项考核指标中,这些国家至少有4项具有高风险,而阿根廷更是有7项指标具有高风险;因此在面临美元指数与美债利率走高的环境、以及后续可能出现的美联储政策收紧的操作时,上述国家更容易发生大幅资本外流、汇率贬值等风险。并且,对照2018年数据排序的结果来看,上述国家始终位于前列,说明上述新兴经济体的本国经济环境与汇率风险持续较高。与此相对,中国、菲律宾、泰国、印尼、印度等国总体评价较好,相对于其他国家来说,短期及中长期都表现得更为稳健,抗风险能力更强。

三

展望:各国在本轮加息周期中行至何处?

(一)经济修复层面

全球经济普遍回暖,走出疫情冲击。从各国PMI数据来看,除马来西亚、泰国外,其余国家PMI普遍回升至荣枯线以上,加拿大、澳大利亚、挪威、瑞典、印度、印尼、土耳其、巴西、韩国、俄罗斯等国2021年PMI数据创下历史新高,反映目前多数国家经济修复速度加快,逐步走出疫情冲击的影响。

另外值得注意的是,通过对各国基本面的评估可知,马来西亚、印度、泰国等的出口/GDP比重较高,经济对外依存度较高,因此在今年全球经济复苏过程中,此类国家反而可能受益于全球需求改善而实现较快的复苏,因此加息的步伐可能也较快,而目前印度、泰国等国近期已出现加息预期。

全球通胀尚未出现普遍回升,仅部分国家通胀走高。从各国通胀水平来看,目前菲律宾、挪威、瑞典、巴西、土耳其、俄罗斯、加拿大的通胀水平已达到或接近2009-2011年期间的水平,2月CPI同比增速分别为4.7%、3.3%、1.8%、5.2%、15.6%、5.7%、1.1%(2009-2010年均值为4%、2.3%、1.9%、5%、7.4%、9.3%、1.0%),而印度、印尼、泰国、韩国等2009-2011年间因通胀而加息的经济体,目前通胀水平尚在低位,2月CPI同比增速分别为5.0%、1.4%、-1.2%、1.1%(2009-2010年均值11.5%、5%、1.2%、2.9%)。

另外,考虑到印度、印尼、泰国、南非、土耳其、巴西、菲律宾等国初级产品进口依赖度较高(20%以上),在全球大宗商品涨价期间也更有可能面临原材料的输入型通胀。

(二)货币风险层面

目前土耳其、巴西已加息,通过对其基本面风险的梳理可知,土耳其、巴西加息的原因一方面由于通胀压力加大,另一方面可能也是由于这两个国家的短期汇率风险较大,因此在美元与美债利率走高背景下,只能通过提前加息以应对资本外流压力。而对新兴市场国家基本面风险的梳理也可以看到,南非、阿根廷、马来西亚等国的短期汇率风险也较大,因此也不排除未来会通过提前加息的方式以应对潜在的资本外流压力,同时这些国家在未来美元流动性收紧期间,也更有可能面临汇率贬值、经济下行等风险。

(三)疫情防控层面

在上文所分析的国家中,目前疫情蔓延仍较为严重的国家主要包括了印度、土耳其、巴西、加拿大、瑞典、菲律宾;而俄罗斯、澳大利亚、马来西亚、印尼、泰国、韩国疫情控制较好,新增确诊病例持续处于低位或显著下降。疫情防控较差,叠加经济基本面风险较大,这类国家若采取加息措施应对通胀或资本外流,则由于疫情严重、国内经济修复有限,可能反而会因加息而进一步阻碍经济修复,陷入两难困境。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。