【广发宏观张静静】近期美元回落在反映什么?会持续吗?

来源:静观金融

报告摘要

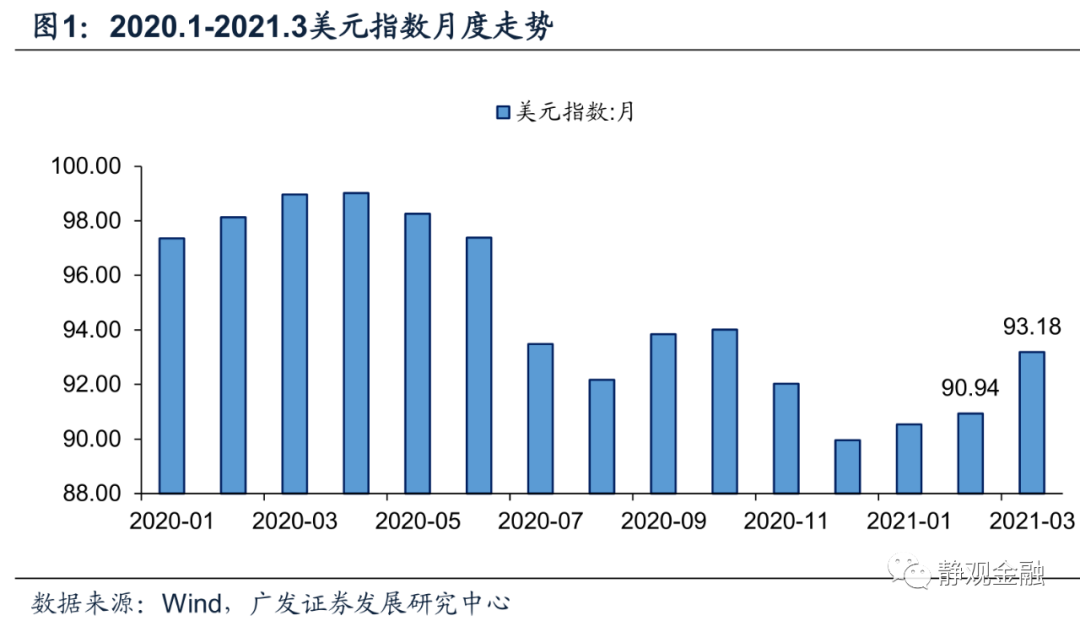

第一,3月美元指数反弹2.5%,为疫后最强劲月度表现,主要反映美国有望率先走出疫情。

第二,近期美元指数再度回落或在反映第三轮财政刺激落地导致美国双赤字扩张及货币政策暂时边际放松,并有望持续至Q2中后期。

第三,Q2末到Q3初美元指数或将进入反弹阶段,届时新兴市场存在资金外流风险。

1)Q2末到Q3初美国大概率实现群体免疫,双赤字局面有所缓和、货币政策开始收紧。

2)年内美元指数走势亦取决于欧美财政刺激节奏;Q2中后期欧洲财政刺激落地大概率推动欧元贬值。

3)若Q2末到Q3初美股进入调整阶段,市场风险偏好转差亦将助推美元反弹。

4)理论上新兴经济体是美元贬值过程中的受益者,但未来2-3个月新兴经济体资本市场的风头极有可能被美股盖过,加上新兴国家疫苗接种进程较慢,因此不宜对Q2新兴市场过于乐观。相反,一旦Q2末到Q3初美元指数进入反弹阶段新兴市场就将面临短期的资金外流压力。

正文

3月美元指数反弹2.5%,为疫后最强劲月度表现,主要反映美国有望率先走出疫情。

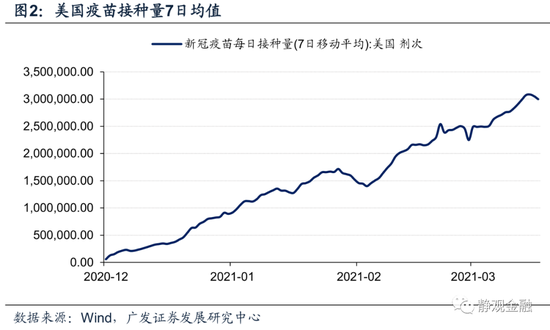

去年7月以来人民币实际有效汇率及名义有效汇率持续攀升就是中国率先走出疫情、经济形势不断向好的结果。3月美元指数大幅反弹反映的也是美国先于欧盟摆脱疫情的预期。3月3日美国疫苗接种量7日均值就升破200万人次,3月末该指标已经高达282.8万人次。此外,如图3所示,在主要发达经济体中只有英国疫苗接种完成率略高于美国,截止4月8日欧盟疫苗接种完成率仅为美国的35.9%。

近期美元指数再度回落或在反映双赤字扩张与货币政策暂时边际放松,并有望持续至Q2中后期。

第三轮财政刺激落地导致美国双赤字暂时、同步扩张。3月11日拜登签署了第三轮疫后刺激且总规模高达1.9万亿美元。由此可见Q2美国财政赤字率大概率明显高于去年Q3至今年Q1水平。此外,本次财政刺激中美国政府对居民部门的转移支付力度明显高于前两次。2020年3月美国第一轮抗疫刺激为年收入75000美元以下的成人(2019年美国商务部普查局数据显示该收入水平占15岁以上人群的79.05%[1])提供1200美元、为儿童提供500美元,且提供600美元/周的额外失业金(8月9日后降至400美元/周);12月第二轮抗疫刺激再次为年收入75000美元以下的成人直接提供600美元、儿童亦然,额外失业金降至300美元/周。本轮财政刺激则是为年收入75000美元以下的成人及儿童均提供1400美元现金。我们在3月4日报告《疫情、美国经济结构变化与股房比拐点》中指出,财政转移支付极大地刺激了居民的耐用品消费需求,因此第三轮财政刺激有望推动3-6月美国商品贸易逆差进一步扩张。

第三轮财政刺激有望令美联储货币政策暂时边际宽松。3月11日落地的美国第三轮抗疫刺激涉及1.9万亿美元支出,但3月美国财政部一直通过TGA账户落实抗疫刺激支出而未大规模发债。第三轮财政刺激落地前美国财政TGA账户仅有1.3万亿美元余额,与第三轮财政刺激支出规模仍有数千亿美元缺口,预计未来2-3个月仍需大规模发债。我们一直强调美国货币与财政共进退,一旦大规模发债,美联储势必暂时增加购债并压低美债发行成本,因此Q2美联储货币政策或暂时边际宽松,10年期美债收益率上行斜率也暂时受到约束。

双赤字扩张与货币政策边际宽松共振之下美元暂时走弱,并有望持续至Q2中后期。一般情况下,政府杠杆率攀升可能会通过两种途径推动汇率贬值:对于新兴国家来说,易于引发主权债务风险;对于发达国家来说,货币当局可能会通过财政赤字货币化手段降低政府支出成本并导致本国无风险利率下降。而贸易逆差扩张也将导致本币存在贬值压力。美第三轮财政刺激同时带来了政府杠杆率攀升、贸易逆差扩张及货币政策边际宽松三重影响,进而令美元再度贬值。目前美元指数已由3月底的93.2回落至92附近。由于该影响大概率持续至Q2末,因此美元贬值亦有望持续至Q2中后期。

Q2末到Q3初美元指数或将进入反弹阶段,维持年内美元呈现V字形态的观点。

Q2末到Q3初美国大概率实现群体免疫,双赤字局面有所缓和、货币政策开始收紧。首先,根据目前疫苗接种进度评估,Q2末到Q3初美国大概率实现群体免疫。根据报告《疫情、美国经济结构变化与股房比拐点》的观点,群体免疫将对美国经济结构带来三点影响:耐用品消费需求降温、出现报复性服务消费及报复性资本开支、经济的系统性风险彻底消除。因此,群体免疫后美国商品贸易逆差有望略微收窄。此外,群体免疫后美国政府杠杆率有望高位回落,美联储也将开始削减QE。因此,Q2末到Q3初起美元指数难以进一步走弱。

年内美元指数走势亦取决于欧美财政刺激节奏;Q2中后期欧洲财政刺激落地大概率推动欧元贬值。我们在2021年年度展望《警惕预期差:2021年海外宏观经济展望》中指出,年内美元指数走势亦取决于欧美财政刺激节奏。2020年7月20日欧盟理事会达成了7500亿欧元复兴计划,11月10日欧洲议会与欧盟成员国正式达成了一致通过了欧洲下一代长期预算(Next Long-term Budget)和下一代复兴计划(Next Generation EU),分别包括1.074万亿欧元的2021-2027年长期预算和7500亿欧元的财政援助。但是该政策需要在各国提交财政预算后方能生效,而提交计划的截止日期为今年4月底 ,我们有理由认为欧盟的财政刺激或将在5-6月逐步实施。因此,Q2中后期欧洲货币政策或相对美国边际宽松,推动欧元贬值并反向推升美元。

若Q2末到Q3初美股进入调整阶段,市场风险偏好转差亦将助推美元反弹。我们在1月8日报告《10Y美债收益率破1%释放怎样的信号?》中指出,2013年美联储暗示削减QE后美债收益率飙升、美股大涨,出现了股指跷跷板效应,原因是当年美股估值极低。截至4月8日标普500指数10年席勒周期调整市盈率(CAPE)已经高达36.7倍,为金融危机后最高水平并仅次于纳斯达克泡沫破灭前夕。我们在报告《由四因子模型看Q3美股调整压力》中亦指出6-9月美股调整概率极高且或以群体免疫及美联储正式削减QE为催化剂,也就是说美股调整初期可能有一个股债齐跌的阶段,此间投资者大概率选择持有现金并助力美元反弹。

我们维持年度展望《警惕预期差:2021年海外宏观经济展望》中的观点,年内美元指数呈现V字形态。

怎么看美元走势对大类资产的影响?Q2末到Q3新兴市场存在资金外流风险。

理论上新兴经济体是美元贬值过程中的受益者,但未来2-3个月新兴经济体资本市场的风头极有可能被美股盖过,加上新兴国家疫苗接种进程较慢,因此不宜对Q2新兴市场过于乐观。相反,一旦Q2末到Q3初美元指数进入反弹阶段新兴市场就将面临短期的资金外流压力。一方面,美国率先摆脱疫情,而新兴市场整体实现群体免疫的时点尚且未知;另一方面,Q2末到Q3初美股存在较大调整压力,一旦市场风险偏好转差,国际资金亦将更快撤离新兴市场。在上述局面下,美元反弹又将加剧新兴国家本币贬值风险,因此Q2末到Q3新兴市场整体存在较大的资金外流压力。

[1]https://www.census.gov/data/tables/time-series/demo/income-poverty/cps-pinc/pinc-01.html

风险提示

(一)全球疫情超预期

(二)美疫苗接种情况不及预期

(三)美联储货币政策超预期

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。