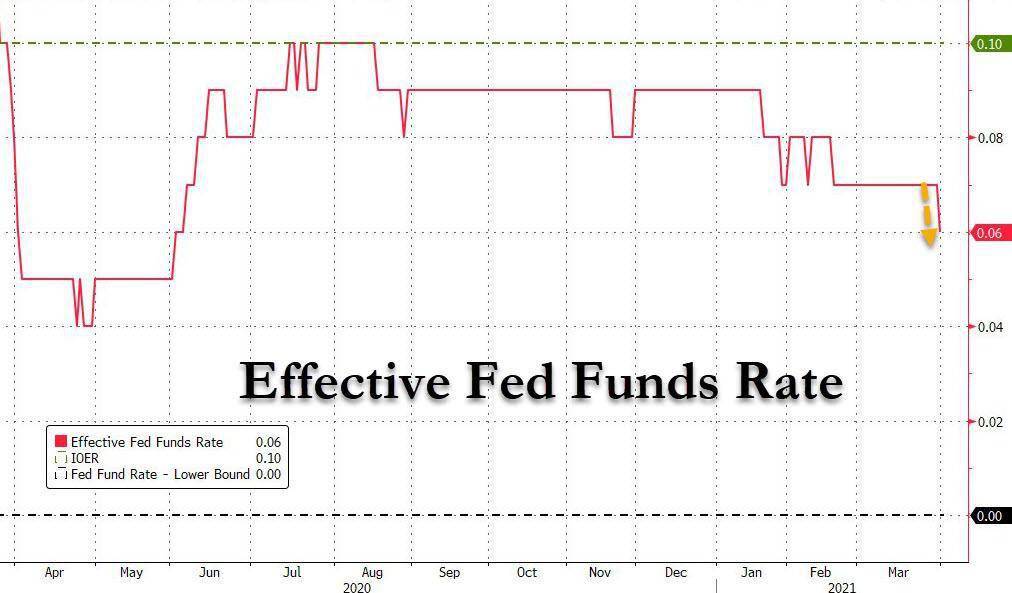

被称为美联储最重要利率的EFFR——全称“有效联邦基金利率”(effective federal funds rate)一个多月来首次下降。

美东时间4月1日本周四,自2月18日以来一直处于0.07%的EFFR降至0.06%。评论称,这显示出短端美债市场的压力在持续,因为拜登政府的大规模经济刺激正在造成金融系统持续大量涌入流动性和准备金,冲击了隔夜利率和短期利率。

过去两周,隔夜一般抵押品G/C回购利率一直在正负值间摇摆,ICAP数据显示,本周四早盘的买卖价差为0.05%/0.03%。

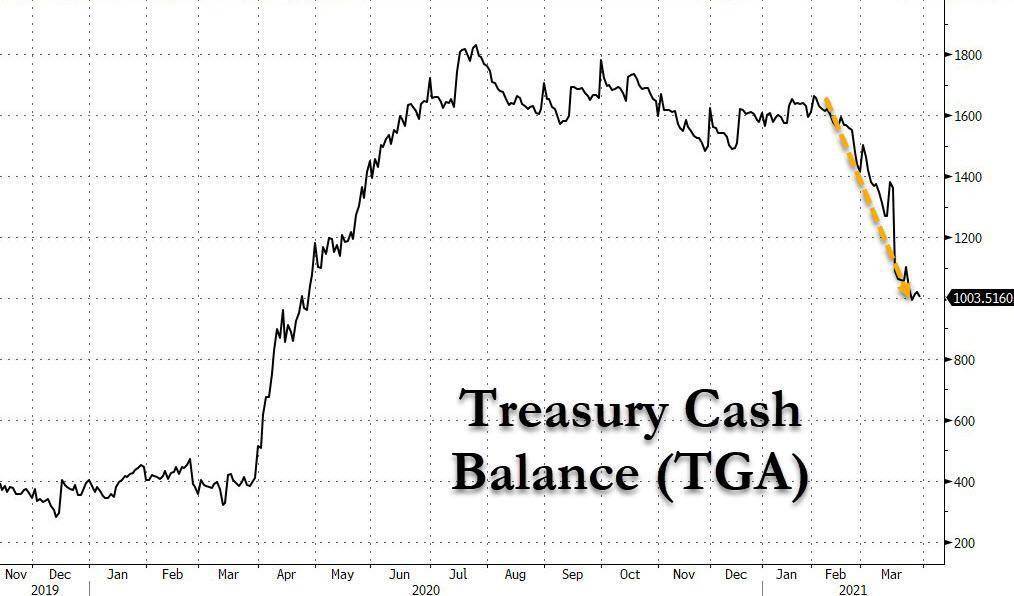

1.9万亿美元刺激法案出台后,上月美国财政部终于被迫“开闸放水”。华尔街见闻此前文章提到,将近两周前的3月17日数据显示,美国财政部在美联储的账户TGA(财政部一般账户)一日内持有现金余额从1.361万亿美元降至1.09万亿美元,相当于一天内史无前例地向金融市场注入了2710亿美元资金。

短短一个月,TGA的现金余额就从1.6万亿美元降至1万亿美元左右。

财政部缩减TGA,叠加银行存款激增带来的准备金增加,大量资金将回到货币市场基金手中,基金寻找避风港,投资于市场上剩余的短期美债,可能导致短端美债利率被压至低于隔夜逆回购工具利率(ON RRP)水平,而由于ON RRP利率已经为0%,导致隔夜一般抵押品回购利率3月跌至负值。

除了天量流动性的影响,EFFR下降也部分源于季末的橱窗装饰效应。这种效应意味着,为了在每个季度末向监管方提交财务报告并公布持仓之前,基金要采取行动调整仓位迎合投资者。3月末,金融博客Zerohedge注意到,有41个对手方在美联储的固定利率逆回购中接纳了1343亿美元。而随着一季度结束,橱窗装饰效应消失,美联储的隔夜拟回购工具利用率自然会下降。

ICAP指出,市场参与者在等待联邦基金利率下跌,因为这可能是美联储将为保持对短期利率的控制而被迫调节超额准备金利率(IOER)或者ON RRP的信号。返回搜狐,查看更多

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。