来源:象树资产

校对:方杰锋

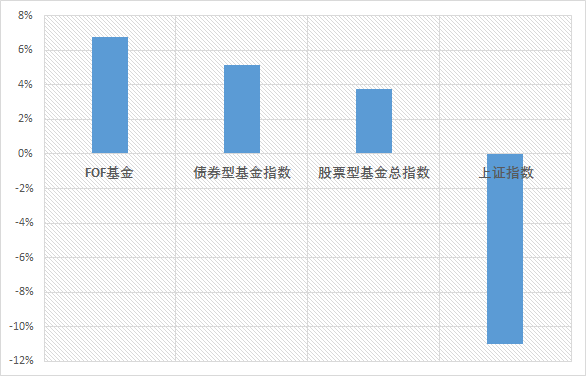

春节以来,股市持续震荡下跌,前期抱团股遭受重挫,基金净值大幅回撤,曾经的小甜甜变成了牛夫人,市场一片哀鸿。新入场的年轻基民遭遇了人生首次来自股市的暴击,#基金人已亏到毫无波澜#一度登上微博热搜榜。“基金以痛吻我,我就报之以割”,很多基民扛不住下跌恐慌,纷纷割肉离场。投资者追涨杀跌、频繁交易、持有周期短、盲目追逐热点和风格,迷信冠军基金等,是导致基民实际收益远低于基金产品收益的主要原因。在暴风骤雨的震荡行情中能让投资者真正穿越牛熊,拿得住不割肉?FOF基金或是震荡行情中的配置优选。今年以来,上证指数下跌3.54%,股票型基金总指数下跌5.87%,部分基金净值跌幅超20%,但FOF基金指数却仅小幅下跌0.68%,高于同期混合型基金及股票型基金总指数。私募FOF策略同样表现出较强的抗跌韧性,据云通数据库显示,以FOF为主导的组合基金今年以来平均收益为0.53%,高达67.5%的组合基金获得正收益,正收益占比在云通私募策略指数中领先。

FOF基金是一揽子的基金组合,与单支偏股型基金相比,阶段性收益并不具备明显优势。但盈亏同源,高收益就意味着高风险,FOF基金的波动和回撤也同样低于偏股型基金。

FOF投资追求的正是风险收益的高性价比,在锚定风险下尽可能的实现高收益,在既定收益情况下尽可能降低组合波动,尽可能让持有者真正拿得住赚到钱。FOF投资的三大优势1、将投资简单化,解决投资者基金难选的痛点

普通投资者由于缺乏专业的投研体系和数据支持,也没有时间和精力去研究宏观经济和市场基金,因而很难在信息繁杂的市场中,挑选出真正绩优的基金。在短期业绩排名和风格转换面前,往往跟风买入、高买低卖、追涨杀跌,从而进一步导致了基民整体实际投资收益率的下降。 而FOF提供专业化投研支持和解决方案,能够通过构建基金组合提高投资者的持有收益率,帮助投资者真正拿得住、赚到钱。FOF依托于投资机构的专业投研体系,可以通过量化资产模型和自上而下的宏观经济研究确定大类资产配置比例,从中筛选出优秀基金构建投资组合。 同时对基金产品和基金的收益来源以及基金公司基金经理进行定性与定量分析,多方面考验基金经理的投资禀赋和能力圈,选出真正绩优的产品和核心管理人,并通过持续调研和动态分析,根据市场变化对投资组合不断作出调整。FOF基金致力于将投资简单化,解决投资者基金难选的痛点,投资者通过一个FOF产品就能实现多资产、多策略的资产配置组合,在不降低组合预期收益的前提下尽可能降低组合波动率,从而改善投资者持有体验,实现长期稳健回报。2、提供更好的风险收益比

在“短期化”排名考核机制下,公募基金往往持仓度非常集中,通过放大风险暴露的方式来追求短期业绩,导致基金的波动率较大,损害长期回报。同时,基金经理业绩持续性较弱,无论哪种禀赋的基金经理都很难保证业绩的持续性。

FOF投资于不同市场、不同品类的基金产品组合,资产类别丰富、相关性低,可以更好地实现底层资产类别分散化;同时,通过对基金公司与基金经理的优中选优,可以有更多机会获取超额阿尔法收益。

FOF理财产品通过基金产品和基金公司、基金经理的“双重分散”与“绩优组合”,能够实现“风险和收益的二次平滑”,抵御不同市场波动,帮助投资者提高收益率。

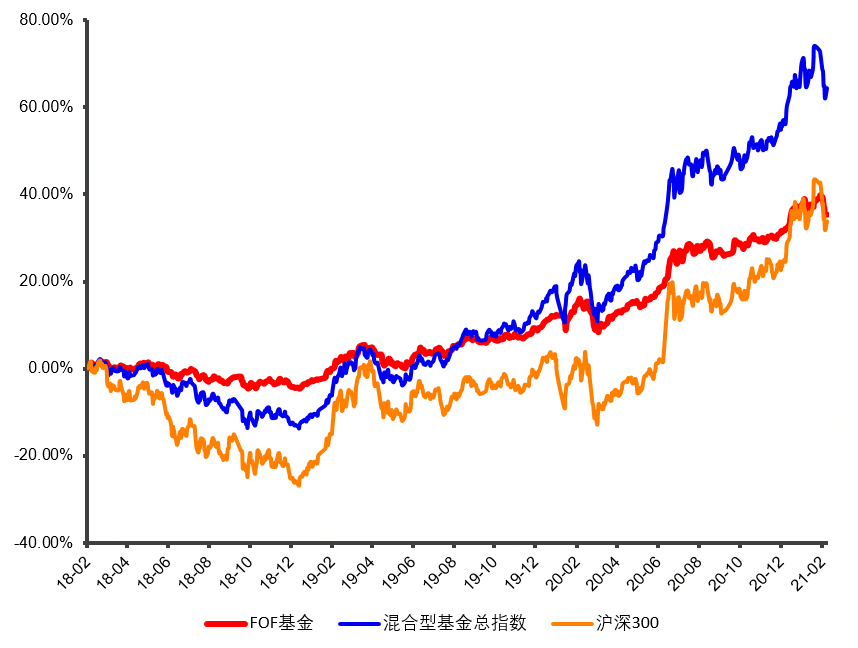

从近3年的数据来看,FOF基金的整体波动程度较低,业绩长期优于沪深300指数,整体表现更为平稳。尤其是在2018年市场大幅下跌、剧烈波动的时候,FOF整体业绩优于混合型基金总指数和沪深300,体现出更好的抗风险能力。

(节选区间,2018.02.26-2021.03.03)

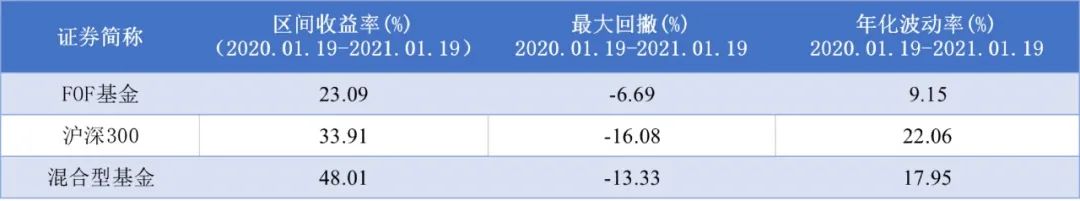

(节选区间,2018.02.26-2021.03.03)通过对公募FOF基金与沪深300、偏股基金、混合型基金近一年的数据对比,我们可以看出,FOF基金收益率处于中等收益水平,但波动率和回撤要远远小于沪深300与权益型基金。

(节选区间,2020.01.19-2021.01.19)

(节选区间,2020.01.19-2021.01.19)FOF基金产品整体波动较低、回报较为稳健,能够在控制风险的前提下尽可能提供中等收益,具备良好的风险收益比。

3、平稳渡过高波动市场,长期穿越牛熊

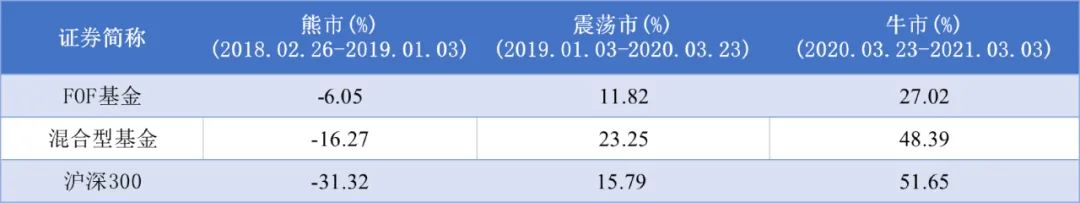

资本市场牛熊周期不断转换,各种策略和风格都在不断变化。市场的不确定性与高波动加了投资难度,尤其是在震荡市和熊市中,基金投资者频频拿不住,导致投资者持有信心降低,最终获得实际收益与预期收益相差甚远。 FOF能够发挥大类资产动态配置的优势,根据经济运行的周期和内在规律来调整权益类资产和非权益类资产的比例,还会根据长短期表现动态调整战术和战略资产配置,以适应不同市场和行情。 从近3年的数据来看,FOF在熊市中(2018.02.26-2019.01.03)展现出强大的抗跌能力,能够做到少跌甚至不跌。而在震荡市中(2019.01.03-2020.03.23),能够降低波动,取得与沪深300相当的收益。在牛市中(2020.03.23-2021.03.03),FOF则可以在控制风险的前提下,取得相对不错的中等收益。 总体来说,FOF无论在哪种类型的市场中,都可以稳健的获得收益,这种全天候策略在不同市场下均有相对稳定的表现。特别是在市场呈现大幅波动的熊市和震荡市下,FOF通过分散化降低波动,能够为投资者提供更好的回撤与投资体验。尤其是在遭遇极端行情和黑天鹅事件冲击时,通过组合调整降低波动率,起到“危机减震器”的作用。并且普通基金所持股票因“黑天鹅”冲击无法卖出时,FOF投资的基金仍可交易,这也使得FOF基金在极端情况下流动性更佳。 从这个角度来讲,FOF具有全天候策略优势,长期穿越牛熊周期,能够更持续稳定地为投资者创造不俗的回报。 FOF产品设计的初衷之一就是为了给予投资者更好的持有体验。投资人投资一只FOF,就等于买了一篮子的基金。即使FOF组合内某只基金净值大幅下跌,但其他弱相关的基金跌幅较小甚至可能上涨,整体FOF组合的风险被分散,持有体验更好。数据显示,在2019年4月初至2020年3月底期间,大盘陷入宽幅震荡,上证指数下跌11%,但是FOF基金指数仍逆势上涨6.77%,战胜高波动,表现出较强韧性。

总体来说,FOF无论在哪种类型的市场中,都可以稳健的获得收益,这种全天候策略在不同市场下均有相对稳定的表现。特别是在市场呈现大幅波动的熊市和震荡市下,FOF通过分散化降低波动,能够为投资者提供更好的回撤与投资体验。尤其是在遭遇极端行情和黑天鹅事件冲击时,通过组合调整降低波动率,起到“危机减震器”的作用。并且普通基金所持股票因“黑天鹅”冲击无法卖出时,FOF投资的基金仍可交易,这也使得FOF基金在极端情况下流动性更佳。 从这个角度来讲,FOF具有全天候策略优势,长期穿越牛熊周期,能够更持续稳定地为投资者创造不俗的回报。 FOF产品设计的初衷之一就是为了给予投资者更好的持有体验。投资人投资一只FOF,就等于买了一篮子的基金。即使FOF组合内某只基金净值大幅下跌,但其他弱相关的基金跌幅较小甚至可能上涨,整体FOF组合的风险被分散,持有体验更好。数据显示,在2019年4月初至2020年3月底期间,大盘陷入宽幅震荡,上证指数下跌11%,但是FOF基金指数仍逆势上涨6.77%,战胜高波动,表现出较强韧性。 FOF基金指数在震荡期的表现 数据来源:Wind,2019/4/1-2020/3/31近年来行业轮动和热点转换速度加快,他方唱罢我登场,投资者很难准确把握风口。资产类别、策略类型更为丰富多元的FOF基金能够帮助基民更好地把握市场轮动的机会。

FOF基金指数在震荡期的表现 数据来源:Wind,2019/4/1-2020/3/31近年来行业轮动和热点转换速度加快,他方唱罢我登场,投资者很难准确把握风口。资产类别、策略类型更为丰富多元的FOF基金能够帮助基民更好地把握市场轮动的机会。FOF基金能够通过大类资产配置分散风险,并根据模型动态调整,降低组合波动提升风险收益比,以期让基民能够长期持有并兑现基金的优秀业绩回报。

私募FOF也值得关注震荡行情下,除了公募FOF外,发展更早的私募FOF也值得高净值投资人关注。

相对公募FOF,私募FOF能够同时挑选市面上优质的私募与公募基金。比如,私募FOF能够以公募基金为基石配置,辅以市场中性、CTA等私募基金增加收益弹性,通过一揽子优质管理人的基金,力求分散风险均衡配置,以期获得长期稳健收益。同时私募FOF不受公募FOF的一些约束,更加充分地发挥私募FOF的主动管理能力。

私募FOF还能够根据不同客户的投资理财需求进行个性化产品的定制,更好地满足投资者在收益性、风险性、流动性上的需要。

FOF双重收费问题一直是投资者担心的问题,但实际上就私募基金而言,FOF管理人的作为机构投资者,在渠道和交易成本方面有着巨大的议价优势,大部分FOF基金和单一子基金收费相差不远。有部分已经宣布“封盘拒客”的明星私募只能通过私募FOF来间接持有。

私募FOF也在一定程度上降低了私募产品的高门槛。投资者可以通过100万的资金,就能同时投向数家私募,拥有多支高门槛或稀缺的私募基金。

无论是公募FOF还是私募FOF,都是通过资产配置与基金优选的组合策略,追求低波动和高夏普比率,震荡行情中更显抗跌韧性,力争让投资者能够拿得住不割肉,以期获得长期稳健的超额回报。

参考资料:东东有鱼【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。