来源:宏赫臻财

导读:本系列研究最初基于对上市公司竞争优势(护城河)的强弱进行评分,随着模型项目的不断成熟和增加,目前大家权且可将“护城河”看作是广义的,我们旨在对一家上市公司的基本面价值进行评分和评级。(当前版本:10.3)

建议使用iPad Pro、微信PC端、宏赫网页版等大屏阅览。

提纲:①图文透析;②估值探讨;③投资建议。

温馨提示:企业经营的内外部环境时刻在变化,因此对于公司的判断是具有时效性的,更别提估值了,如果此文的研究时隔久远,您可以等待我们的追踪更新推送,也可以及时定制研究。建议关注并适时投资评级为【A-】级别及以上公司;回避投资评级B+及以下公司。

点此=>【定制专属护城河评级】

壹

图文透析

本公司所属GICS子行业=>【89家“特种化学制品”GICS子行业沪深港上市公司初筛选】

1

公司出镜(2020年年报)

上市以来

新宙邦自上市以来11.2年,年均复合收益率为约18.82%。截止当前评测日近五年年均复合收益率为31.68%。

最新股价对应近12月股息率0.33%。(股息率:只代表过去12个月累计派息/最新总市值)

2020年末扣非加权ROE为【11.18%】

[注]:本文数据来源:iFinD,宏赫臻财研究中心,数据日期:20/03/29,默认单位 亿元人民币。

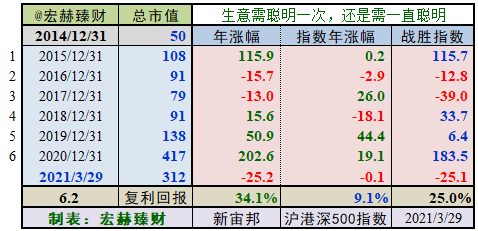

沪港深指数启用以来公司整年度市值增长率PK指数

2014年末至今6个整年度段里4年市值增长战胜指数,胜率【67%】,今年以来暂时落后指数。

期初至今6.2年的光阴里市值从50亿增长至312亿,实现年均复利回报率34.1%,同期指数年均增长9.1%。

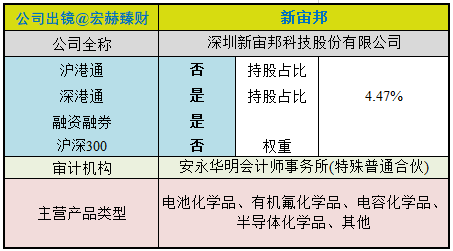

公司证券资料及主营类型

行业地位

(横向战略比较,还需结合主营可比性)

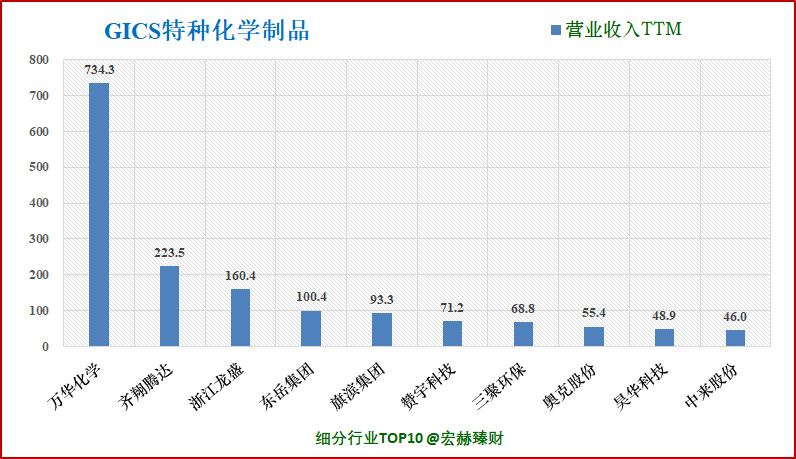

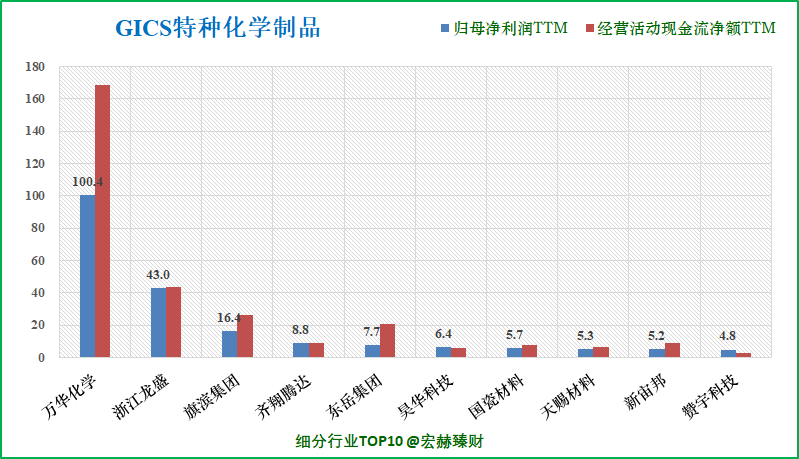

细分行业营收&净利润规模排名Top10(单位 亿)

新宙邦营业收入排名17/96;归母净利润排名9/96。

注:该对比仅供参考,投资者请自行结合该公司主营业务具体考察其横向可比性。该细分行业选取沪深港上市的GICS行业细分为【原材料-原材料-化学制品-特种化学制品】的96家公司。数据为TTM值。

细分行业当前总市值Top10(单位 亿)

新宙邦总市值排名6/96。

公司主要业务

公司主营业务是新型电子化学品及功能材料的研发、生产、销售和服务,主要产品包括电池化学品、有机氟化学品、电容化学品、半导体化学品四大系列。

行业最新数据

电池化学品方面:

根据高工产业研究院(简称“GGII”)数据显示,2020年中国新能源汽车产量超过130万辆。GGII统计显示:2020年电解液全球需求量接近30万吨,2019年为19.8万吨,增长30%以上。

截至2020年,中国储能锂电池出货量16.2GWh,其中电力储能6.6GWh,占比40.7%;通信储能7.4GWh,占比45.7%;其他包括城市轨道交通等领域用储能锂电池出货量2.2GWh。作为一个崭新的行业,锂电池发展迅速,预计未来5年内仍将保持20%以上的中高速增长。

资产结构

(新手看利润表,老手看资产负债表)

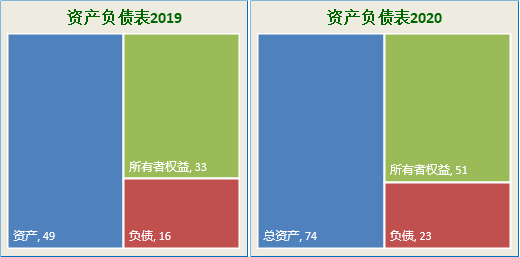

资产负债表

2020年年报负债/净资产:44%;负债/总资产:31%。

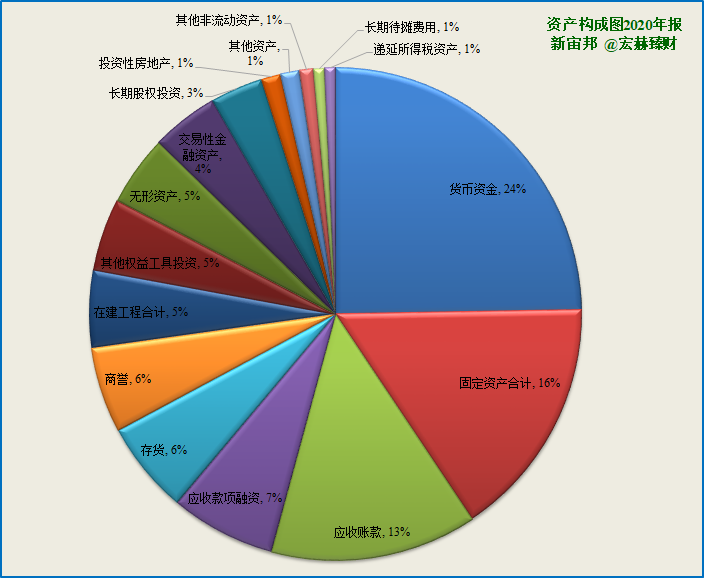

主要资产构成图

[注]:2020年年报总资产【74】亿;净资产【51】亿,负债【23】亿;

20Q4总市值【417亿】;当前时点总市值【312亿】

第一大资产为货币资金18.1亿,占比24.4%;2019末占比6.4%。(金额较期初增加,主要 系非公开募集资金到账增加)

第二大资产为固定资产合计11.6亿,占比15.7%;2019末占比20.3%。(金额较期初增加,主要系惠州二期技改转固和设备类资产增加)

第三大资产为应收账款9.9亿,占比13.4%;2019末占比15.2%。(较期初上升,主要系营业收入增加)

新宙邦有形资产占总资产比例【56%】,无形资产+商誉占比【10%】。

2

营收一览

营收结构

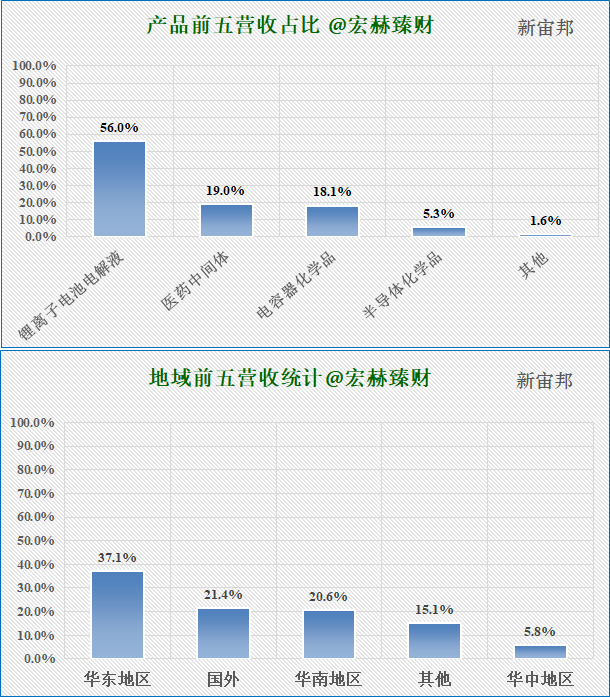

最新财报业务分类占比图

注:为2020年年报数据。

公司现有电容器化学品、锂电池化学品、有机氟化学品(即医药中间体业

务)、半导体化学品四大业务主线。公司锂电池化学品业务占比最大, 2020年占比达56%。

其中电容器化学品业务趋于成熟,锂电池化学品、有机氟化学品业务快速发展,半导体化学品为近期发展重点。

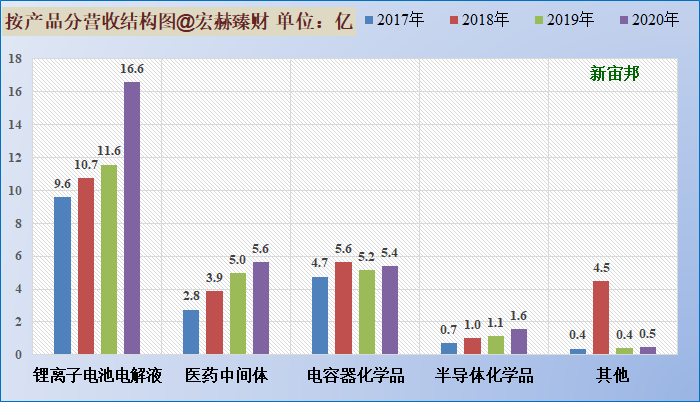

近四年营收前五分类结构图

主营1业务2018-2020三年复利增长率分别为:11.8%、7.8和43.4%。

主营2业务2018-2020三年复利增长率分别为:40.8%、27.7%和13.4%。

电池化学品: 2016-2020 年,公司业务营收由8.56亿元增长至16.59亿元,主要系公司客户产品出货量增长。

电容化学品:2016-2020年,公司电容器化学品业务营收由3.74亿元增长至5.37亿元,主要系受益于消费类电子产品需求升级。

有机氟化学品(即医药中间体业务): 2016-2020 年,公司有机氟化学品业务营收由3.06亿元增长至 5.62亿元, 主要系疫情拉动含氟医农药中间体需求增长。

半导体化学品:2016-2020年,公司半导体化学品业务营收由0.25亿元增长至1.57亿元,主要系公司产品迭代带动销量增长。

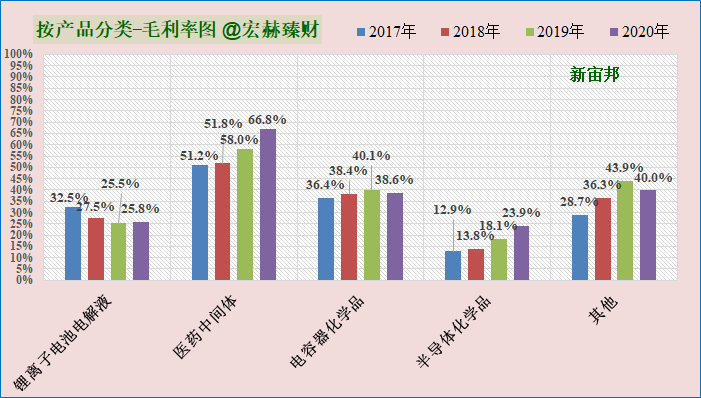

近四年毛利率前五分类趋势图

公司锂离子电解液业务在2018 年电解液供需格局转向过剩之后,毛利率逐步回落。

电容器化学品行业较早步入成熟周期,该业务毛利率持续稳步上升,2020年稍有回落。

公司2015年并购海斯福为公司带来了快速成长的有机氟化学品(即医药中间体业务),该业务毛利率水平较高,并逐年提升。2020年毛利率为66.8%。

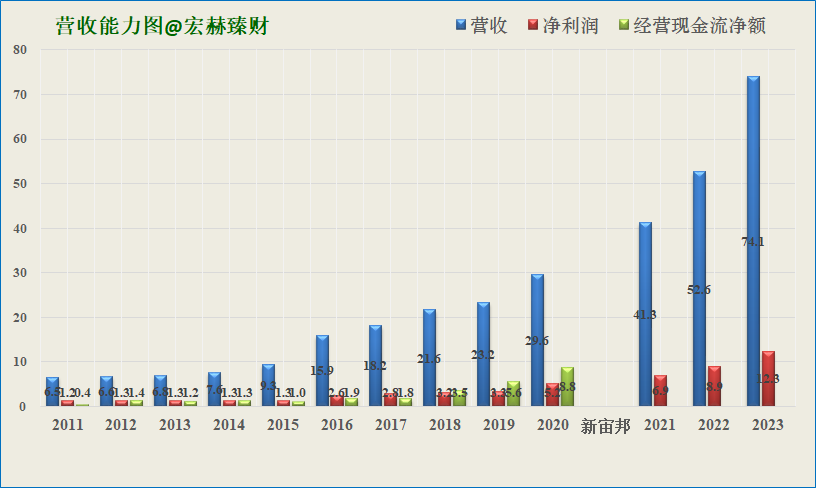

历史营收

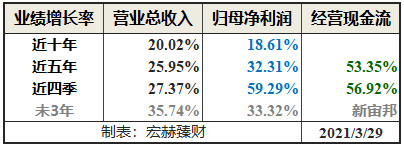

营业收入、归母净利润和经营性现流净额分段复利增长率

未2-3年为机构一致预期数据,经常不靠谱,仅供参考。往往是悲观时预期悲观,乐观时预期乐观。投资者需甄别个中机会。

近年营业收入、净利润、现金流及未来三年预测图

预测值为机构一致预期均值,只作参考不一定靠谱。

新宙邦过去五年归母净利润复合增速:32.31%,近四季增速59.29%,未来一致预期复合增速为33.32%。

近五年,公司营收由15.89亿元增长至29.61亿元,CAGR+17%,主要系公司深耕客户,部分战略客户开发取得突破性业绩。

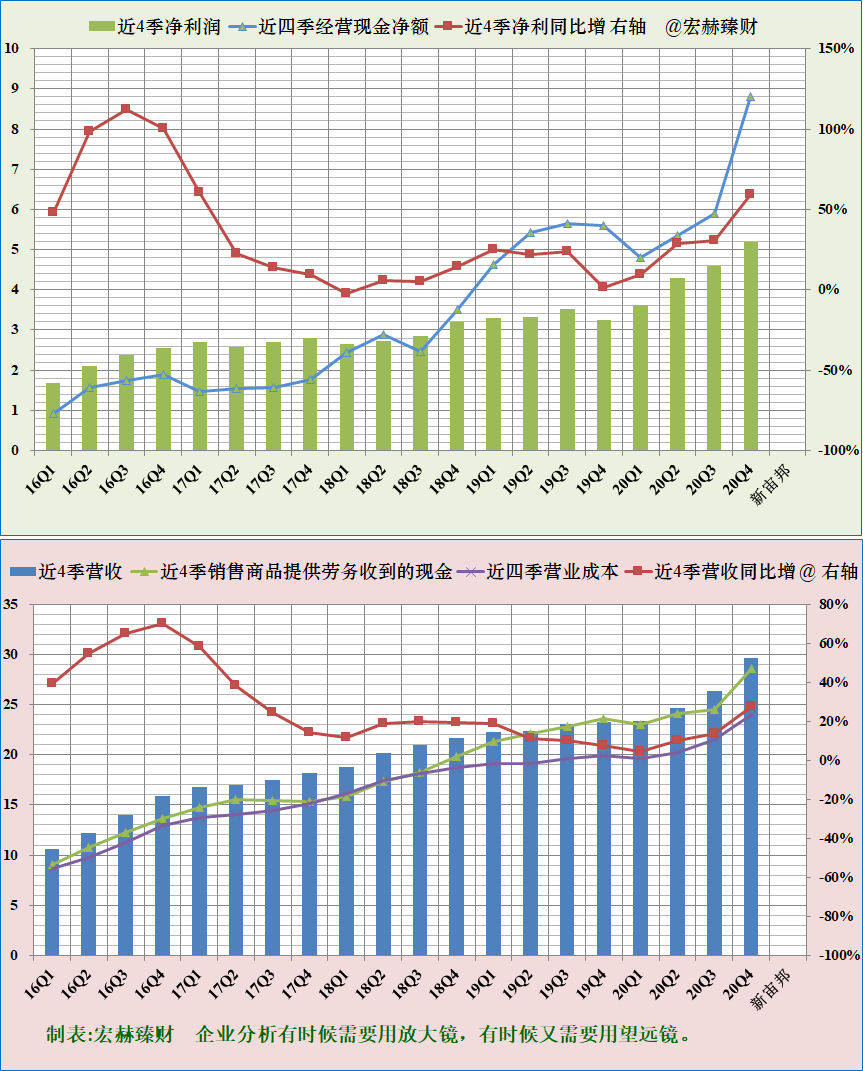

滚动近四季净利润、营收及增长率趋势图

(考量基点:近20个季度,下同)

滚动柱图连续逐季稳健增加为加分项。新股请关注公司上市之后的时段。

投资者需关注趋势的变化,忽略单个季度的非质变因素。

净利润含金量很高。营收含金量高。

近四季销售商品提供劳务收到的现金与营收趋势大体相同。18Q4以来,公司经营活动产生的现金流充沛。2020年报告期经营活动产生的现金流量净额增加56.92%,主要系本期回款增加和汇票贴现回笼资金所致。

单季度净利润、营收及增长率趋势图

营收业绩逐季度增加。

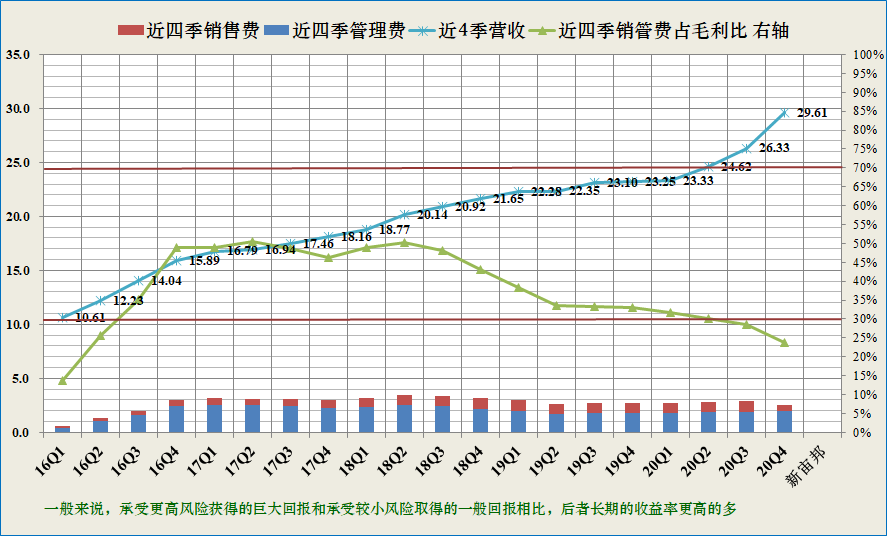

近四季销售费用、管理费用一览

投资者可关注近四季销售和管理费用与毛利润之比持续小于30%的公司(绿线低于下红线为优异,靠近为优秀),具备较高的竞争优势,若30-70%之间为可接受区域(图中红色直线之间),若大于70%需要警惕,说明该公司产生净利润的能力较弱。

新宙邦该指标逐步趋优,20Q3开始趋于优秀区间位置,获利性逐步增强。

最新值23.7%,近四季度均值28.5%。

3

现金流

近四季经营活动产生现金流净额对比归母净利润

经营现金流量净额充沛。

近5年经营现金流占净利润比例均值为【1.18】

近5年自由现金流占净利润比例均值为【-0.27】

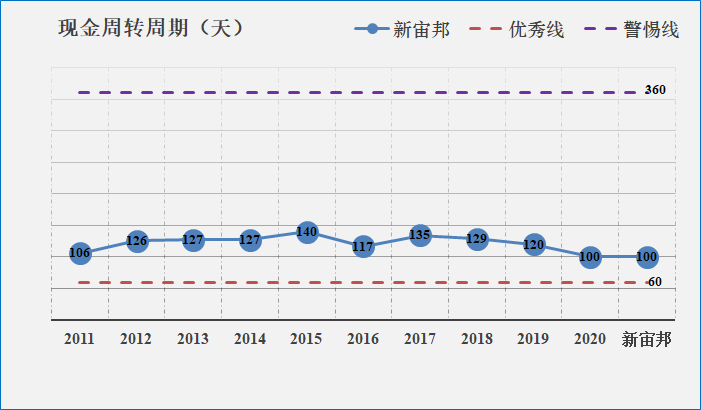

近年现金循环周期

现金循环周期又可称为净营业周期,是考量企业日常运营环节的现金流状况,优先关注那些该指标小于60的企业,负数更为优,表示企业的还款周期远大于存货变现期。警惕该指标大于360的企业。

公式:现金循环周期=存货周转天数+应收账款周转天数-应付账款周转天数

现金循环周期指标:【中】

4

盈利能力

【本公司】

总资产收益率(ROA)、净资产收益率(ROE)及净利率分段均值一览

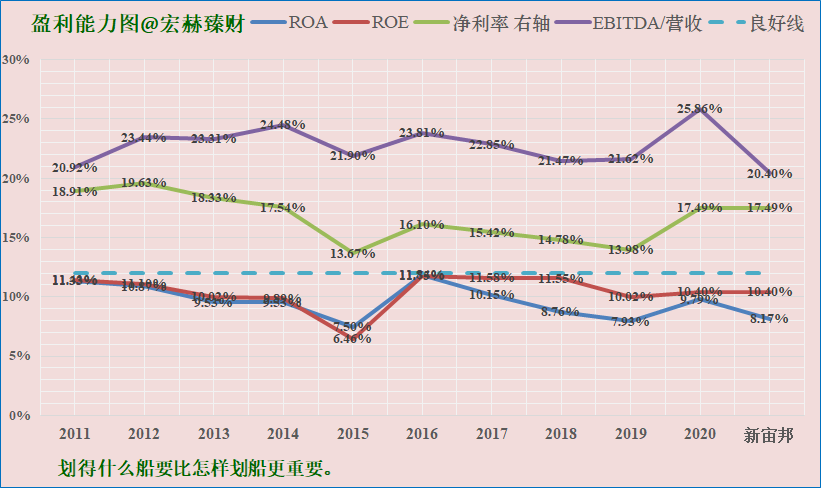

盈利能力趋势图

各项盈利能力指标在良好线上越高越好。

只参考上市之后的数据。

近四季ROE(左轴)及ROIC(右轴)趋势图

关于ROE和ROIC

若一定要将问题简单归结的一个指标的话,便看ROE。

巴菲特控股管理的伯克希尔公司制定的业绩衡量标准是15%的净资产收益率以上;巴菲特重仓的历史持股ROE均在20%以上,甚至更高。

从ROE的趋势图可以判断企业价值扩张期:看ROE能达到的高度、ROE维持在高水平持久性、ROE的增长能力。

投入资本收益率ROIC,是一个久经考验的分析资本收益的比率,这个比率调整了资产收益率和净资产收益率的某些特性。

拥有持续较高ROIC的企业如皇冠上的明珠,要占据你组合的重要位置。

当前ROE:10%+;ROIC:9%+,一致预期ROE 10%+。

新宙邦盈利能力一般,公司ROE、ROIC指标处于及格线下方。未来一致预期ROE仍处于及格线下方。

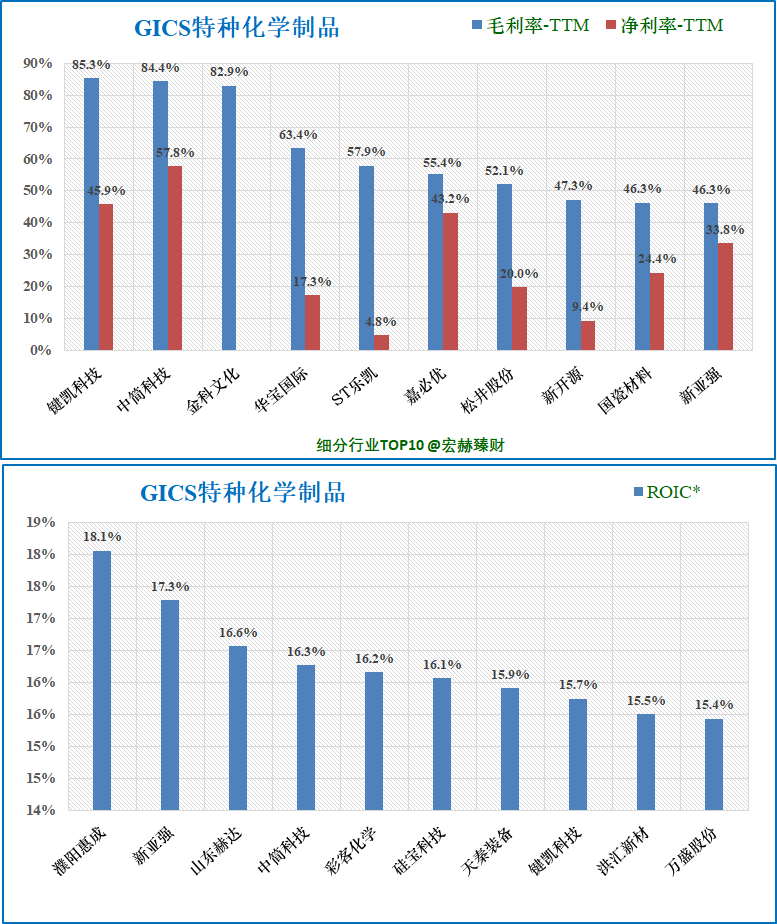

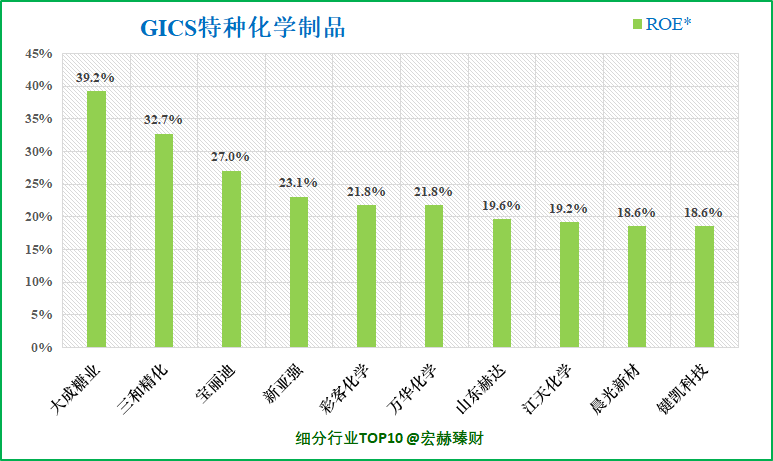

【细分行业】

细分行业盈利能力横向对比Top10

新宙邦

毛利率36.0%,排名30/96;ROIC*9.2,排名第36;ROE*10.2%,排名第42。

ROIC*取值为TTM值和上年年报值的均值;(港股为上年报值)

ROE*取值为TTM值和上年度扣非加权值的均值。

需关注细分行业主营业务差异性,可比性。

5

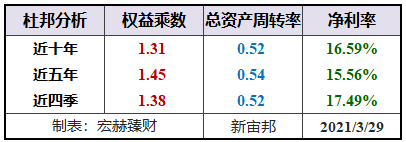

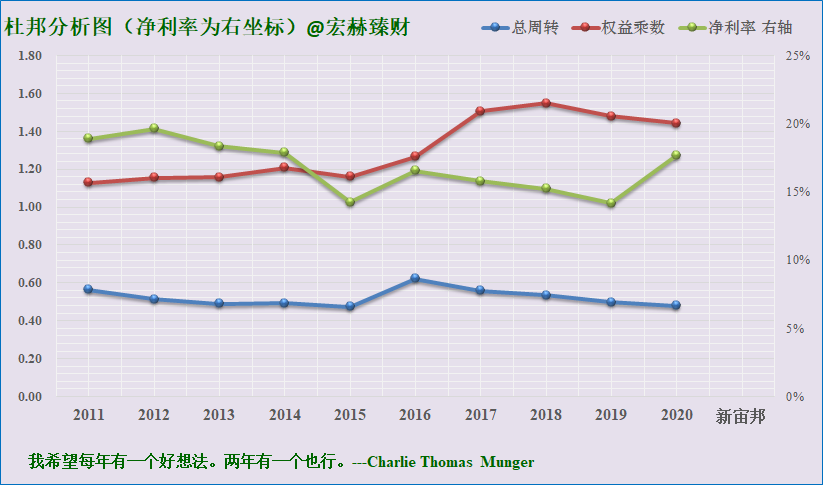

杜邦分析

杜邦分析分阶段一览

近十年杜邦分析趋势图

宏赫臻财建议关注未来杜邦指标趋势呈现:【低杠杆或适度杠杆(1.2-3)+周转率接近或大于1且有向上趋势+稳健增长的中高净利率>15%】

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。