原标题:机构:2021走势偏强 美元还会继续上涨吗? 来源:国信期货

下载新浪财经APP,了解全球实时汇率

从2020年初疫情全球蔓延,随着美联储大规模的财政刺激政策和宽松的货币政策的落地,美元进入了贬值周期,回落幅度达到了近9%。但进入了2021年,虽然美联储强调短期不会退出宽松货币政策,但美元的走势依然偏强势,超出市场预期。对于美元的走势,我们试图从长期周期和美元反弹的真实原因来拆解,试图对美元未来的走势进行判断。

01。

美元自身的弱周期

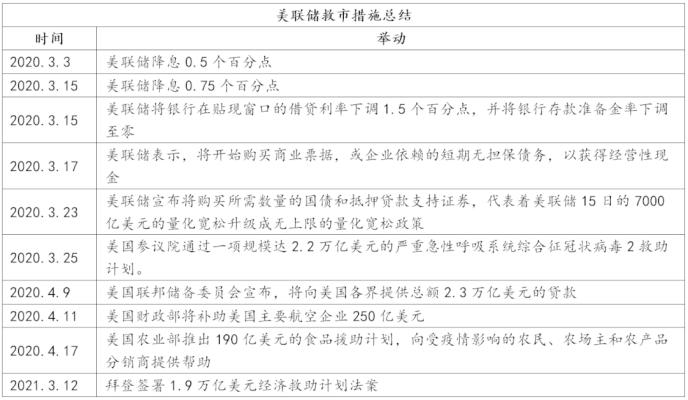

2020年全球疫情使得全球央行开始了大规模无上限的经济刺激计划,其力度和规模超过了2008年金融危机。从美联储的救市措施来看,从2020年3月至今,美联储不仅将基准利率下调至接近0%的区间,开启无上限的量化宽松政策,由于疫情一共释放了接近9亿的救市资金。

图:美联储救市措施总结

数据来源:公开资料整理国信期货

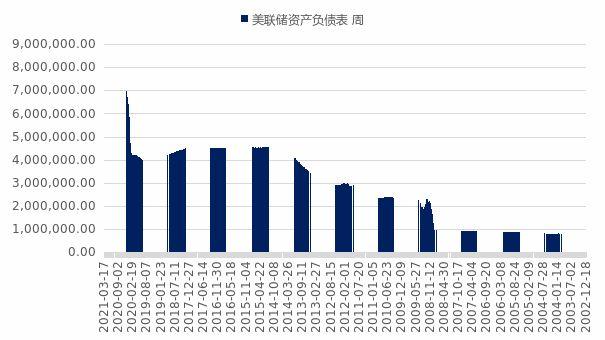

救市带来的美联储资产负债表的扩张也需要弱美元来进行消化,美联储的资产负债表自2002年以来经历了两轮扩张,分别是2008年金融危机和2020年全球疫情,但是2020年美联储资产负债表的扩张规模是2008年的4倍。我们也注意到美联储在3月份的议息会议上表示,美联储计划继续每月购买至少1200亿美元的国债和抵押贷款支持证券,直到在其经济目标上取得实质性的进一步进展。预计美联储资产负债表到2023年或将接近10万亿,所以从美联储资产负债表扩张的角度来看,美元在2023年以前大概率维持弱势格局。

图:美联储的资产负债表持续扩张

数据来源:PIIE 海关总署 US Bureau of the Census wind 国信期货

其次经济刺激计划带来的宽裕的美元流动性,根据货币超发的理论,过多的货币投放会导致货币内生信用的下降,此次疫情期间,美联储救市金额高达9万亿美元(不包含3-4万亿的基建刺激计划),几乎接近美国GDP总值的50%,如此大规模的货币量的释放,或将带来美元内生性信用的下降,带来美元的贬值。

02。

短期美元反弹的真实原因

A、全球中央银行采取协调活动:美联储、日本央行、欧洲央行、瑞士央行、加拿大央行、英国央行2020年3月16日发布协调行动声明称,他们将利用现有货币互换额度为美元这一世界储备货币的供应提供支持,将每周7天的到期操作频率从每周增加到每天。美联储表示,增加的行动从3月23日开始,至少持续到4月底并提高掉期线在提供美元资金方面的效力,或将减缓了美元的抛售压力,我们观察到美元指数在3月20号当周创造了2008年以来的最大单周涨幅。即这个协调活动是支撑美元近期反弹的重要因素。

B、弱势的欧元:从欧元区的PMI来看,当前欧洲和美国的经济复苏程度产生了一定的差距,美国的2月PMI数据达到60.8%,创了3年以来的新高,经济恢复的速度远超欧盟。同时从疫苗接种的速度来看,美国当前当日接种能稳定在220万人左右,相当于欧盟的两倍,预计在7月左右能覆盖80%左右的接种人群,但是欧洲方面疫情管控依然有一定的阻碍,根据世界卫生组织欧洲办事处3月18日发布的数据,欧洲地区新冠病毒新增感染病例已连续三周呈上升趋势,新增死亡病例数也高于去年同期。欧洲重新实施防疫限制措施。所以疫情管控的不同步也会在一定程度上再次拉开欧美经济的差距。

图:欧美经济以及疫苗接种不同步

数据来源:Wind国信期货

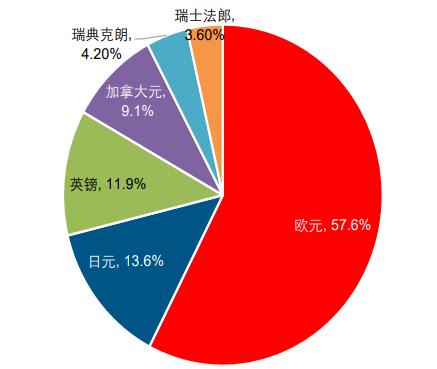

图:美元指数的组成部分

数据来源:Wind开源证券研究所国信期货

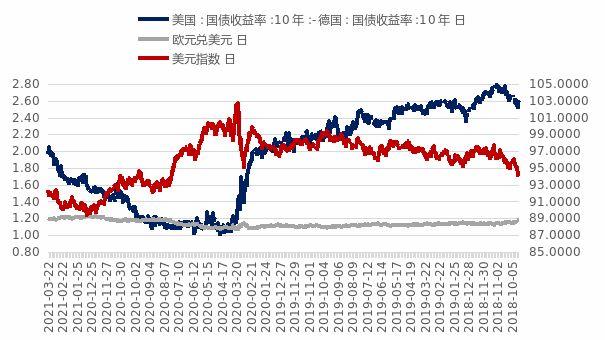

同时由于货币政策刺激的不同步,欧洲宽松的货币政策在延续,在最新的3月议息会议中欧央行表示将继续保持购债规模,并且不排除未来有继续宽松的预期。但反观美国的议息会议虽然强调了继续购债,但是鲍威尔也强调了对于未来经济复苏的预期,所以市场对于美国提早退出宽松货币政策的期待增强,带来了欧债中最有代表性的德国10年期国债和美国10年期国债利差扩大,利差从120bp走阔至200bp,出现了欧元相较于美元更弱的情况。而从美元的构成指数角度来看,欧元在美元指数中占比达到57.6%,所以欧元的走弱会对于美元的走强产生较为直接的影响。

图:德国10年期国债和美国10年期国债差额

数据来源:Wind国信期货

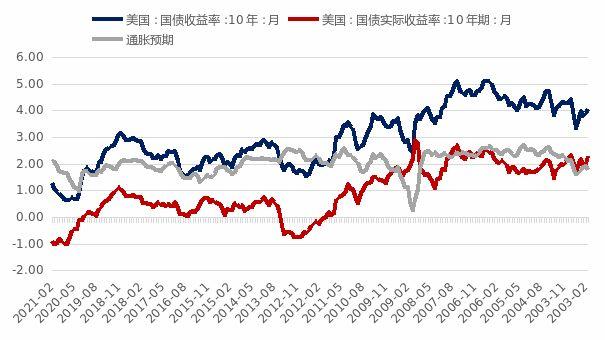

C、强势的美债收益率:当前美债收益率出现了较大幅度的回升,并进入了剧烈波动期。美债利率是由美国实际利率和通胀预期组成的。此轮美国10年期国债名义利率从2020年8月开始回升,但是我们发现美国实际利率并没有出现明显的上行,但是通胀预期的回升速度较快,且已经超过了美国国债利率上升的斜率,所以此轮美债利率的上行主要是受到通胀预期的带动。

我们认为短期美债利率继续上行的可能不是很大,但是长期来看有一定上行的空间。主要有两个原因:1、从短期来看,当前市场对于美国通胀预期的交易主要由3个部分组成,分别是对美国疫情后经济修复预期+1.9万亿经济刺激落地+可能会落地的2万亿基建刺激计划,但值得注意的是短期内美国没有更多更强经济刺激政策落地的可能。换句话说,当前市场已经打满了通胀预期的交易情绪,在没有更多经济刺激政策落地的前提下,实体经济的真实利率和真实通胀也没有出现进一步的回升,短期通胀预期的回落或将成为一个确定性的事件,所以我们认为随着投机情绪和资金离场,短期美债利率回落的可能性较大。2、从长期来看,美债利率还是有一定上行的空间,因为随着各项经济刺激政策的落地,以及美国需求的回补,美国经济进入修复扩张期,美债利率长期上行也将成为一个确定性的事件。但是从时间点上看,需要考虑到美联储货币政策的连续性,美联储主席鲍威尔表示虽然当前随着疫情的控制以及疫苗的推进经济出现了一定的修复,但是从经济数据和就业数据来看,宽松的货币政策有持续的必要性。所以我们认为,虽然这场全球公共卫生危机出现了一定好转迹象,但是美国离实现就业和通胀预期目标还有一定距离,从这个角度来看,对于长期美债利率利好利空相抵,同时还要考虑到疫情的演变和传播还存在一定的不确定性,根据当前美国疫苗接种的速度来判断,我们认为美债实际利率最早或将在2021年3季度左右出现进一步的回升。

所以美债利率是支撑此轮美元指数反弹的重要因素,但是二季度来看难以继续支撑美元继续反弹。

图:美国国债收益率、实际收益率和美国通胀预期

数据来源:wind国信期货

D、地缘政治:当前中欧的投资协定、中缅印的冲突,都给市场带来了一定的不确定性,避险情绪的抬升推动了美元的反弹。

03。

美元此轮反弹能够持续吗

A、从技术层面来看:布林轨道线是教能准确的反应美元多头空头市场的及时高频指标。布林线利用统计原理,求出美元的标准差及其信赖区间,从而确定美元的波动范围及未来走势,利用波带显示美元的安全高低价位。当前从布林轨道线来看,当前美元的上轨、中轨、下轨都处于一个非常清晰的向上趋势之中,表示当前美元依然处于一个强势的多头市场,从投机的角度来看投资者的方向较为一致且清晰。

B、从历史数据来看,和历史上的金融危机后美元反弹的力度相比,1980年的亚洲金融风暴美元反弹力度达到12%左右,1981年的拉丁美洲金融危机美元反弹力度达到24%,和2008年金融危机的18%相比,依然有一定的上升空间。从此轮美元反弹的理由来看,二季度前弱势的欧元随着疫情的好转或将修复,难以持续长久的弱势,美债利率方面短期有回落的可能,并不能持久的支撑美元的反弹。当前需要更多的关注地缘政治的冲突,如果这些黑天鹅事件能被较为合理温和的化解,美元指数有回落的可能性。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。