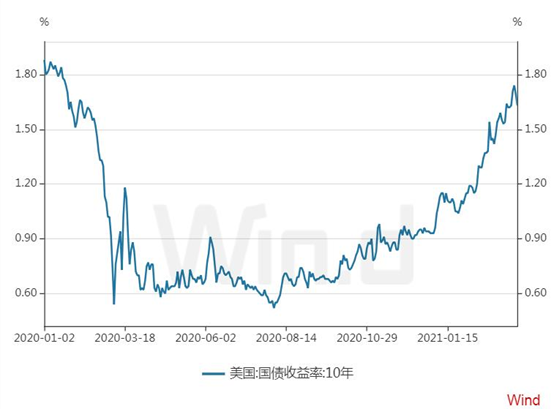

来源:Wind资讯

美债收益率上升,成为最近几个周市场焦点。大摩首席利率策略师Matthew Hornbach发现,在本轮美债收益率上升过程中,日本扮演了一个重要角色,是美债抛售潮中的主力。

Matthew Hornbach称,过去几个月以来,美债持续的卖家,也就是推高美债收益率、造成全球资产波动的幕后力量之一,是日本。该分析师表示,美国国债期货价格的累计下跌趋势,集中在东京金融市场交易时段。此外,在3月第一周短暂休整之后,在FOMC会议召开之前,东京交易时间段出现美债被大幅抛售,在FOMC会议之后,抛售也没有停止。

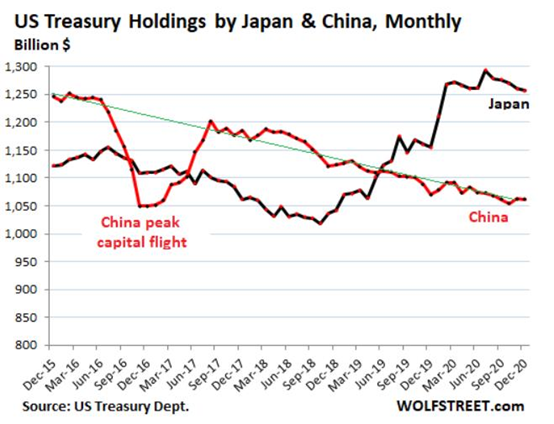

事实上,2月的数据显示,日本持有的美债已经持续下降了很长一段时间,大约从去年3月达到峰值,随后的规模一直是下降的。

摩根士丹利称,美国国债期货抛售的最初爆发,似乎每次都起源于日本。而一旦抛售开始,将对世界其他地区产生多米诺骨牌效应。该行指出,“东京时段的疲软价格,导致伦敦时段的额外抛售”。自年初以来,85%的美债期货价格累计下跌发生在美股的隔夜交易日,也就是说,日本对今年收益率的大幅飙升几乎负全部责任!

Matthew Hornbach 表示,东京抛售美债,对美债多头来说是个好消息。因为,日本的抛售不会持续到4月份,原因是日本的财年到2021年3月31日结束。该分析师写到:“到那个时候,非日元债券的清算应该停止。”

不过,日本为什么要抛售非日元债券呢?

摩根士丹利认为,日本商业银行持有大量的股份,日经225指数最近一财年的表现为近10年来最佳。换而言之,日本商业银行持有的债务收益,并不是近一财年投资成功的主要因素,而在3月31日的财政年度结束之前,大规模的养老金需要再平衡,商业银行只有选择抛售手中的非日元债。

Matthew Hornbach 认为,日本商业银行没有必要继续冒着债券收益率上升的风险,从而使其债券投资组合在财政年度的最后一个季度遭受资本损失。

不过,该分析师对美债后市并不悲观,他认为日本商业银行在新的财年,也会有新的收入目标。除非这些商业银行对日经225指数继续上涨抱有信心,否则美国国债市场更具吸引力的套利和预期的下跌将显得非常有吸引力。

此外,美联储设定的逐步减少资产购买和提高利率的预期,大大增强了日本资金回流的信心。

总结来说,日本财年的最后一个季度,日本商业银行等实体大幅抛售美债,导致美债收益率上升,让全球市场陷入剧烈波动,但是这一切可能就要结束了!因为,日本银行实体将在新的一财年开始,重新积极购入美债。

至于市场会不会为这个逻辑买单,下周的就能见分晓。现在看来,第二季度将是一个爆炸性的开始,在收益率下滑和财政刺激的共同作用下,标普500指数也许会一飞冲天,再攀新高。

下载新浪财经APP,了解全球实时汇率

▪

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。