来源:万得基金

“想赚钱,又怕亏钱”,这是震荡市下很多观望者的心态。

这也正体现了理财不可能三角的矛盾,即收益性、安全性与流动性三者往往不可兼得,很难找到高收益、低风险又高流动性的产品。

聪明的投资者可能会想到:既然收益性、安全性和流动性无法全要,但可以平衡。从而实现,冒相对最低的风险,拿相对最高的收益,而且顺带兼顾资产流动性。

有没有这样的公募产品呢?幸运的是,有的,那就是近一年比较火的“固收+”。

“固收+”是什么?

先看一幅图表再细说。

上图中的偏债混合型基金指数2011-2020十年间的年化收益率为6.9%,期间最大回撤为-8.2%,年化波动率为4.2%,显示该类基金风险收益比突出。这类基金恰属于“固收+”。

通俗的讲,“固收+”指一类以获取高于固收类产品收益为目标的公募基金,通常以固收打底,以股票(打新)和可转债增强收益,但风险远低于权益基金。除了上面提及的偏债混合型基金(最多将40%的资产配置股票),混合债基也属于“固收+”(最多将20%的资产配置股票)。

“固收+”投资体验佳

“固收+”产品运作核心是资产配置,在不同经济周期和市场环境下,过资产配置偏移、风格行业轮动及选券择时增厚产品收益,主要有四大投资来源:固收、低仓位股票、打新、多策略增强。

Wind数据显示,近10年(2011年至2020年),偏债混合型基金指数取得90.8%的回报,年化收益6.9%;同期沪深300、中证全债指数的年化收益率分别只有5.4%、4.7%,期间两者的最大回撤分别为-46.7%、-4.3%。这组数据显示,“固收+”产品有效平滑了市场波动,投资回报和抗跌能力均不俗,性价比高。

正是“固收+”产品良好的投资体验,日益获得投资者追捧。Wind数据显示,2021年以来截止3月21日,共成立偏债混合型基金61只,合计募集1489.7亿份;而2020年同期,偏债混合型基金仅成立18只,合计募集285.4亿份。今年以来偏债混合型基金成立数量比去年同期增加2倍多,募集份额增加4倍多。

“固收+”怎么选?

对于广大基民来说,选基是个难题。而且“固收+”更是一个集宏观大类资产配置、量化分析、债券市场研究、信用市场研究、股票市场研究及风险控制等为一体的系统化工程,选择实力雄厚的基金经理和投资团队又至关重要。

通俗的讲就是,要看基金长期业绩的稳定性,尤其要观察基金在熊市期间的表现。

这里举一个筛选固收+基金的方案:

1.基金属于偏债混合型,最新规模高于1亿元,迷你基金有清盘风险。

2.基金现任基金经理在2018年前上任,且2018年回报为正;因2018年A股熊市,是基金经理的大考。

3.基金2018年以来至2021年3月12日,年化收益高于9%,赚钱才是硬道理;最大回撤控制在-5%以内,回撤太大说明风控不佳。

4.万得基金代销的基金,现在处于可申购状态。

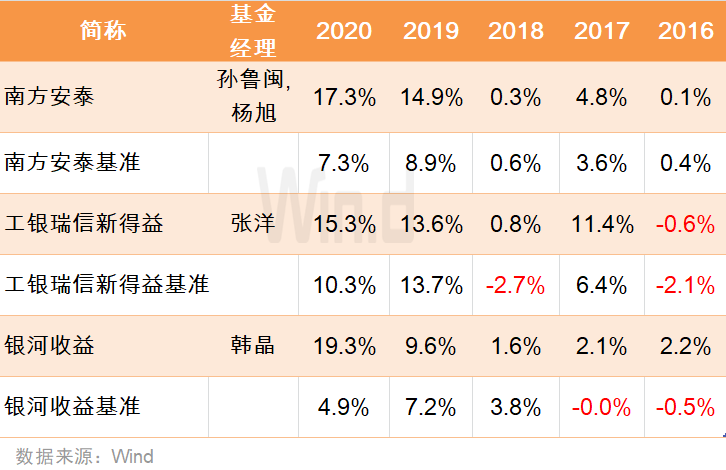

符合上述条件的基金有如下三只:

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。