来源:Wind资讯

随着投资者开始为美国经济增长改善和通胀上升做准备,追踪美国杠杆贷款的基金最近打破了两年多来持续流出的状况。这表明一些投资者可能认为利率开始上升的时间点将早于美联储当前的暗示。但有分析指出,对这种重新定价的预期恐怕并不恰当。

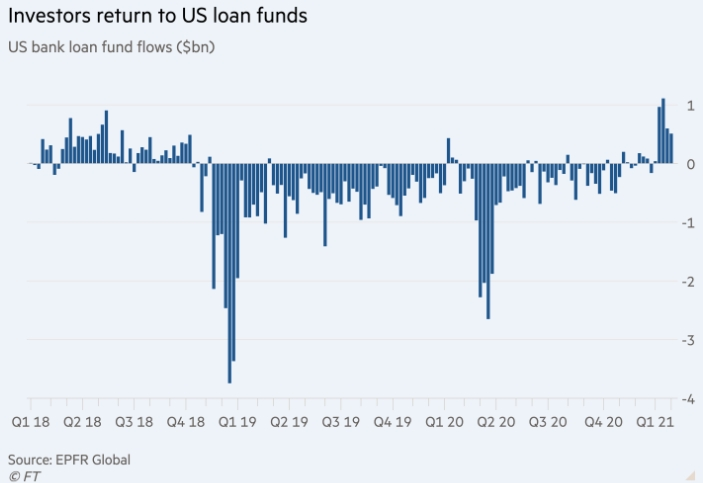

据英国《金融时报》报道,EPFR Global的数据显示,截至2月3日止当周,买入美国杠杆贷款的共同基金和ETF录得5.09亿美元流入,也是连续第五周呈现资金流入,持续时间为2018年10月以来最长,流入总额达到32亿美元。

当短期利率升高时,贷款利率也会随之上升,使其相对于支付固定收益的债券更具吸引力。杠杆贷款基金上一次结束连续流入是在2018年最后两个月,当时美联储在同年12月进行了最后一次加息,然后于2019年开始放宽货币政策。

市场普遍预计,随着新冠疫苗接种普及和抗疫封锁措施放松,美国经济增长和通胀将会提速。这引发了较长期美国国债的抛售。

Diamond Hill Capital Management投资组合经理John McClain称,投资者正在为利率上升布局,杠杆贷款在加息环境里的表现通常不错。

然而,他警告说,投资者这么做可能“有误”,他认为收益率曲线的前端将保持在零附近。美联储已承诺在可预见的未来维持利率在近零水平。

McClain还称:“以美元计价的贷款价格接近历史高位,加之2021开年表现强劲,留给新进投资者的上行空间所剩无几。”

银团贷款和交易协会(LTSA)编制的杠杆贷款100指数(反映市场上最大贷款的表现)显示,贷款的平均收益率已跌至仅3.78%,远低于去年3月抛售高潮时的逾13%。

Columbia Threadneedle贷款投资组合经理Steve Columbaro补充道,大量新资金涌入贷款共同基金,使市场变得有些“拥挤”。

// 看好经济复苏,但美联储不急于转 //

近期美国较长期国债收益率上升的速度超过短期国债,反映出投资者对美国即将出台更多大规模财政刺激加速经济复苏的乐观预期。

2月4日,备受关注的2年期和10年期美国国债利差一度扩大至104个基点,为2017年5月以来最阔水平;5年期与30年期美债利差触及147.3个基点,创2015年10月以来最高。

瑞银全球财富管理高级固定收益策略师Leslie Falconio称:“这是因为通胀预期升温,而且市场相信大规模财政刺激正在路上。”衡量市场通胀预期的10年期损益平衡通胀率自年初以来大幅走高,并触及2018年以来高位2.18%。

自去年8月以来,美国30年期国债收益率已上涨73个基点至1.92%,20年期国债收益率上升77个基点至0.96%,基准10年期国债收益率上涨了63个基点至1.15%。华尔街普遍预测,10年期美债收益率到今年年中将升至1.5%左右。相比之下,短期国债收益率升速则慢得多。

另一方面,市场也担忧,收益率稳步上扬是否会引发类似2013年的“削减恐慌”(taper tantrum)。

不过,德意志银行认为,美联储到2022年中才会开始放慢购债步伐,而且2023年之前不会加息。德银表示,虽然美联储今年将开始讨论削减购债,但应该会等到明年中期再行动,而且长期美债走势突然反转的可能性也较低。

几位美联储官员近日也表示,不会很快调转政策。亚特兰大联储主席博斯蒂克(Raphael Bostic)称,美国经济今年有望增长5-6%,但美联储不至于据此削减QE。芝加哥联储主席埃文斯(Charles Evans)认为,美联储不必在意今年的通胀水平短暂上升,不用考虑政策调整。堪萨斯联储乔治(Esther George)指出,美联储距离实现目标仍很远,现在开始讨论削减QE为时过早。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。