当市场好转,赚钱效应明显的时候,会吸引越来越多的人参与投资。对于新的投资者来说,除了选基金,还应该注意些什么呢?

降低预期,认识风险

在当前的时点来看,新的投资者大量入场,而市场接下来如何走,无法预测。但在当前时点入场的投资者,所能获得的收益,是否能达到高预期,需要理性看待。

对于投资基金来说,并不是说当下就不能参与,毕竟过去许多优秀的基金,即便是在市场最高点买入,经过投研团队和基金经理的管理,仍可以在市场没有回到前期高点的时候就创出新高,尽管这中间会经历许多回撤波动。

我们在买入基金前,要根据自己的投资期限、风险承受能力、可投资资金、整体家庭债务情况等等,综合判断做出相应的选择。同时,尤为重要的是,要对所买入的基金有清晰的认知,了解基金的全貌、基金经理的风格、牛市表现熊市表现最大回撤、过往中长期区间的收益情况,而不要仅仅被最近的高收益所“遮蔽双眼”。另外在当下,还应该关注投资的风险,总归是不为过。

“没有什么比看到自己的一位朋友暴富更能影响人们的幸福感和判断力了。”《疯狂、惊恐和崩溃》一书中如是说。

关注周期,简单线性外推趋势是危险的

像万有引力一样,万物也皆有周期,任何东西都不可能朝同一个方向永远发展下去,想当然地以今天的事件推测未来是投资当中非常危险的行为。

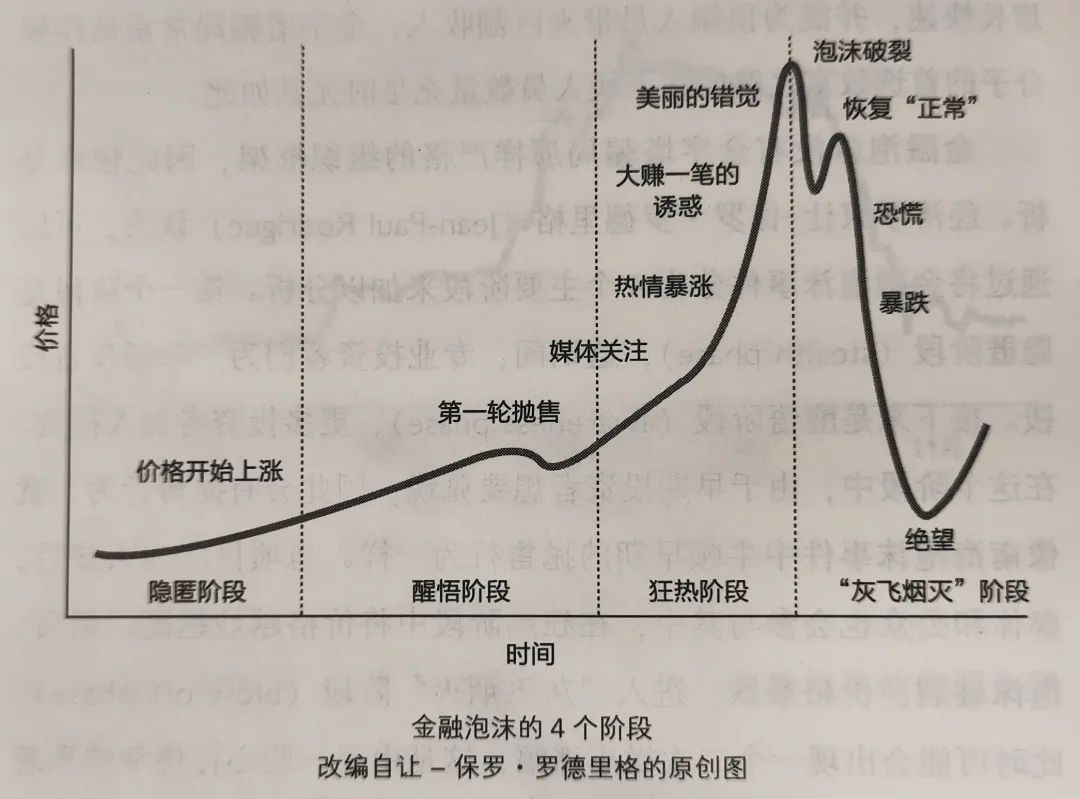

有关金融周期的研究中,对于股市泡沫的研究值得关注。股市投资的泡沫没有金字塔骗局那样严格的组织框架,因此并不容易充分梳理并加以分析。通常,我们会对类似的金融活动采用周期的概念加以理解,经典的经济学将实体经济的周期划分为:复苏-繁荣-衰退-萧条,而金融泡沫也可以划分为4个主要阶段,比如经济学家让-保罗·罗德里格是这么划分的:

第一个阶段是隐匿期。在这个阶段,“聪明钱”感知到了新技术或者新的趋势,预测到那些未来可能会大幅升值的新投资机会,但这个阶段因为他们的预测尚未被市场充分证实,因此投资风险较大。“聪明钱”多为专业的投资者,他们更有能力去理解并找到资产升值的环境和时机,耐心布局,随着他们对于投资基本面的研究更加深入,并确信投资会在将来带来较高概率回报的时候,会逐渐建立起更大的头寸。

第二个阶段是醒悟期。在这个阶段中,资产开始上涨,由于早期投资者或有兑现需求,因此可能会出现短暂的抛售阶段,就像英国南海泡沫事件中牛顿早期的抛售行为一样。而一些聪明人则借此加大持仓力度。在这个阶段的末期,市场和媒体开始注意到这样的投资机会,并可能大规模报道宣传,而这将会吸引到更多的公众。

第三个阶段是狂热期。媒体和公众都参与其中,在狂热阶段中将资产价格越炒越高,大家都争相恐后地想要抓住这个“一生的投资机会”,并且不假思索地认为自己买入后,还能获得和过去一段时间一样的高增长。虽然我们可以看到这样的预期并不理智,可惜在这个阶段不是理性占据主导,而是心理和人性。更多的资金投入进一步推高了资产的价格,并带来了更高的预期。但是,往往在这种时候,会有种种迹象表明,“聪明钱”和专业投资者开始悄悄出售资产,原因可能很简单,“太贵了”,但能够正确估值,则又是专业投资者之所以专业的原因所在。

在新的狂潮中,由于许多投资者都逐渐投入了大量资金,所以希望资产继续保持上涨。至于市场上所能听到的声音,可能有关基本面的分析越来越少,而各种传说、段子却层出不穷。更糟糕的是,还会有很多人对市场和投资一无所知,但仍然倾其所有甚至贷款进来投资,希望能够赚快钱捞一笔就走,这种行为则又会进一步拉高价格。

而如果泡沫与宽松的信贷环境相结合,那么其持续的时间可能会比预期更长,那些认为上涨不可持续的理性看法也会因此被贬低、被嘲笑赚得少,直到被忽略。

图片来源:亚当·库哈尔斯基《传染》

第四个阶段是崩盘期。泡沫破裂,价格暴跌,此时可能会出现一个二次微小涨幅,这是由于一些心存侥幸的乐观投资者期待价格再一次上涨,他们试图否定崩盘并坚信只是一个暂时的回调。会有人相信,但时间并不能延续。许多人在此时会试图抛售资产,但大家都预期价格会进一步下滑,因此无人愿意接手。

高位进场的那部分投资者,手中的资产本金较高,在这种情况下,资产就会不断贬值。价格暴跌起来的速度要比膨胀的时候更快,因为会有高杠杆的投资者破产而引发额外的平仓抛售。这时候资产估值甚至有可能低于长期均值,不过,大多数人的情绪和预期在这时候会完全转变,认为这时候买入是很糟糕很危险的,而这确有可能是“聪明钱”开始重新布局的阶段,尽管同样面临着风险,但有可能又将开始另一轮周期。

在阶段划分上,股票投资泡沫与传染病爆发很类似,后者也可以分为散发、扩散、爆发、下降4个阶段。

泡沫事件的标志性特征之一是增长迅速,并且这种增长往往具有“超指数增长”的特征,增长速度不断加快,就像传染一样,泡沫膨胀得越快,就越能迅速点燃投资者的热情。

但是,到底还有多少人跃跃欲试想要入场,则是很难判断的;另一方面,我们也同样很难判断走到了哪一步。不同于传染病的爆发与扩散,金融泡沫由于有融资交易的存在,就很难评估到底有多少潜在的投资者和资金。但就像感染数量总不可能会超过总人口一样,金融泡沫中也会有不可持续增长的蛛丝马迹。

比如20世纪90年代后期的互联网投资泡沫,有数据声称互联网流量每100天就会翻倍,这使得人们对相关公司股价上涨的趋势深信不疑。但实际上,这种说法存在很大的谬误,或者说是没有前后文限定条件的断章取义,因为如果保持这一增速,意味着在一段时间的增长后,全世界每个人都要24小时在线。

这显然是不可能的。增长会有天花板,很多时候高企的增长率,是不可能持续下去的。霍华德·马克斯也认为,忽视周期,简单地外推趋势,是投资人所做的最危险的事情。

价值回归是最基本的投资常识

价值回归是最基本的投资常识,价格有向价值回归的万有引力。当投资标的涨幅过大、价格过高的时候,未来的潜在回报不足,不仅难以吸引新的投资者,老的投资者也会离场,转而寻找回报更为丰厚的资产。而当趋势投资者的力量开始衰竭的时候,走势就会出现反转。

股价有回归公司内在价值的必然性,优秀的企业不会被长期忽视。但是要特别注意,周期回归的时间是不确定的,这也是通过周期理论指导我们投资的难点,所以强调长期就显得格外有意义。彼得·林奇就说:有人总想等着那些预测衰退即将结束或者牛市即将开始的铃声响起,但问题是这种铃声从来不会响起。事情从来不会十分明朗,一旦明朗早已为时太晚。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。