本文来自微信公众号“兴证全球基金”

最近一则新闻刷屏:面对大跌后的阿里巴巴,查理·芒格今年一季度突然重仓“抄底”。要理解投资大师的选择,有一个相关问题值得考虑:你更倾向于在以下哪个时间入场?

A. 几年内股价持续上涨-涨幅很大。

B. 几年内股价持续下跌-跌幅很大。

这个问题来源于《赢得输家的游戏》,作者是曾任先锋基金董事的查尔斯·埃利斯。大家的选择是什么呢?——如果选择A,那么你和书中90%的受试者一样;但作者认为正确的选择是B,因为以越低的价格买入,花费相同的成本获得的股份越多,未来可能的收入往往越多。这个测试说明,许多投资者的情绪和理性选择往往相违背。

为什么股市更像“输家游戏”?

在“赢家游戏”里,结果由赢家的正确行动决定;而在“输家游戏”里,结果则往往由输家的错误决定。

作者举了一个例子,网球比赛可以分为两种:专业球员“赢得”比分,而业余球员则是“输掉”比分。在专业网球比赛中,比赛的最终结果由赢家的行动所决定,出色的球员很少失误;但业余网球比赛的结果往往由输家决定,因为业余球手很少击败对手,相反他们却经常“击败”自己,获胜的一方得分更高是因为对手失分更多。

投资和网球极其相似,现在美国市场中充斥着大量专业投资者,大家都不太会犯错或者错误都十分相似,所以投资也更像是“输家游戏”。而想赢得“输家游戏”的最好方法,就是减少错误。作者认为投资者若想走得更远,应该掌握以下要点:

投资的核心原则:认识你自己

很多投资者的情绪会随着市场波动而受到影响,面对这种情况,作者提出市场先生和价值先生的故事——市场先生情绪变化无常,令人着迷、极具欺骗性,易受到短期波动的影响。而价值先生情绪稳定,可靠,长期做着重要的工作,却总是被投资者忽视。但将时间延长,市场先生荒谬的行为会像沙滩上的沙堡一样随“潮水”退去,价值先生总能获得最终的胜利。

面对市场先生的各种诱惑,“认识你自己”是投资的核心原则之一。股票市场里最大的挑战其实并不来自市场先生和价值先生,挑战是无形的,不能量化的,隐藏在每个投资者的情绪弱点中,如果能做到理性对待、目光长远、耐心持有、坚持目标就能在投资的路上走的更远。

面对市场短期的频繁波动,善意的忽略是投资成功的秘诀之一。正如巴菲特所言:“日子久了,我们总会碰到好时候和坏时候,但投资并不因为好时候非常热情或者坏时候非常沮丧而有所得。”

“击败市场”,不如加入市场

基于长远眼光和明确目标来确立投资策略,是建立投资组合的基础,也是经历市场周期、进行长期管理的基础。要先清楚自己的财务状况和投资现状,对应自己的收入水平、储蓄、支出、使用可支配资金的时间和数量。

面对市场随时可能出现的极端情况,只有投资者知道自己面对价格波动的承受能力。“击败市场的唯一方法就是击败专业投资者,但作为一个集体,他们就是市场。”太多人做不好投资,都是因为太想赢,投资者应该专注真正可能实现的合理目标,确定自己的投资策略,持之以恒。

面对变化无常的资本市场,如果投资者不能击败最大的、最活跃的机构,那么进行基金投资就是个良好的选择——既然无法“击败市场”,为什么不选择加入呢?

为投资设定时间框架

在投资方面,时间就是阿基米德的杠杆。投资的时间长度是制定正确资产组合的关键,持有的时间越长,投资组合的长期回报就可能更接近投资者的预期。在不同的条件和目标下,时间会改变投资者对不同投资方式的应用。

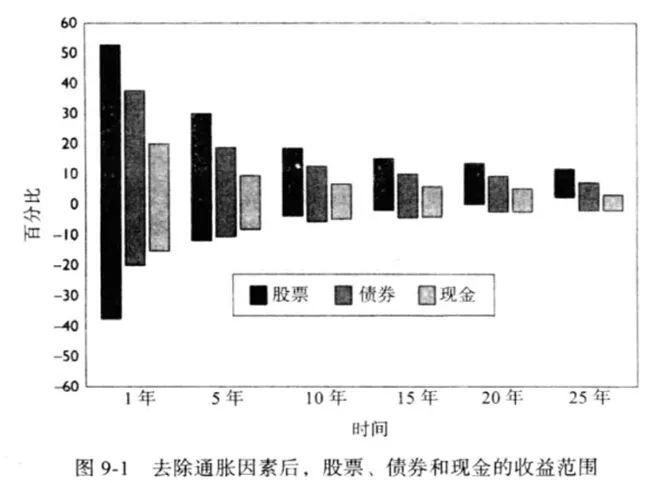

1900~2000年扣除通胀后,股票、债券和现金的收益范围

数据来源:《赢得输家的游戏》

数据显示,长期投资对投资者最有利。从长期来看,股票每年的回报率不太稳定,但如果将时间框架设置为5年,投资收益率的规律性会明显提高。如果时间框架设置为10年,回报率的规律性更明显。

相似的是天气和气候的概念:天气是短期波动,而气候是长期概念,天气变化无常,但长期来看,天气终会变成有规律的气候。长期,遇到“反常事件”是不可避免的,但最终是有规律可循的。

查尔斯·埃利斯指出:“长期来看,投资者遭受损失的一种典型情况是:在市场形式非常糟糕的时候,恐慌地清仓出局。他们会正好错过股票出乎意料大涨的好日子。”

赢福利,读好书!

春暖花开,好书共读!

欢迎留言与大家分享:你如何理解基金投资?

如何争取在投资中获胜?

我们将精选10条精彩留言,

各送出《赢得输家的游戏》一本哦!

(活动截至2021年4月23日,活动解释权归属于兴证全球基金)

文:刘芸茜(实习)、黄可鸿

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。