投资研报

【机构调仓】萧楠、杨东等最新调仓股来了!牛散邹瀚枢等持仓泄露(名单)

【超级大单】顶级游资出击3股(附解读“百年未有之大变局”!军工投资机会)

【机构调研】全球最大中国股基3月增持茅台,但斌继续看好!您怎么看?

【主力资金】5只个股竟然同时飙涨停 这个板块要搞事情?(受益股)

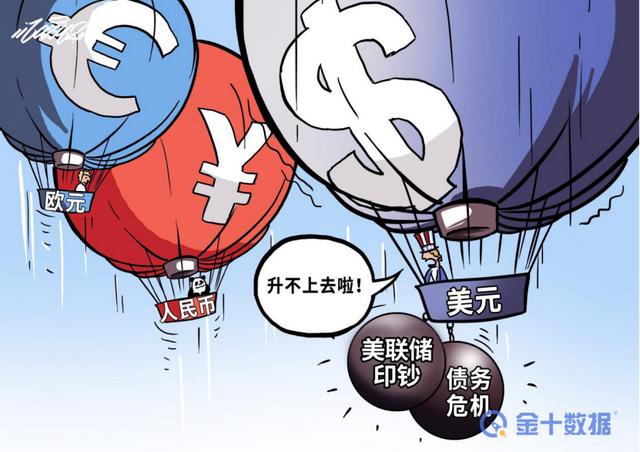

过去的2020年,中国最早从疫情中走出来,成为主要经济体中唯一实现正增长的国家,有了经济基本面的支撑,人民币强势反弹,升值超9%;而深陷疫情无法自拔的美国,经济遭到重创,美元指数就跌了约7%。

知名投行摩根士丹利前亚洲区主席斯蒂芬·罗奇甚至警告称,未来两三年美元甚至可能暴跌35%。如果预言成真,美元将从最高点贬值近半。那么,这对人民币来说,是好事吗?接下来就聊聊这个话题。

理论上来说,美元大幅贬值,相对应的是人民币会升值,这给老百姓带来最明显的好处就是手里的钱更值钱了,如果出国留学或者旅游,就能够更直观的感受到,比如过去兑换1万美元需要花7万人民币,而如今只需6.5万,能省下5000元。

当然,出国留学或者旅游的人数毕竟还是少数,人民币升值对进口行业的影响更大。同样的钱,可以进口更多的商品。要知道,2020年中国进口商品总额达14.2万亿元,如果美元贬值近半,那么我国进口商可以省下很大一笔钱。

值得一提的是,按汇率换算,2020年中国GDP约为14.7万亿美元,成为近百年来首个经济规模超过美国(GDP为20.95万亿美元)70%的国家。假如美元贬值一半,那么全球第一大经济体恐怕也要易主了。

咋看起来,美元贬值大大地利好我国,但事情恐怕没有那么简单,货币无论是升值还是贬值都是一把“双刃剑”,尤其是在当下,我们更要警惕美元大幅贬值。

最鲜明的一个例子就是,美国曾让美元“主动贬值”搞残了竞争对手日本。上世纪80年代,美国财政赤字越来越严重,贸易逆差也不断在扩大,相比之下,日本经济发展却如日中天,给美国带来了巨大的压力。

于是在1985年,美国找来法国、联邦德国和英国,与日本共同签署了著名的“广场协议”。本来协议签署的初衷只是让美元“主动贬值”来改善美国国际收支不平衡的状况,然而,“广场协议”却成了90年代日本“失去十年”的罪魁祸首。

自协议签订以来,美元贬值幅度相对有限,而日元升值却一发不可收拾——从1985年9月的250上下波动升值到1995年4月最高点时为79.75,升值了3倍多。这极大的打击了日本的出口竞争力;同时因日元升值,国际资本投资大举流入日本的股市和房市,推动日本泡沫经济不断膨胀,最终被戳破,日本经济“失去的十年”不断轮回。

今天美国的情况与上世纪80年代有着很多相似的地方——经济蓬勃发展的中国给其带来了巨大的压力,同时为了拯救因疫情重创的经济,至今美国放水超5万亿美元,这也导致了其2020财年预算赤字达到创纪录的3.1万亿美元......因此,美国故伎重施,让美元“主动贬值”也不是没有可能的。

不难想象,假如美元贬值一半,中国的出口竞争力也将会遭到“一记重击”。毕竟中国是全球第一出口大国,2020年我国出口总值就高达17.93万亿元,并且“物美价廉”一直是中国保持出口竞争力的重要保障,人民币大幅升值,这个优势就大打折扣了。而出口受阻也必然会影响就业,从而加大老百姓的就业压力。

事实上,影响还不止于此。这些年来,通过出口创汇,我国还积累了超3万亿美元的外汇储备,同时持有上万亿美元的美国国债,美元大幅贬值,这些美元资产的价值也会大幅缩水。所以,汇率大起大落都是弊大于利,保持汇率稳定是各国央行的主旋律,同时有了日本的前车之鉴,我们还要警惕美元“主动贬值”。

当然,即便美国已视中国为“主要战略竞争者”,但现阶段,美国恐怕也不敢让美元大幅贬值。美元之所以能够成为“全球货币之锚”,很重要的一个原因就是它的稳定性,不会大起大落。更何况自疫情暴发以来,美国肆无忌惮的“开闸放水”,向全球转嫁经济危机,各国已经忍无可忍,主动“去美元化”。

据不完全统计,截至目前,已至少有俄罗斯、伊朗、德国、越南等53国通过抛售美债、非美元石油交易、签订货币互换等方式去美元化。在这样的情况下,如果美元再大幅贬值,美元霸权地位恐怕就不保了。

还有重要一点不得不提,相比上世纪80年代的日本,当今的中国更加强大,也更加独立自主,美国根本不可能强迫中国签署类似“广场协议”的协议,正如中国代表人士所言:“中国不吃这一套”。

扫二维码,3分钟极速开户>>

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。