来源:西部利得基金

西部利得基金 研究部

宏观环境向好大背景不变,积极调整投资结构,把握投资机会

宏观环境向好不变,

主动调整投资结构

1、未来两年宏观变量进入多因素影响阶段。过去几年整体环境较为动荡,流动性成为影响资本市场最重要的因素。今明两年来看,影响因素越发复杂,经济复苏受到疫情反复的抑制,货币政策缺乏明确的退出时间表。资本市场在纠结中选择方向,但综合评估各个影响因素宏观环境向好趋势不变。

2、调整投资结构适应环境变化。一季度前期涨幅过高的资产出现了快速调整,投资者开始重新思考今年的投资方向。经济基本面复苏和流动性边际收紧的环境下,投资结构应该更加均衡,而不是在少部分资产上继续进行追逐。把握国内经济结构转型的大方向,同时关注新方向带来的投资机会,在做好预期管理背景下,寻找投资机会。

3、人口结构变化和收入分配改革对消费的影响。消费整体偏弱势是过去一段时间的常态,大部分归结于房价的上涨,但除此以外,人口结构、收入分配方式的改变也在影响着消费的增速。消费作为经济增长重要引擎,在人口结构变化过程中需要更多的分析,关注新的消费趋势。

4、制造业强势周期仍在。随着国内卡脖子领域逐渐突破,国内制造业优势开始凸显。特别是5G网络的建设,为后续智能制造的推进打下了基础。在国内进口替代、海外出口加速背景下,制造业景气度居高不下。高景气度的制造业带来了整个大宗商品的强势。

5、周期品景气度与制造业强势同时并存。周期品过去几年供给增长有限,随着制造业需求旺盛,周期品价格进入易涨难跌阶段。周期股从供给侧改革进入需求驱动阶段,周期类上市公司龙头有望从中大幅受益。

01

一季度市场回顾

市场大幅波动,成交量逐年提升

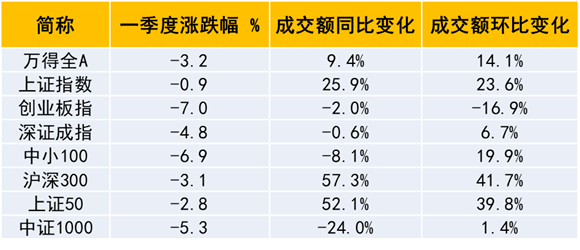

一季度市场大幅波动,以春节为分水岭,节前核心资产持续上涨市场两级分化持续扩大,节后核心资产出现快速下跌,前期滞涨板块出现快速反弹,两级分化有所收敛。

疫苗开始加速接种,投资者预期经济修复背景下,通胀和流动性收紧在所难免。市场开始反应多重影响因素,走势更加震荡,同时热点也层出不穷。

投资者将2021年类比2010年、2018年的较多,但历史不会简单重复,2021年有其特有的环境,需要更加独立客观的分析看待。

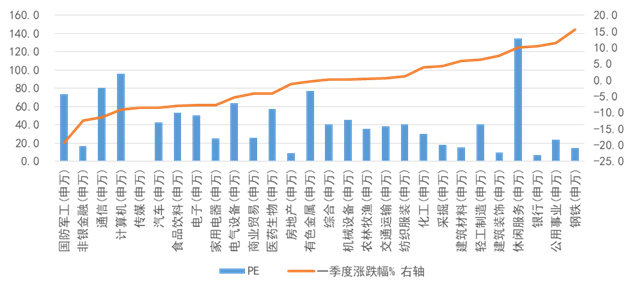

周期板块表现最好,行业间差距较大

一季度市场跌宕起伏,最终周期性板块受益于产品价格上涨和碳中和主题的利好跑赢全市场。由于风险偏好的下降,国防军工、非银等板块表现较差。

科技板块表现持续低迷,围绕5G投资逻辑的TMT板块,今年以来表现较弱,前几年行业景气度较高、涨幅过高,近期增速下滑后估值呈现持续压缩的状态。

消费领域表现一般,去年涨幅过高背景下,今年一季度出现快速回调,但部分板块受益房地产竣工产业链表现较好形成对冲效应。

陆股通保持稳定流入,两融呈现先高后低的状态

从陆股通的数据来看,外资保持缓慢而稳定的流入状态。结构上看,外资对低估值板块加大了配置,银行、保险等板块获得了较多增配,消费板块出现大规模减持。

两融情况,两融充分反映了市场情绪,随着投资者交易意愿的波动而波动,两融短期的低波动也说明了投资者对后市谨慎的判断预期。

整体上看,投资者整体保持原有的投资策略,未见大规模的异动。稳定的投资者预期有助于市场的平稳发展。

02

跨市场比较

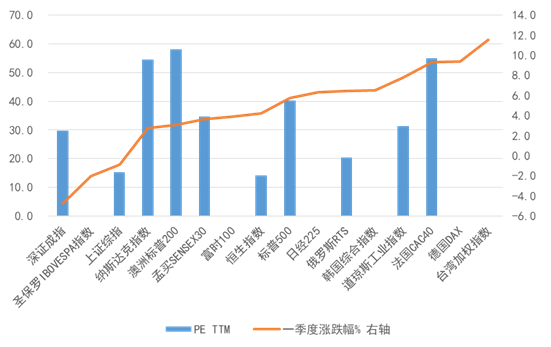

国内市场领跌全球,发达国家维持强势

全球重要指数一季度大部分处于上涨状态,A股由于去年涨幅过高出现回落。全球资本市场在流动性充裕的情况下,呈现上涨态势,从美股来看,传统的道琼斯工业指数明显好于纳斯达克指数。

全球资本市场对经济复苏的预期充满期待,同时为了保持经济活力,各国也保持着宽松的货币政策。但疫情的反复带来了更多的不确定性,市场预期能否兑现还需要观察。

中长期来看,经济复苏完成后,流动性宽松难以长时间维持,外围资本市场的波动需要紧密跟踪。

港股表现与A股类似,大量的供给导致短期估值压力提升

一季度A股和港股均是前高后低的走势,港股表现相对更好,AH股溢价率持续下行,仍处于过去一年的中值水平。

两市场的估值角度来看,各行业估值差异较大。低估值板块港股抬升明显,随着南下资金增多,对于低估值板块的配置带来港股相关板块的上涨。

香港市场受到多重因素影响,波动性明显更高。关注影响因素的变化,国内经济状况和海外疫情控制情况。

制造业上游表现较好,贵金属表现最差

一季度商品价格整体表现差异较大,建材、能源和化工板块表现较好,农副产品和贵金属表现较差。经济复苏大背景下,市场避险情绪下降。

流动性宽松对商品价格有支撑,同时商品价格受到全球经济增速的影响,后续仍要进一步跟踪经济走势,商品价格趋势才会逐渐明朗。

关注全球制造业复苏大背景下,上游原材料的上涨压力,是否出现通胀水平过高需要警惕。

03

后续关注点

A股短期关注点

碳中和的推进速度。去年四季度开始全球开始关注碳减排的进度安排。国内提出3060的目标,预计短期各个行业均有相关政策落地出台。但主题投资持续性一般难以长久,更多的关注点仍应该放在行业和公司中长期发展上。

各个行业的景气度变化。去年下半年开始与以往不同点是制造业开始复苏,带动产业链各个环节的景气度向上,关注后续制造业景气度变化,有望成为影响今年市场最重要的因素。

央行的预期管理,也是市场关注的重点。流动性毫无疑问仍是影响资本市场的重要因素。关注央行预期管理带来的短期行为的变化,经济自然修复背景下,更多的关注点应该在预防海外金融风险传导上。

策略建议

关注政治经济工作会议方向。关注政府后续政策支持的方向,经济进入自然修复期,各项政策配套运行,政策着力点预计将会重新调整,关注后续变化。围绕经济结构中长期转变进行配置的大方向不变,但需要更多地关注边际变化。

主题投资关注国企改革。今年以来国企改革动作频频,自下而上的公司治理结构的改善,成为国企改革的新看点。资产重组、资产变现等一些新变化仍将持续发生。

成长股,自下而上进行优选。科技领域投资机会越发突出,景气度快速提升,过去几年被压制的中小市值公司有望触底反弹,关注成长股自下而上的投资逻辑。

综合以上分析,仍旧建议自上而下进行行业梳理,自下而上优选个股。

风险点

疫情出现超预期突变

经济过热带来政策边际收紧

全球政治环境再次紧张

外围市场大幅波动

好基推荐

西部利得景瑞混合(A类:673060,C类:009258),风险等级R3

银河三年期五星基金,业绩实力派!以价值为基础,以成长做弹性,西部利得景瑞混合A类近1年回报63.38%,近三年回报129.03%,成立至今回报121.47%。

研究总监挂帅,选股更有实力!西部利得基金研究部总经理陈保国先生挂帅管理,TMT行业研究员出身,从宏观、策略到全行业的研究覆盖,擅长挖掘白马股的左侧投资机会。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。