中金宏观探市:二季度人民币展望

来源:中金点睛

下载新浪财经APP,了解全球实时汇率

基于二季度国际收支将大概率保持稳健、中美影子利差难以趋势收窄和人民币国债相对吸引力(尤其在中短端)的判断,我们预计人民币在二季度美元“湍流”中有望获得较好支撑,可能在当前点位窄幅波动,其中走弱压力或相对集中于4月(关注信用风险)。展望下半年,增长动能可能进一步放缓,复苏不完善不均衡的结构性问题可能会有所发酵,并反映到宏观数据上,经济或面临调整压力。另外,经常账户收支也将逐渐回到疫情前水平。人民币下行空间可能小幅增加,波动率也会加大。

在《此时此刻,如何看人民币汇率?》报告中,我们判断人民币一季度有望保持强势,往后支撑人民币升值的因素将可能减弱。上周,我们更新了对美元二季度的观点,在美国强劲复苏和欧洲疫苗接种仍显著落后的背景下,美元将获得较好支撑,并有上行风险。在二季度美元湍流中,人民币能否安稳渡过?

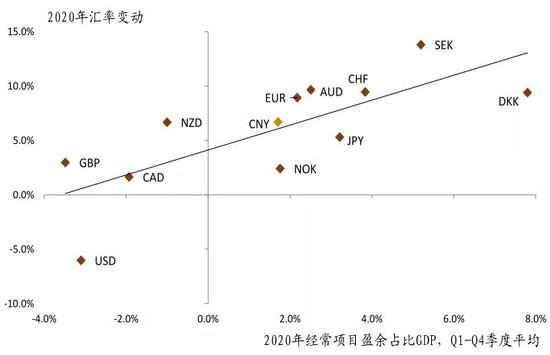

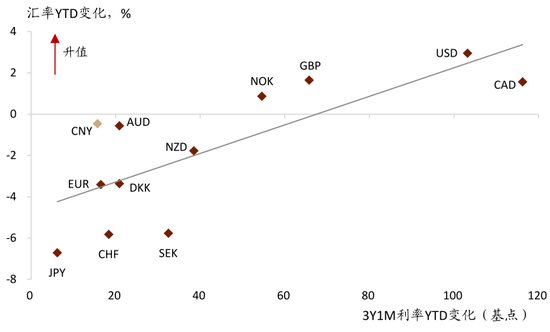

在此前报告中,我们提到疫情期间G10经常账户对其汇率的影响显著上升。正常情况下,由于发达经济体资本账户完全开放,其汇率相应地更容易受资本账户下的跨境资本流动影响。然而在疫情期间,发达经济体将政策利率降至零附近,并实施大规模量化宽松压低长端利率,致使资本流动对利差的反应有所钝化。此消彼长,经常账户下的资本流动逐渐成为影响汇率的重要力量,把人民币考虑在内该现象仍然成立。然而今年一季度,尤其在过去两个月,情况正在发生变化。由市场加息预期决定的远期短端利率变动(反映了加息预期的变化)很好地解释了年初至今的汇率变化,即资本账户下的跨境资本流动正在重新夺回汇率主导权。

图表: 2020年经常账户很大程度上决定汇率

资料来源:彭博资讯,Haver,中金公司研究部

图表: 远期短端利差(3Y1M)正在夺回汇率主导权

资料来源:彭博资讯,Haver,中金公司研究部

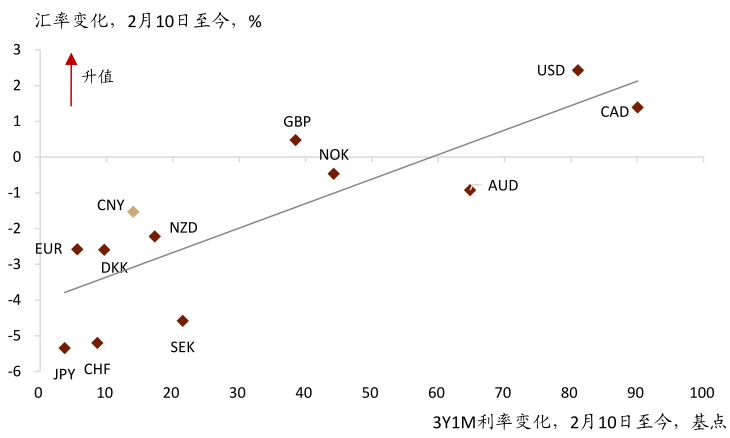

那么,经常账户在二季度是否仍将对这些汇率产生影响?答案是肯定的。从跨国关系可以看出,相较于人民币远期短端利率年初至今的变化所隐含的汇率贬值幅度(-3.5%),人民币实际贬值幅度仅为-0.5%。说明了伴随着中国利率优势逐渐缩窄(尤其是中美利差),人民币汇率仍可获得较好支撑,目前并未出现相应程度的贬值。当我们选取2月上旬人民币币值局部高点而非去年年底来做同样的分析,得到类似结论:即利率方面的劣势并未充分转化为汇率的弱势。利率所隐含的和实际的汇率贬值之间的差距一定程度上可由中国一季度仍保持强势的出口来解释。通过跨国回归分析,我们发现年初至今短端远期利率变化、(一二月)净出口对GDP占比、疫苗接种率和一季度平均日度新增病例四个变量很好地解释了G10和人民币年初至今的汇率变动,其中调整后的R^2高达70%。前三个变量对汇率施加升值压力而新增病例则相反。今年一二月,我国货物和服务顺差865亿美元,去年同期逆差377亿美元(2019年同期顺差113亿美元)。此外,跨境直接投资净流入107亿美元,去年同期39亿美元,同比增长170%。我们预计人民币国债的相对吸引力(尤其在中短端)和近期确认纳入富时指数(FTSE WGBI)将持续吸引境外资金流入。稳健的国际收支为人民币提供了扎实的缓冲垫。

图表: 2月初人民币币值高点至今的情况类似

资料来源:彭博资讯,Haver,中金公司研究部

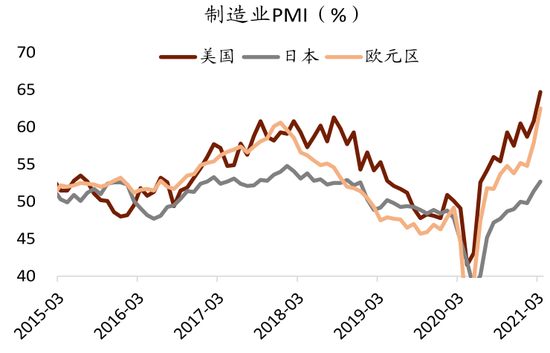

展望二季度,全球仍将处于疫情状态下,我们判断本文第一个图表的现象虽边际弱化,但仍将延续。具体来说,经常账户仍是考察人民币短期走势的关键因素。在全球共振复苏的背景下,中国出口仍有可能保持较高增长动能。分地区看,随着美国新一轮财政刺激落地、疫苗接种进展顺利,美国经济可能继续加速,3月美国制造业PMI达到64.7%、创近35年新高;同时,3月欧元区制造业PMI达到62.4%,创下自欧元区建立以来新高;此外,日本制造业PMI也连续两月高于荣枯线。在较为强劲的制造业动能下,全球对资本品和中间品的需求可能继续上升,有望支撑中国出口维持较强增长,从而带来较高的经常账户顺差。外需之外,虽然面临较高基数,但今年2月社融增速较去年年底持平,显示实体经济的融资环境仍然相对宽松,加之企业利润增长较快,投资需求仍有支撑,经济基本面总体稳健。

图表: 中金LEI显示2季度经济增长可能保持稳健

资料来源:彭博资讯,Haver,中金公司研究部

在之前的报告中,我们指出中美影子利差(Shibor 3M – Wu/Xia影子利率)很大程度上决定了人民币兑美元汇率。影子利率从价和量的角度综合衡量了货币政策的松紧程度,能够更客观反映量化宽松对短端利率和流动性的影响。从这个意义上讲,基于影子利差的分析方法,其思想内核类似于汇率决定论中的货币分析法(Monetary Approach)。展望二季度,美联储仍将大概率维持宽松立场,因而其影子利率短期内难以转而趋势上行[1]。另一方面,出于对信用风险的考虑,Shibor 3M利率4月份或有小幅下行压力,随后或将企稳波动。综合来看,二季度Shibor利率不大可能出现趋势性下行,因而中美影子利差或难以趋势性收窄。中美长端利差收窄会对人民币造成显著压力么?与G10货币不同,历史上,中美长端利差(名义或实际)与人民币的关联程度较低。敏感性分析显示中美利差每缩窄100个基点,人民币走弱1%左右,其敏感性位列主要货币最低之列。

图表:人民币汇率与影子利差正相关

资料来源:彭博资讯,Haver,中金公司研究部;Wu-Xia影子利率来自 Jing Cynthia Wu and Fan Dora Xia,“Measuring the Macroeconomic Impact of Monetary Policy at the Zero LowerBound”, Journal of Money, Credit, and Banking, 2016, 48(2-3), 253-291

综上,基于二季度国际收支将大概率保持稳健、中美影子利差难以趋势收窄和人民币国债相对吸引力(尤其在中短端)的判断,我们预计人民币在二季度美元“湍流”中有望获得较好支撑,可能在当前点位窄幅波动,其中走弱压力或相对集中于4月(关注信用风险)。

展望下半年,增长动能可能进一步放缓,复苏不完善不均衡的结构性问题可能会有所发酵,并反映到宏观数据上,经济或面临调整压力。另外,经常账户收支也将逐渐回到疫情前水平。人民币下行空间可能小幅增加,波动率也会加大。

图表: 发达经济体制造业恢复强劲

资料来源:彭博资讯,Haver,中金公司研究部

图表: 人民币汇率对国债利差的弹性相对较小

资料来源:彭博资讯,Haver,中金公司研究部

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。