来源:中融微视点

权益市场双周点评

观点概要:市场整体不存在系统性风险,谨慎乐观

PMI显示2021年1-2月经济环比持续向好。PPI上升、CPI处于低位,剔除基数影响后物价整体不高,通胀压力较小。在发达经济体复工带动下,进出口数据强劲,投资与消费数据暂未发布,预计稳中略升。全国两会在经济增长的“量”与“质”上均给出积极指引,上半年宏观经济增长趋势不变。在春节长假、冬季局部地区疫情反复等拖累经济的短期因素消除后,预期二季度经济增长动能环比好于一季度。

短期市场对A股估值分母端的担忧告一段落,业绩将成为下阶段的核心影响因素。但流动性收紧的大趋势仍未结束,股债相对价值也未进入配置价值较高的区间,宏观层面的不确定因素依然较多。短期反弹以后需要观察上述因素的进一步演化。

市场回顾

上周A股继续调整,主要股指下跌。行业方面,综合、计算机、公用事业、商业贸易、轻工制造等涨幅居前;有色金属、钢铁、采掘、化工等跌幅较大。

全球范围来看,发达经济体市场表现仍然好于新兴经济体,与疫苗接种进度带来的经济边际改善幅度大有关。尤其美国接种速度较快,经济恢复预期强劲,美元指数涨幅较大。顺周期的道琼斯工业指数表现也明显好于纳斯达克指数。

市场当前无明确主线,行业涨跌更多由交易行为导致,前期涨幅较多的顺周期行业如有色金属、钢铁、采掘、化工等领跌,而国防军工、生物医药、食品饮料等行业则表现出超跌反弹的特征,但整体来看低估值行业更占优。

估值分析

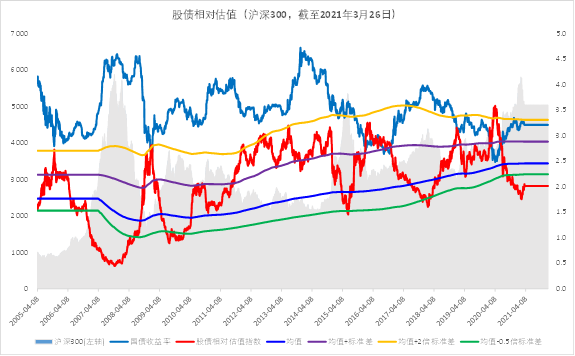

1、股债相对估值指数上期略有上升,但仍处于相对低位。

数据来源:wind,中融基金

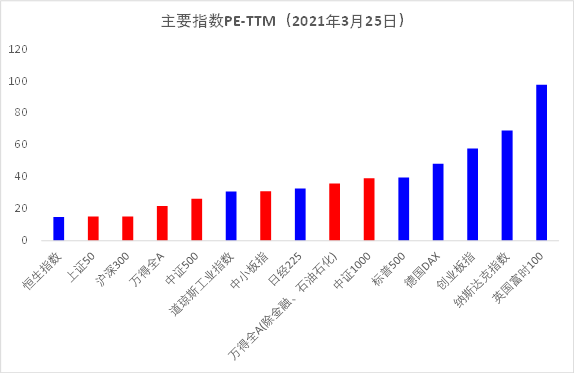

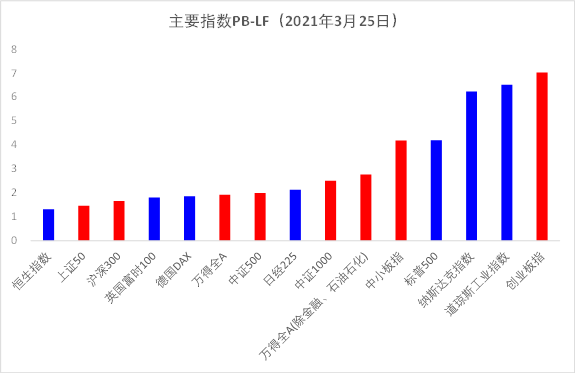

2、估值横向、纵向比较

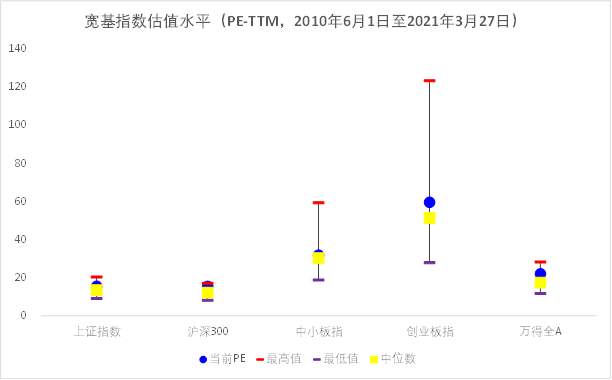

截至3月25日,A股的主要宽基指数与海外相比,整体处于适中水平,创业板指的PB较高。

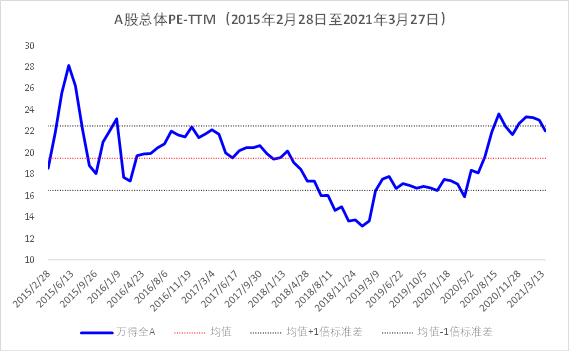

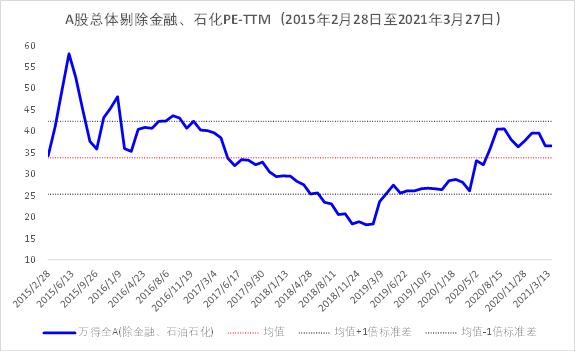

截至3月27日,经历近一个半月的调整后A股估值下降,但仍处于历史偏高水平。

数据来源:wind,中融基金

宽基指数估值分化

从3月27日的估值情况来看,A股估值整体处于2010年以来的中等略高水平。估值分位水平方面,沪深300继续下降但仍处于历史82%分位水平;上证指数与万得全A估值分位历史略高,分别为58%与63%;中小板指及创业板指调整幅度较大,处于32%与33%的历史较低分位水平。

数据来源:wind,中融基金

行业估值大部分处于历史中位数以下

从3月27日的估值情况来看,休闲服务行业估值水平依然接近历史顶点,食品饮料也处于历史较高位置;农林牧渔、房地产、建筑装饰、采掘、钢铁、通讯处于历史底部位置。其余行业并未明显大幅高估或低估。

数据来源:wind,中融基金

宏观展望

近期市场对国内经济增长的乐观预期在下修,尤其三四季度,通胀预期明显降温。中国十年期国债收益率已经趋稳,叠加权益资产大幅调整,股债相对价值有所恢复。尤其是核心资产普遍下跌了30-50%,估值风险得到一定释放,政策上近期也趋暖。

但流动性收紧的大趋势仍未结束,股债相对价值也未进入配置价值较高的区间,宏观层面的不确定因素依然较多。短期反弹以后需要观察上述因素的进一步演化,不宜对反弹的幅度过于乐观,市场大概率仍会再次出现一定幅度的调整。股市流动性总体尚可,资金供需较稳定。

建议关注:

1、碳中和相关的光伏、风电、电动车,对中国国家安全至关重要的军工等,这些赛道是未来的战略性赛道,其中的核心品种依然是最值得关注的投资标的。

2、经过前期杀跌,估值已经合理、未来业绩有望稳健增长的部分医药消费类核心资产。

3、过去被市场忽略的“隐形冠军”。当中有相当一批估值合理甚至偏低,主要集中在机械、化工、建筑建材、家电汽车等顺周期行业。

4、酒店、餐饮、航空等去年受疫情负面冲击较大但今年会明显恢复的行业,其龙头公司本身还具备一定的中长期逻辑。

风险提示:文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文仅供参考,在任何情况下,本文中的信息或所表述的意见均不构成对任何人投资建议。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。