年报披露机构投“基”快进快出,类定制基多见迷你化身影,这些产品持有人户数仅剩个位数!

原创 每经记者 理财不二牛

随着公募基金2020年报的陆续披露,产品持有份额较大的单一投资者中,申赎轨迹渐被关注,部分权益类基金在去年曾多次被机构及券商集合理财产品申购和赎回,且交易份额所占基金总份额比例屡屡都超过20%。

东方基金、中信保诚基金、恒越基金等中小规模公司旗下产品机构化定制色彩明显,且多数规模低于5000万。尽管发力定制化产品为其带来规模效益,但资金的过桥属性也在推升其清盘的风险,部分基金的持有人户数已在百人之内,有的已跌至个位数。

中小基金定制化博弈

每逢谈及中小基金的跨越式发展,投研和领导意识的增强会被很多业内人士提及,而未见实效之前,多数还是基于发展专户和定制基金的老路。有投资界人士在同记者交流时表示,去年的行情已经让不少参与定制化的基金公司在规模上有了明显的增长。

但同时,定制化基金在失去天时地利人和之后,却需要面临基金“保壳”的压力,时下的年报披露季正在还原这场博弈,很多基金公司的类定制化产品出现了规模和持有人数量的骤减。

Wind统计显示,截至3月26日,已有十余家基金公司的近百款权益类产品公布2020年年报。记者从其披露的规模和持有人户数发现,机构占比高且持有人户数偏低的不在少数,尤其是在涉及股票、偏股混合、灵活配置等127只权益产品中(不同份额分开计算),基金规模在5000万元以下的有28只,占比超22%。

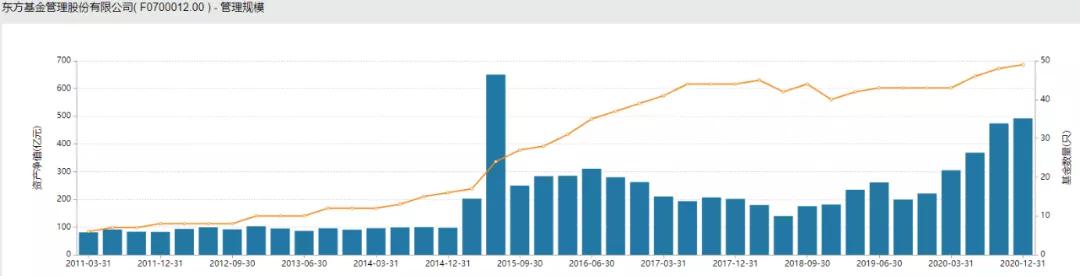

从相关产品的基金公司来看,资产规模不可谓大,旗下基金经理和产品的数量也十分有限。如东方基金,截至去年12月31日,公司资产规模492.35亿元,在157家公募基金中尚属64位,在最近公布的产品年报中,东方睿鑫热点挖掘A、东方盛世A、C和东方惠新A等多只产品规模在5000万元以下,东方惠新A规模已跌至67万元。

据Wind统计,东方基金在2004年成立之后,目前拥有15位基金经理,低于行业平均的17.19;共管理有49只基金,人均管理产品数量3.33,高于行业平均2.69。且旗下包括曲华锋、郑雪莹、严凯等五位基金经理均为去年才刚晋升为基金经理,在管规模最大的是吴萍萍,管理有125.43亿元,但几乎清一色债基;从业时间最长的杨贵宾也是2019年才供职东方基金,历史业绩较为平淡。

来源:Wind

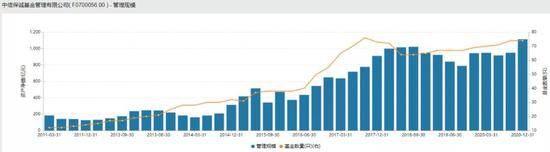

不过,也正是像东方基金这样的公司,在去年实现了资产规模的翻倍,相比于2019年底的221.14亿元,2020年底的492.35亿元涨近123%。类似情况也发生在中信保诚基金、恒越基金等中小型基金公司。唯独与大型基金公司走出规模和基金数量双升路线不同的是,这些公司的基金数量历年间相对稳定。

旧瓶装新酒,机构资金“快进快出”

这或是基金公司自身实力所致,前述投资人表示,新发基金不仅审批难,关键是要比拼渠道优势。“在银行高比例尾随佣金的要求下,小公司几乎没有话语权。”在他看来,中小基金要想“弯道超车”,也只能从定制基金和专户产品上着手。

这也就解释了为什么基金数量变化不大,而公司管理规模却在增加的原因,且相关资金的申赎频率非常高,规模也十分庞大。以东方基金旗下的东方盛世A为例,2020年年报披露了报告期内单一投资者持有基金份额比例达到或超过20%的情况,竟有10次之多。

其中涉及机构投资者和券商集合理财产品的申赎,据东方基金介绍,“当持有基金份额比例达到或超过20%的投资者较大比例赎回且基金的现金头寸不足时,可能会导致本基金的流动性风险及相关冲击成本,造成基金净值的波动。”

说明:东方盛世A报告期内单一投资者持有基金份额比例达到或超过20%的情况

来源:2020年报

记者发现,有机构曾在去年6月30日到7月16日之间赎回1130.57万份,随后的7月22日,又有机构赎回1130.57万份,两者时间相差不到一周,却在初始份额和当期赎回份额的总量上完全一致,且根据期初份额的统计,占比均达到或超过基金总份额的20%。

同样的情况还发生在券商集合理财的申赎清单,在去年7月17日到8月13日,以及9月15日和12月31日之间均有两次产品申购记录,数额完全一致。不仅如此,券商集合理财产品对其申购的时间点与前机构赎回的时间相差无几。

前述投资人表示,资金衔接紧凑,符合部分投资人一致行动人的背景特征,且从基金保壳的考量来看,也不允许规模和持有人户数出现长时间的退坡。但东方基金后台统计人员在回应《每日经济新闻》记者时表示,不能明确告知涉及机构和产品是否属于同一家。

Wind统计显示,东方盛世A在去年6月30日到7月16日期间,净值涨1.65%;7月22日到8月12日期间,净值跌0.34%;9月15日到12月31日期间,净值涨7.33%。从净值走势来看,机构历次撤离的时点极佳,亦为机构投资人带来不菲收益。

部分定制基持有人户数偏低需谨慎

统计显示,东方盛世A在2020年实现了1009.28万元的利润,持有人户数241户,机构投资者比重占到84.95%,个人投资者仅占15.05%,期末可供分配基金份额的利润为0.43元。

可见,尽管规模迷你(截至2020年底0.138亿),但给持有人创造的收益却不容小觑。这恰恰符合基金公司和委托定制机构双方的利益。而类似的情况并不在少数,但需指出的是,此类产品具有较强的“过桥资金”属性,特别是在投资时间上较为灵活,普通投资人盲目跟进则有可能扑空。

前述投资人告诉记者,“公募基金参与类似委外性质资金的定制产品时,会有一定的投资时间划定,这与个人投资者为主的产品不一样,机构资金的突然离场也是有可能的。”他表示,产品在成立之后只会告知投资人持有人结构,但对于产品是否属于机构定制类基金则无义务披露,仅在触发巨额赎回风险时进行告知或暂停赎回。

但需指出的是,发生巨额赎回的判断依据是当日赎回净额超上一日基金总份额的10%,如果多次进行,普通投资者依旧很难发现其中的风险。不仅如此,随着机构资金的离场,基金规模和持有人户数也将出现下降,当连续60个交易日出现基金份额持有人数量不满200人或基金资产净值低于5000万元时,就会触发基金清盘。

说明:部分权益产品规模及持有人户数统计 (已披露2020年报)

来源:Wind

从已公布年报的产品来看,截至3月26日,目前已有12只权益类基金持有人户数低于200户,另有16只基金规模低于5000万。个别机构定制基金的份额持有人户数已经到百人之内,有的已是个位数,如中邮价值优选在年报中披露,持有人结构中机构投资者占比100%,目前持有人户数仅剩1户。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。