报告导读

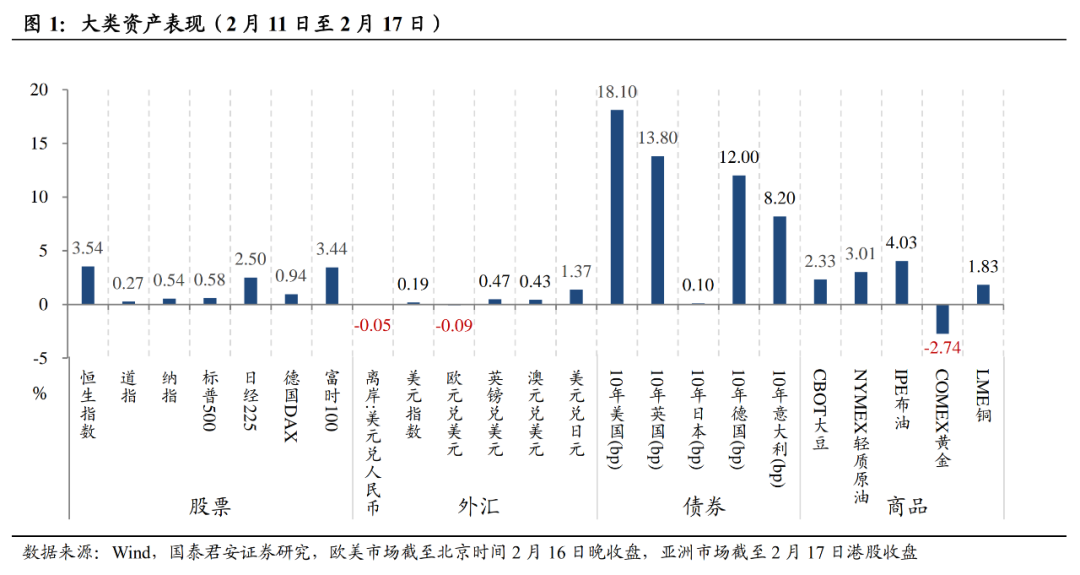

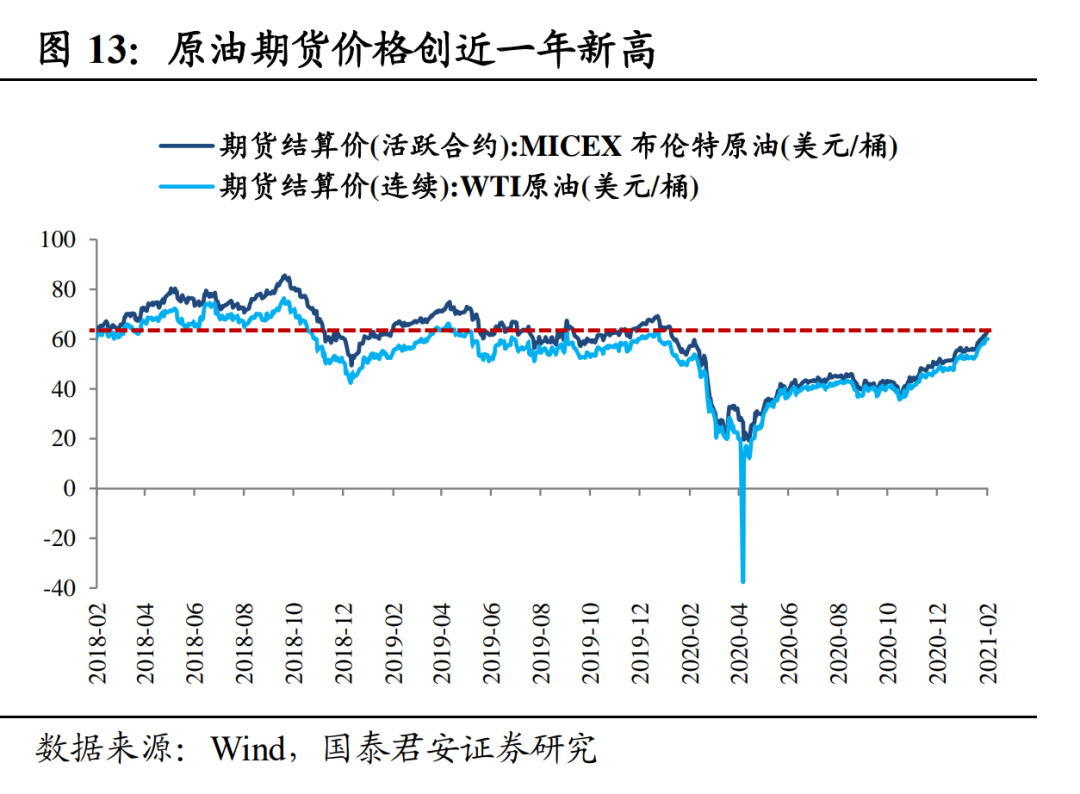

复盘春节假期的大类资产表现:股票>商品>债券。全球股市集体上涨,日经225指数自1990年以来首度触及30000点,恒生指数站上31000点为2018年6月以来首次;债市大幅下跌,10年美债累计上行超18bp升至1.331%,刷新2020年2月以来的高位,欧债利率亦纷纷上行创1年多新高;油价大涨续创逾1年新高,布伦特主力合约最高触及63.71美元/桶,黄金价格承压。

海外关注:疫情压制美国核心通胀,全球政策退出仍需时日。①油价上涨推动美国1月CPI环比增速上行,但疫情压制下核心CPI持续低迷,低基数及财政刺激下,美国短期通胀或将加速上升,但中长期有望保持平稳。②鲍威尔鸽派表态,称美国经济仍需刺激政策支持,就业市场离复苏还很遥远,1月美国失业率6.3%仍显著高于疫情前的3.5%。③疫情冲击+脱欧双重压力下,2020年英国GDP创1706年有统计以来最低值。④欧佩克下调全球石油需求,但美国南部寒潮导致原油供给减少、多地原油库存下降、疫苗接种叠加美国财政刺激改善原油需求前景、产油国维持产量不变等多重利好下,原油期货结算价创近一年新高。

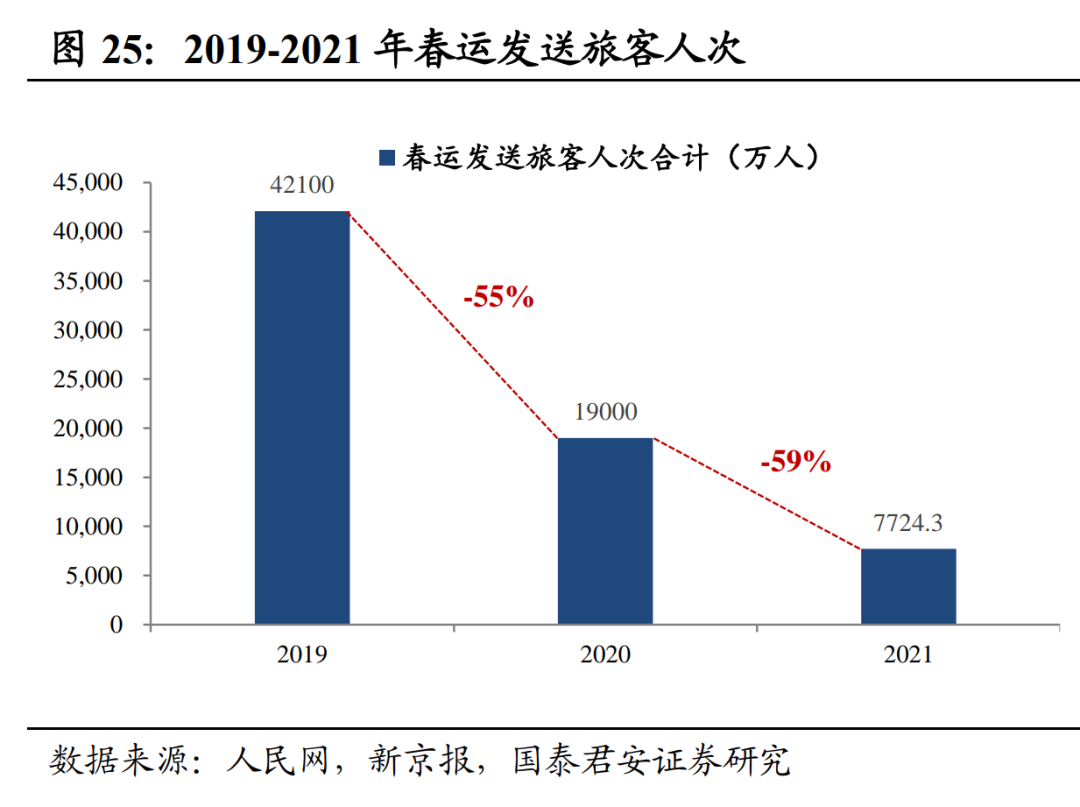

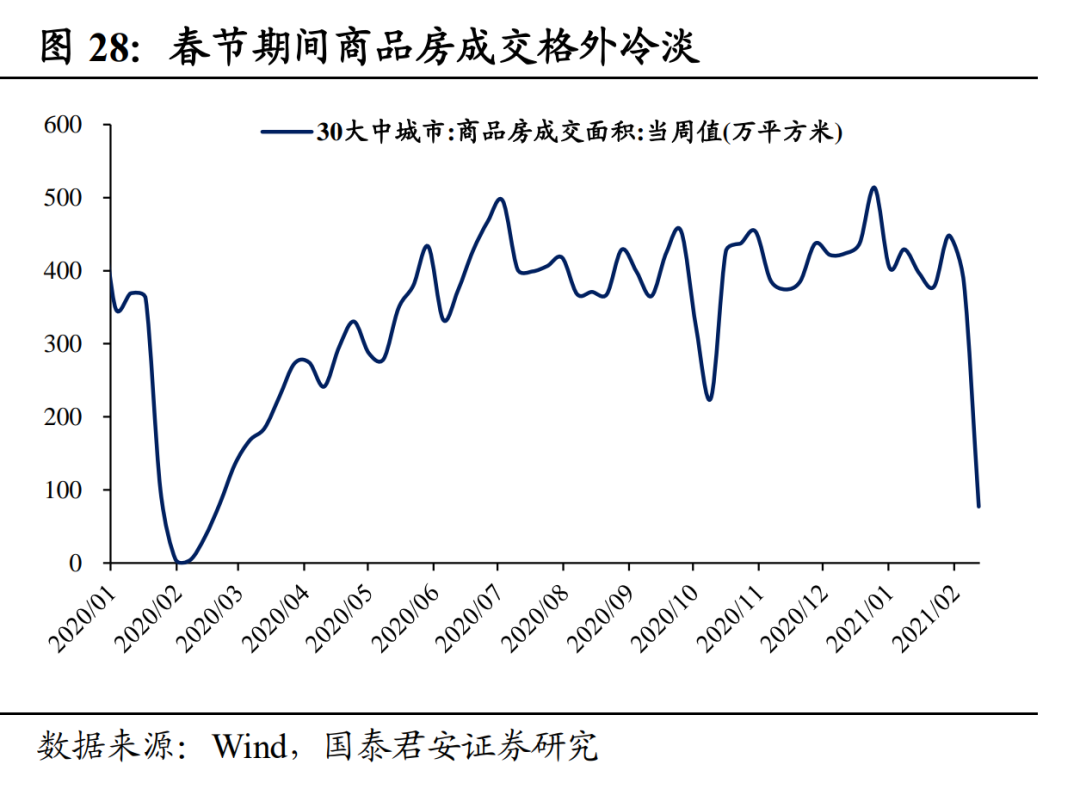

国内关注:金融数据回落但实体融资需求旺盛,电影票房创历史新高。①金融数据:社融存量增速继续下滑,但实体经济增量融资需求较为旺盛,1月新增社融5.17万亿元刷新历史高点。②通胀数据:价格指数基期轮换,食品衣着权数下降,居住权数大幅抬升。疫情反复和春节错位下,再通胀预期有所抬头,上下游价格分化,生产强于需求。③高频数据:春运人次连续两年下滑幅度超50%,就地过年造就历史最强春节票房,商品房成交冷淡。

正文

海外大类资产表现

春节假期期间,全球股市集体上涨,债市大幅下跌,原油站上60美元创近一年新高。影响全球资产价格表现的主要是海外因素:①政治方面,冬季疫情反复全球封锁再度趋严,美国总统拜登将参加G7峰会,讨论战胜疫情及重建全球经济等议题;②经济方面,美国1.9万亿财政刺激计划落地,疫情压制美国核心通胀,英国2020年GDP创历史最低,日本2020年四季度GDP超预期,全球宽松政策退出仍需时日,各国积极推进复产复工。

复盘春节假期的大类资产表现:股票>商品>债券。全球股市集体上涨,美国三大股指创新高,恒生指数站上31000点为2018年6月以来首次,日经225指数自1990年以来首度触及30000点;债市大幅下跌,10年美债累计上行超18BP升至1.331%,刷新2020年2月以来高点1.289%,30年美债16日单日上行逾8BP至2.089%,欧债亦纷纷上行创新高;原油价格大涨续创逾1年新高,布伦特主力合约最高触及63.71美元/桶,大宗商品集体上涨,黄金价格承压。

① 海外股市集体上涨:美股三大股指集体上扬,道指创新高升至31523点,纳指和标普500创新高后小幅回落,疫苗推出、经济逐步重新开放、财政刺激计划预期,美股担忧情绪逐步缓解;亚太主要股指全线上涨,恒生指数站上31000点为2018年6月以来首次,日本经济从新冠疫情冲击中恢复,四季度GDP超预期带动日经指数收复30000点关口,为1990年以来首次。标普500、富时100、德国DAX和恒生指数在2.11-2.17期间分别累计上涨0.58%、3.44%、0.94%和3.54%。

② 美债利率大幅上行:自2020年11月宣布疫苗有效性以来,10年美债收益率持续上行,2.11-2.16日累计上行超18bp飙升至1.331%,为2020年2月以来最高水平,能源成本上升及美国1.9万亿财政刺激措施提振再通胀交易。欧债收益率亦全线上涨,英国10年国债报0.619%创一年新高,德国10年国债报-0.350%创一年半以来新高。2.11-2.16日期间,美国、英国、日本、德国、意大利10年国债分别累计上行18.1bp、13.8bp、0.1bp、12bp、8.2bp。

③美元指数先降后升:2.11-2.15日美元指数连续五日走弱,主要原因是美联储宽松政策基调及美国政府大规模刺激计划导致上行动力不足,但16日逆势走高23bp,2.11-2.16日累计上行0.19%。相对于美元,离岸人民币再创新高,最高触及6.4011,刷新2018年6月以来新高,2.11-2.16日累计升值0.05%。欧元贬值0.09%,英镑升值0.47%,澳元升值0.43%,日元升值1.37%。

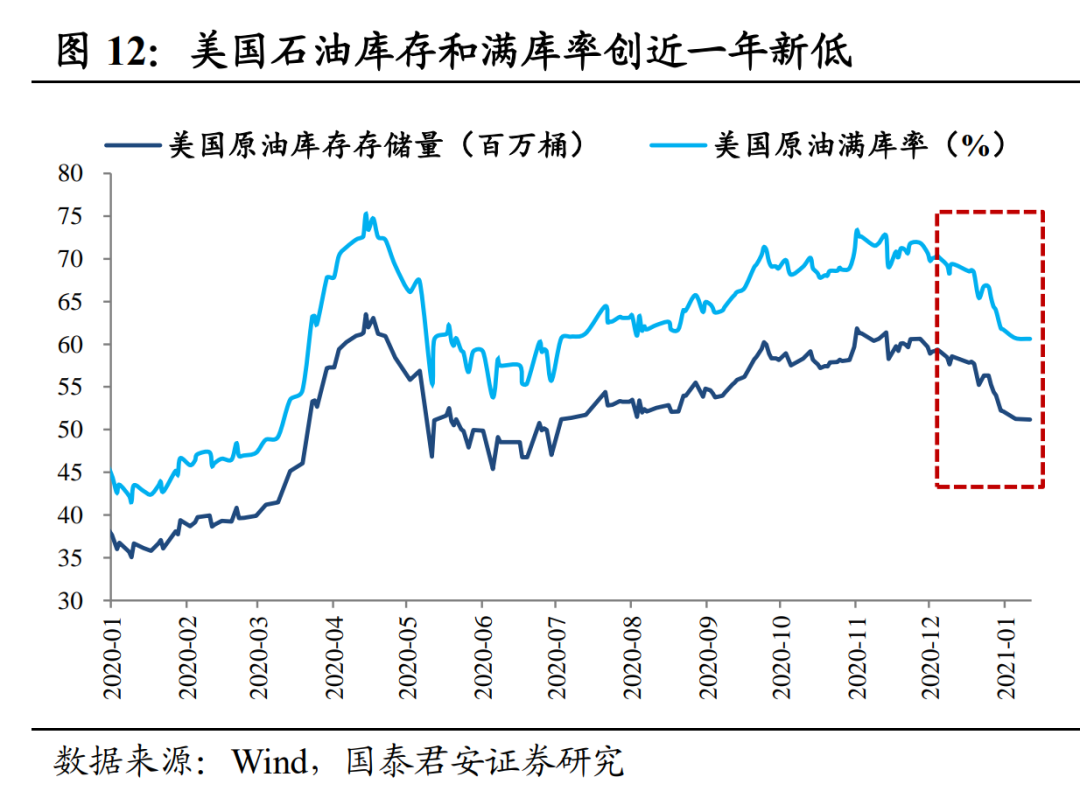

④ 原油等大宗商品大涨,黄金持续走弱:摩根大通在最新研报中提出大宗商品已经进入新一轮超级周期,本次周期最大的驱动力来自于资金面和技术面,尤其是资金面。美联储宽松政策带来的通胀预期成为大宗商品利好的“良性循环”,此外美国原油库存降至近一年最低水平,全球主要原油库存也出现下降迹象,供需错位下原油价格大涨,2.11-2.16日NYMEX轻质原油和IPE布伦特原油期货分别累计上涨3.01%和4.03%。全球经济向好,黄金价格承压,COMEX黄金连续下跌,2.11-2.16日累计跌幅2.74%。LME铜期货上涨1.83%,CBOT大豆期货上涨2.33%。

海外:疫情压制美国核心通胀,全球政策退出仍需时日

春节假期,海外主要关注美国通胀数据、鲍威尔鸽派发言、英国2020年GDP数据、欧佩克2月原油市场报告。

2.1美国通胀数据:油价上涨带动CPI环比上行,疫情压制核心通胀

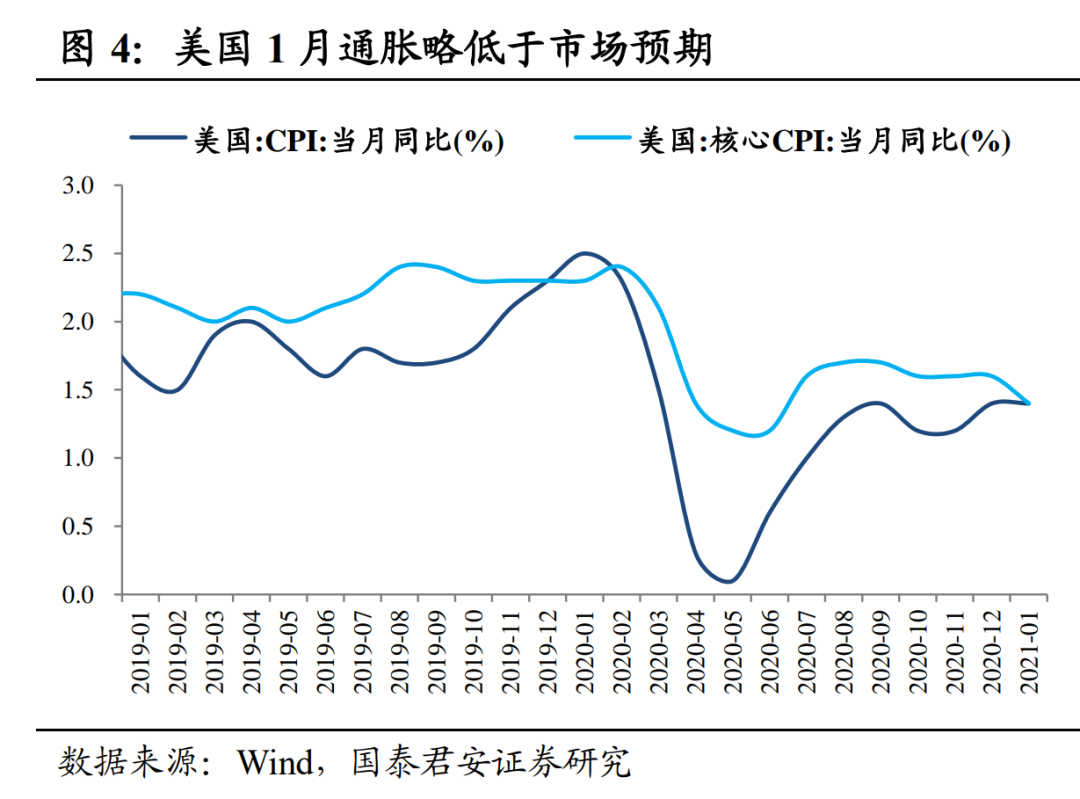

事件:美国1月CPI同比1.4%,前值1.4%;核心CPI同比1.4%,前值1.6%。

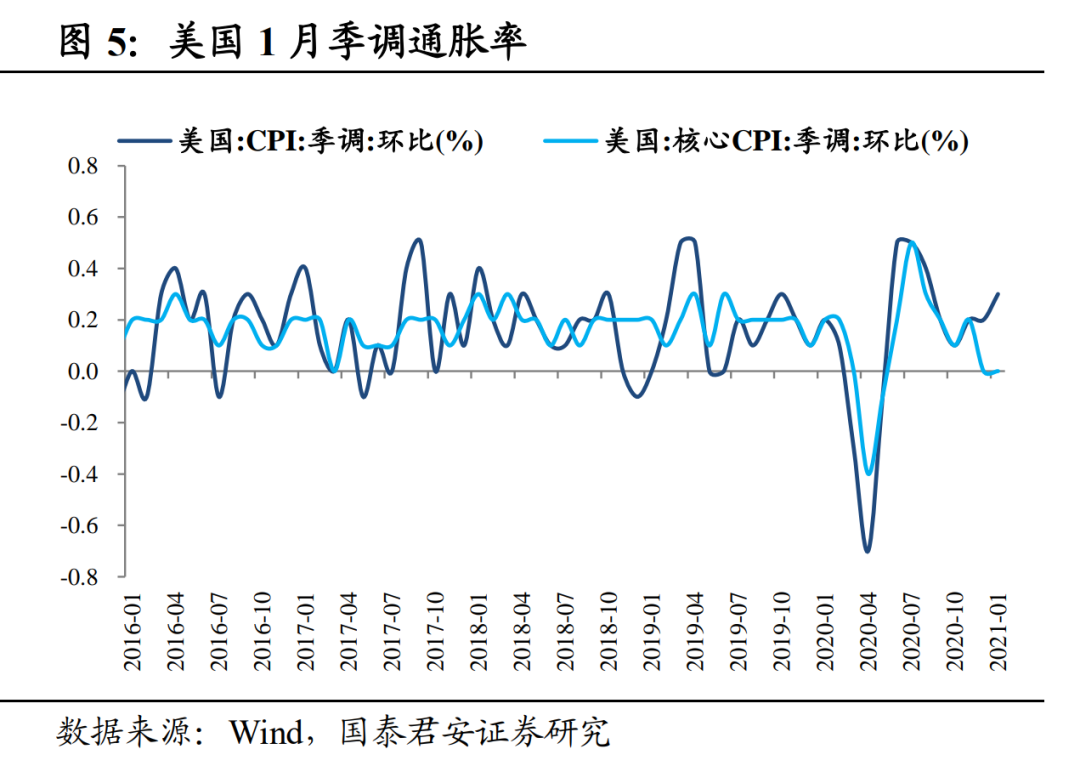

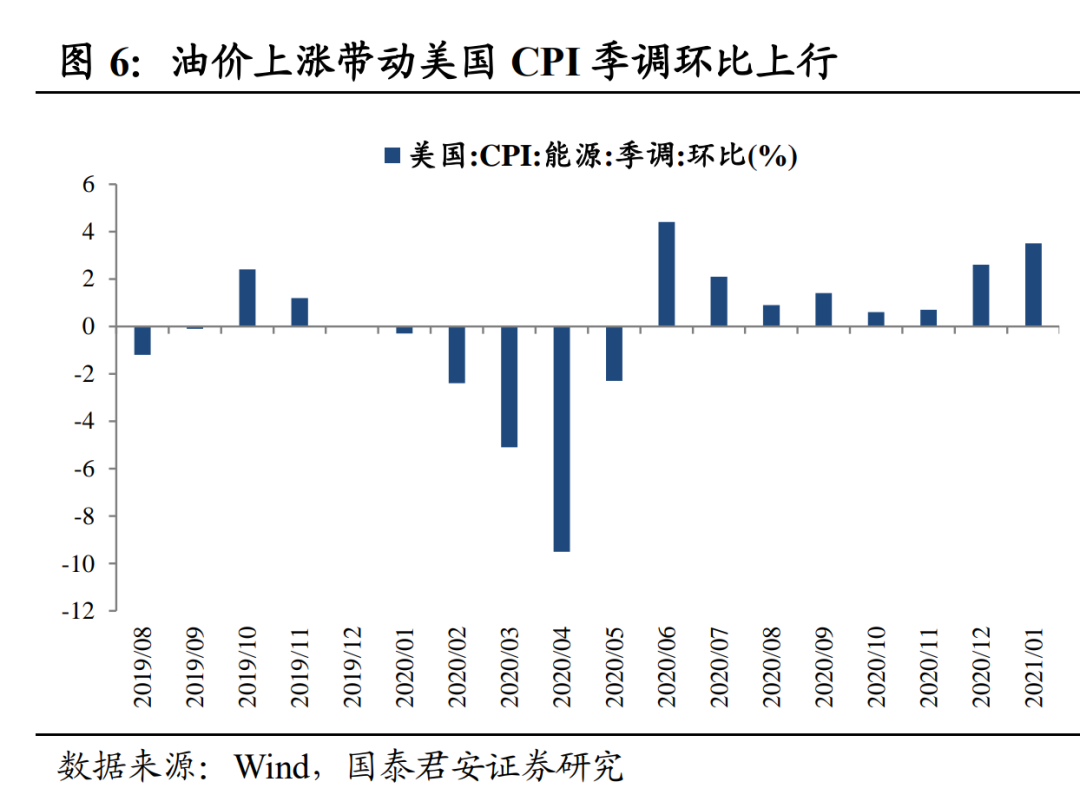

美国CPI同比增速保持低迷,但环比增速上行,主要受油价上涨推动。美国1月CPI同比1.4%与上月持平,但季调环比0.3%,较12月的0.2%边际上行。从分项来看,燃料、服装、医疗服务价格上升,尤其是能源价格环比上涨3.5%,推动CPI季调环比上行。

美国核心CPI持续低迷,疫情对通胀的压制显著。美国1月不含食品、能源成本的核心CPI同比上升1.4%,季调环比连续两个月零增长,新冠疫情反复对核心通胀水平的压制仍在,1月娱乐消费CPI环比回落0.6个百分点。

展望未来,美国通胀率短期或将加速上升但中长期保持平稳。新冠疫情及经济衰退导致2020年3-5月CPI大幅下降基数低,叠加美国1.9万亿财政刺激引发通胀预期,2021年3-5月的CPI同比数据或将加速上升。但随着美国经济恢复,由财政支出加大和低基数效应带来的通胀上行的可持续性并不强。考虑到美国货币政策的目标是实际通胀有效突破2%,而不是预期通胀达2%,即使短期内通胀超过2%,也不必然引发美联储加息。

2.2鲍威尔:美国经济仍需刺激政策支持,就业市场离复苏还很遥远

北京时间2月11日凌晨,鲍威尔发表讲话,称美国经济仍需刺激政策支持,就业市场离复苏还很遥远。对于拜登政府1.9万亿美元财政刺激遭到“规模过于庞大”的质疑,鲍威尔不仅重申了财政支持的重要性,同时表示目前还需要财政政策持续稳定地提供支持。

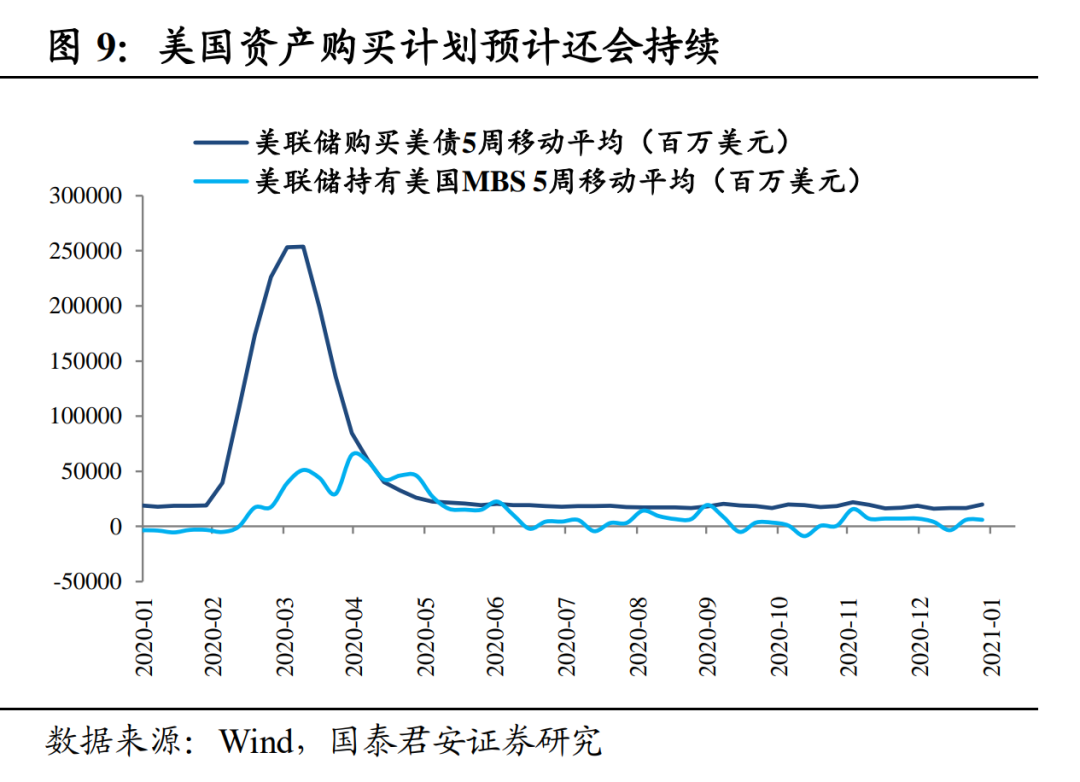

失业率绝对值仍然偏高,美国宽松政策退出仍需时日。美国劳工部数据显示,2021年1月美国失业率从2020年12月的6.7%降至6.3%,而疫情前2020年2月美国失业率为近50年低点3.5%,劳动力市场仍然受到疫情的冲击。为维持美国就业目标,预计美联储还是会继续通过低利率和资产购买计划来支持美国经济。

2.3英国四季度GDP:疫情+脱欧双重压力下的年度GDP历史新低

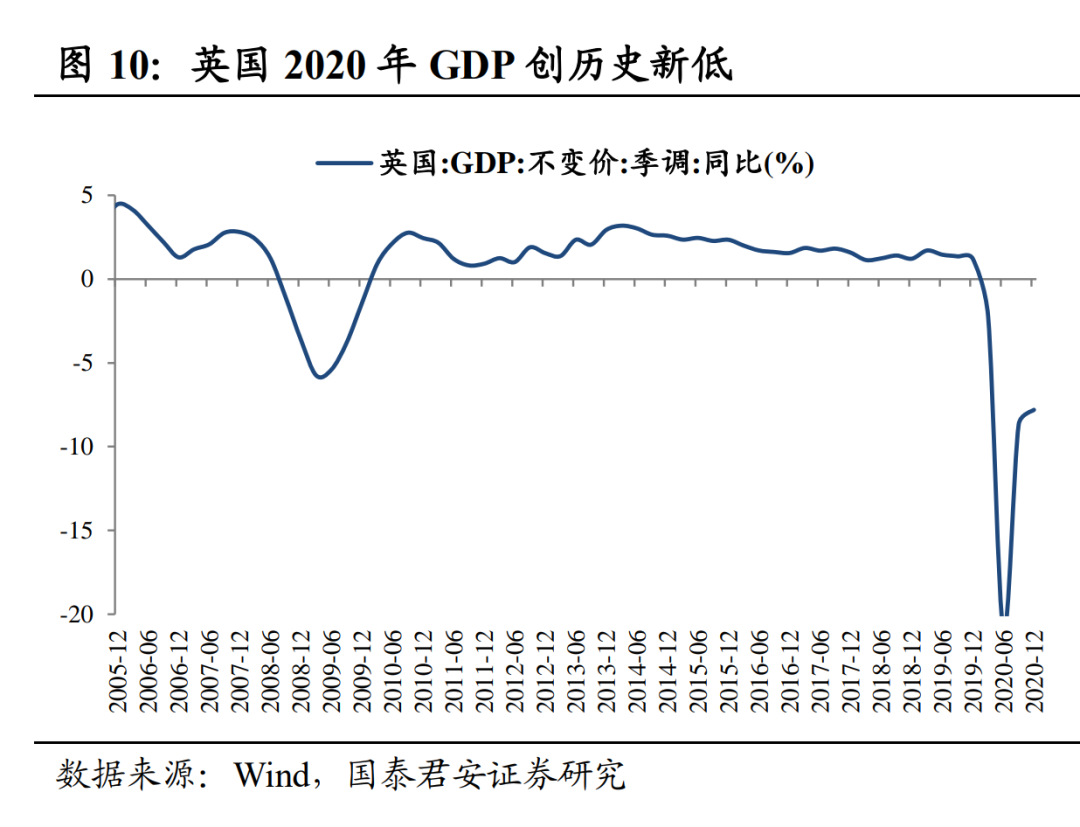

事件:2020年英国GDP下滑9.9%,较历史最大年降幅高逾一倍。

2020年英国GDP创有统计以来最低值。英国2020年四季度GDP同比增速-7.8%,前值-8.67%,全年GDP增速-9.9%,超有记录以来年度最大跌幅的两倍。从季度数据来看,2020年四个季度GDP增速分别为-2.25%、-20.97%、-8.67%、-7.8%,虽然连续两个季度环比向好,但距离疫情前2020Q4的1.21%仍相去甚远,服务业、生产和建筑业产出有所增加,但也低于2019Q4水平,疫情冲击仍在持续。

从就业来看,截至2020年11月英国16岁以上失业人数平均172万人,较2019年同期多增42万人,尽管疫情以来英国政府大力支持已经推出了超过2800亿英镑的刺激措施,但自2020年2月以来,英国仍然有80万人失去工作。从贸易情况来看,2021年1月1日起英国正式脱欧,英国道路运输协会(RHA)数据显示,英国2021年1月对欧盟的出口量下跌68%,脱欧对英国经济也有拖累。

2.4欧佩克原油报告:下调2021年全球石油需求,但油价上涨动力强

事件:欧佩克把2021年全球石油需求预期从日均上涨590万桶调整为日均上涨580万桶,调整后全年日均石油需求预计为9610万桶。

原油需求下调,但油价上涨动力仍强,原油价格创近逾一年新高。为应对疫情反复,各国防控措施再度收紧,欧佩克因此下调经济合作与发展组织成员国石油需求,2月10日EIA预估的1月全球石油需求为9390万桶/日,比2020年1月减少280万桶/日。然而,全球国际油价仍然受多重利好支撑,特别是美国南部寒潮导致原油供给减少、多地原油库存下降、疫苗接种计划叠加美国财政刺激改善原油需求前景、欧佩克与非欧佩克产油国维持产量不变,以及欧佩克成员国减产协议执行率达标等,国际油价仍保持较强上涨动能。截至2月16日,布伦特和WTI原油期货结算价格分别上涨至63.35美元/桶和60.05美元/桶,均创逾一年新高。

国内:实体经济增量融资需求旺盛,电影票房创新高

春节假期,国内主要关注1月金融数据、1月通胀数据;高频数据关注春运人次、电影票房和房地产数据。

3.1金融数据:社融增速下滑,但实体经济增量融资需求较为旺盛

事件:中国1月社会融资规模增量51700亿元,前值17192亿元。1月新增人民币贷款35800亿元,前值12552亿元。1月M2同比增长9.4%,前值10.1%。1月存量社融增速13%,前值13.3%。1月M1同比增长14.7%,前值8.6%。

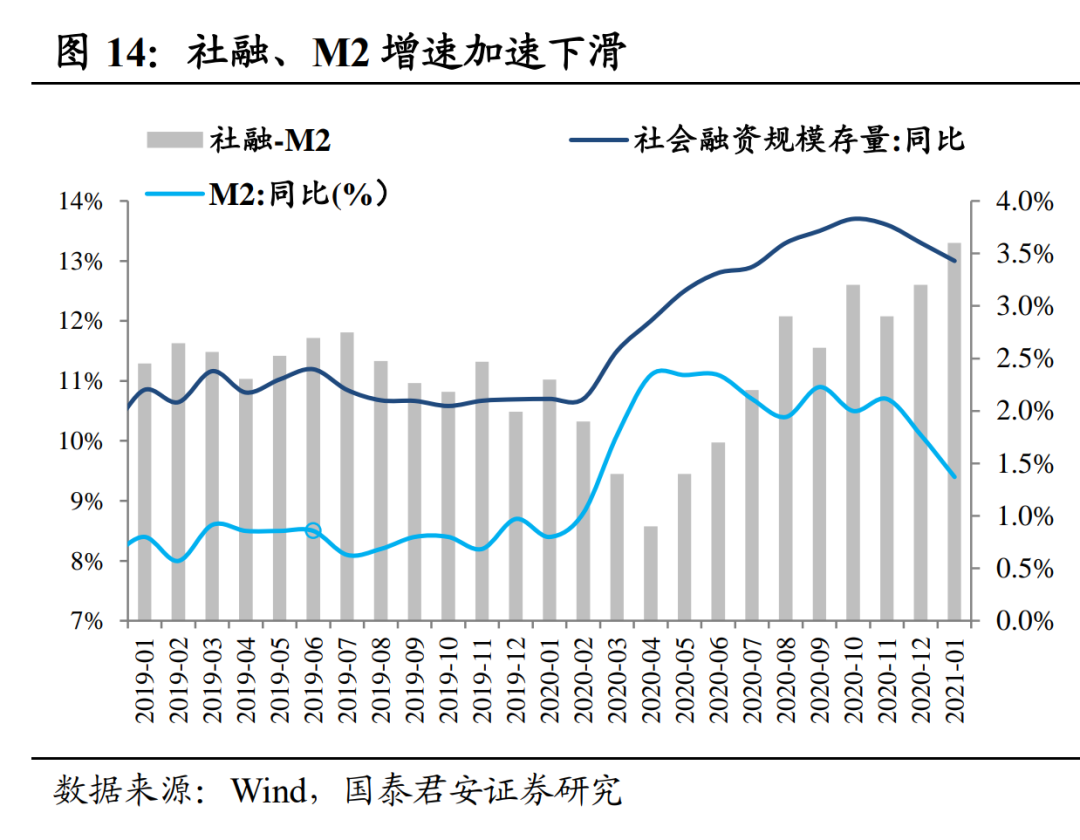

社融增速继续下滑,与M2之差连续三个月走扩。1月存量社融增速13%,环比回落0.3个百分点,环比回落幅度与上月相同。M2增速9.4%,环比回落0.5个百分点,上月回落0.6个百分点。社融与M2增速差扩大至3.6%,连续三个月走扩。但需要注意的是,1月为缴税大约,财政存款环比大幅多增2.12万亿元,同比多增7698亿元,财政存款的大幅增加拖累M2增速,此外,由于非标融资不纳入M2但纳入社融,故非标大幅转正也对M2有拖累。

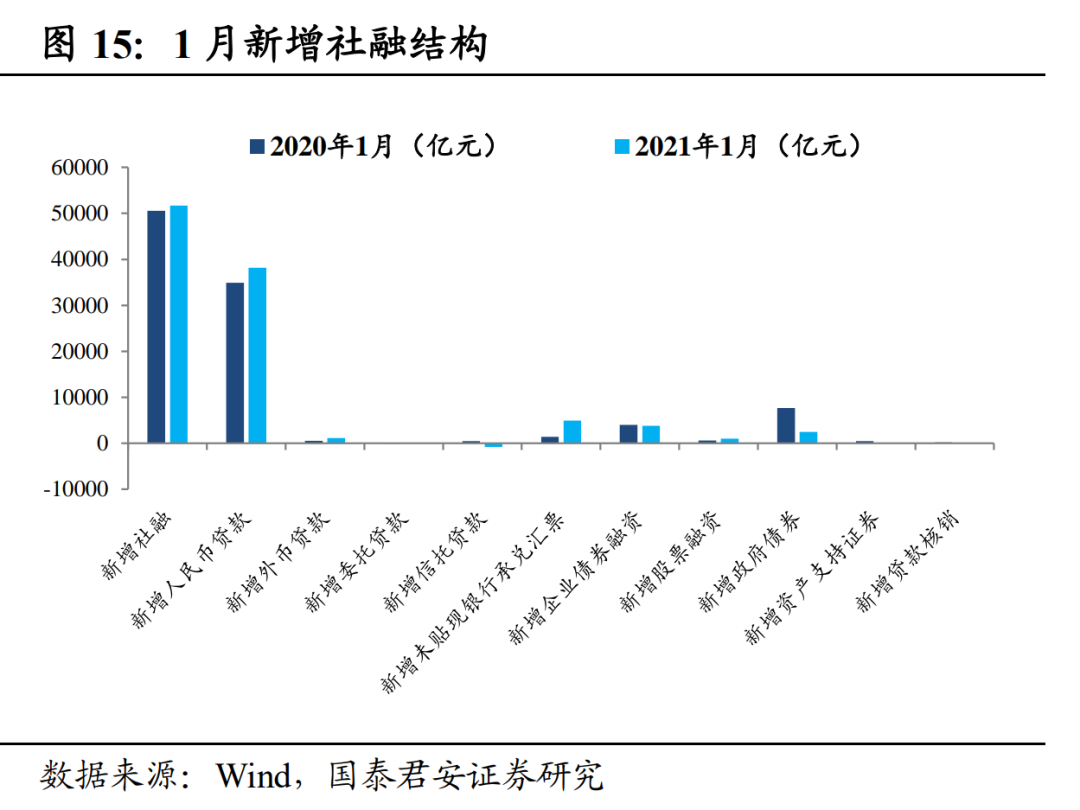

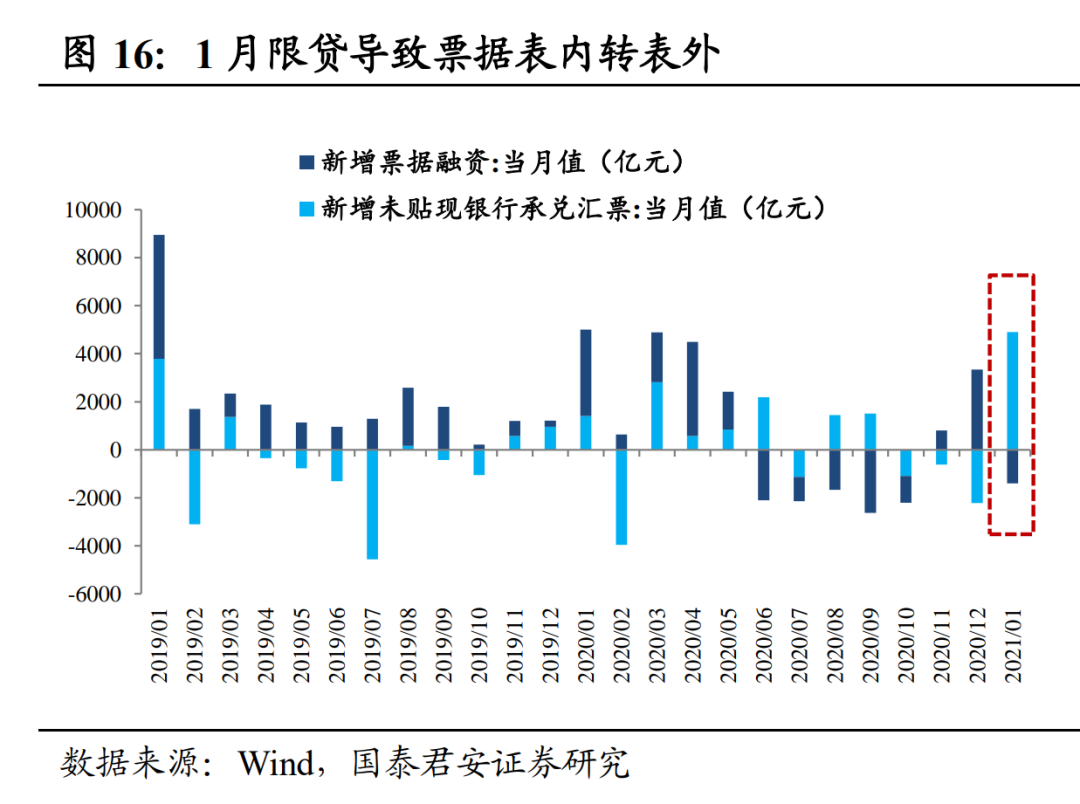

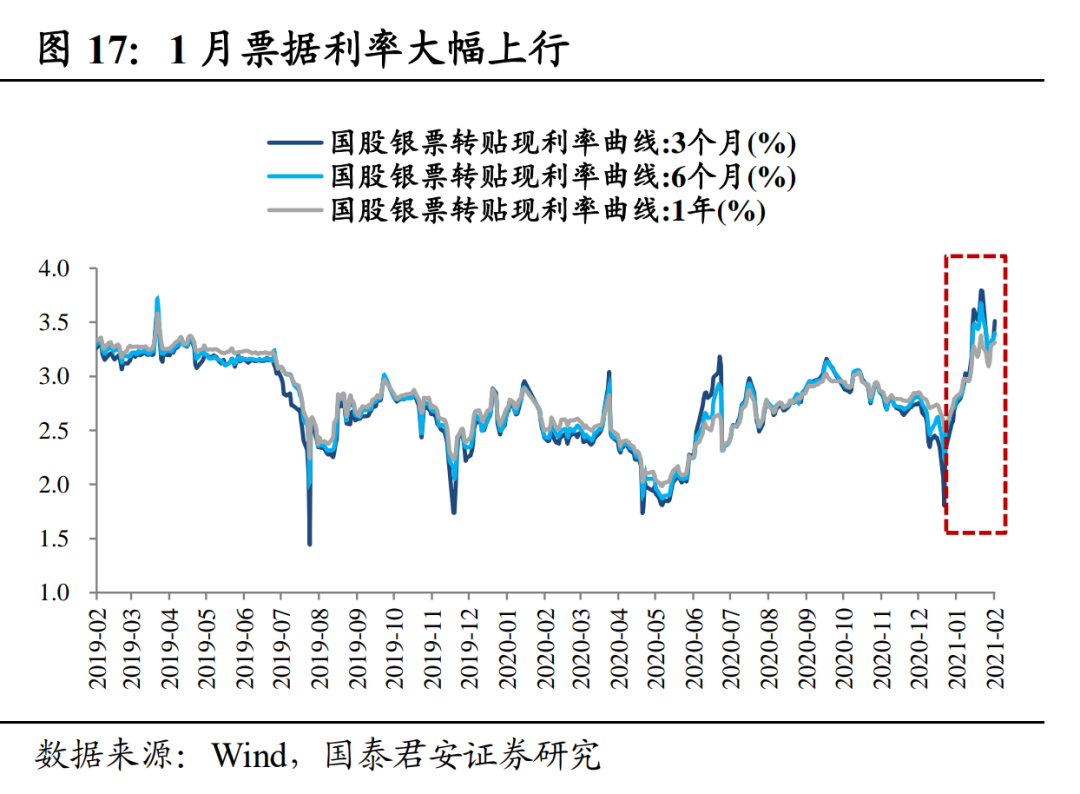

从结构来看,信贷放量、信用融资恢复、银行限贷导致票据表内转表外。1月新增社融5.17万亿元,创有记录以来最高值,基本面复苏至潜在水平,实体经济融资需求不差。新增人民币贷款3.82万亿元,同比多增3276亿元;表外融资方面,新增未贴现银行承兑汇票4902亿元,同比多增3499亿元,环比多增7118亿元,票据融资从表内转向表外,可能是受1月银行限贷影响,商业银行将实体融资需求转向表外,表外票据融资火爆,1月6M国股银票转贴利率大幅上行119BP;直接融资方面,企业债券融资3751亿元,同比小幅减少216亿元,永煤事件对信用融资冲击基本已经缓释;政府债券融资2437亿元,同比减少5176亿元,主要受专项债未提前下达影响。

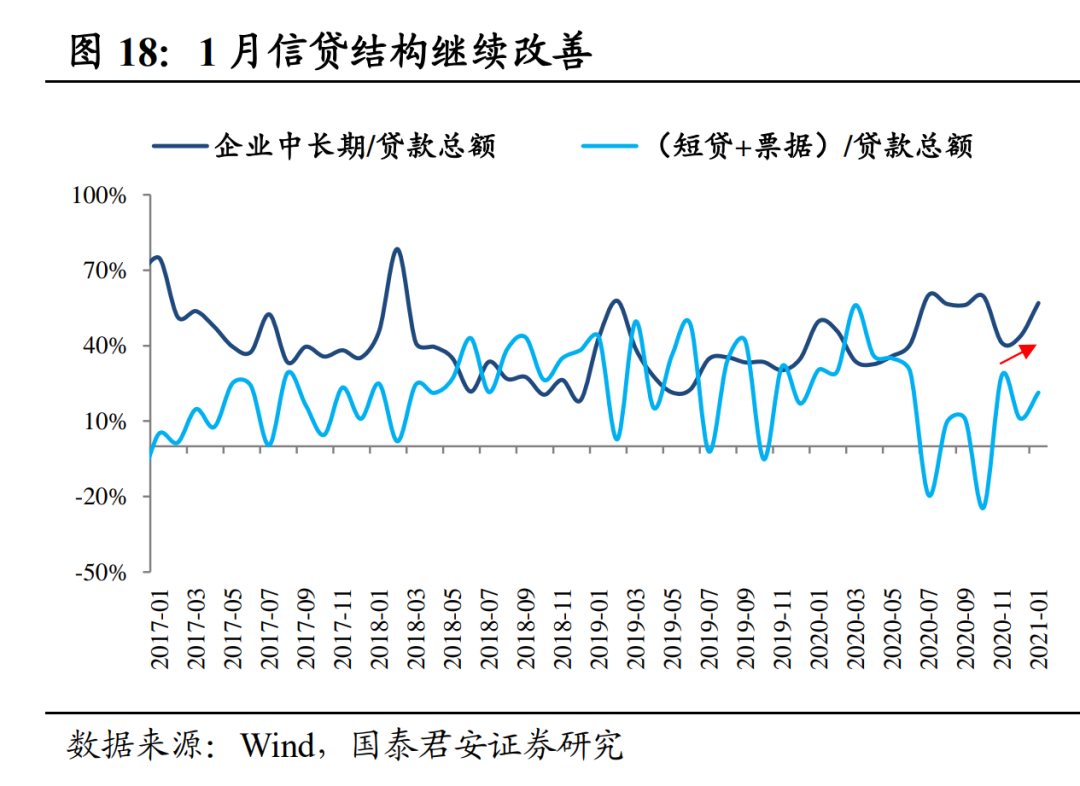

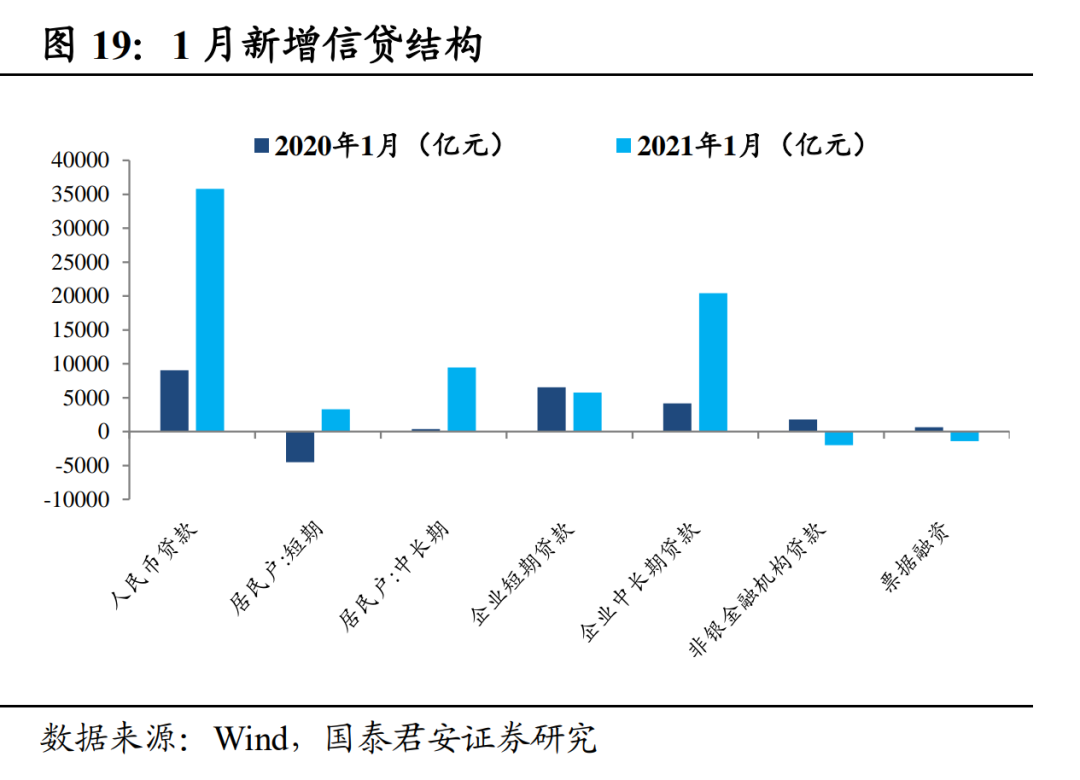

信贷需求旺盛,企业中长期贷款占比继续改善,春节错位叠加2020年低基数效应,居民短期贷款大幅多增。1月新增金融机构贷款3.58万亿元,同比多增2400亿元,实体经济融资需求旺盛。结构层面,企业长贷2.04万亿元,同比多增3800亿元,企业短贷5755亿元,同比少增1944亿元,企业贷款结构继续改善,中长期贷款占贷款总额比重达57%。居民长期贷款新增9448亿元,同比多增1957亿元,1月居民购房需求回暖,居民短期贷款新增3278亿元,同比多增4427亿元,春节错位叠加2020年低基数效应,带动居民短期消费同比大幅增加。

1月M1增速14.7%,环比大幅提升6.1个百分点,2020年1月增速为0%。M1主要包括流通中的现金和活期存款,一方面,春节前居民取现需求旺盛,流通中现金有所增加;另一方面,企业年底发薪、发放奖金等带动活期存款大幅增加,历年春节前一月M1大多环比大幅上行。除季节因素,1月房地产销售趋暖及实体经济活力强也是M1提升的原因。

3.2通胀数据:基期轮换,疫情反复和春节错位下的再通胀

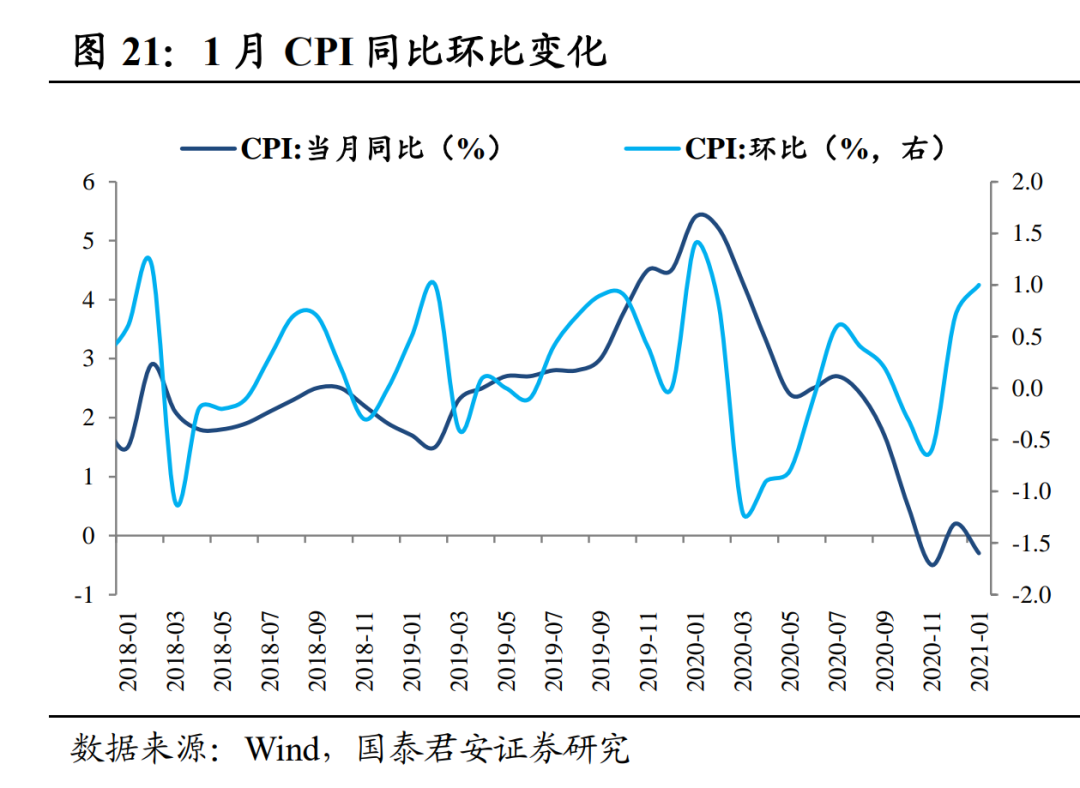

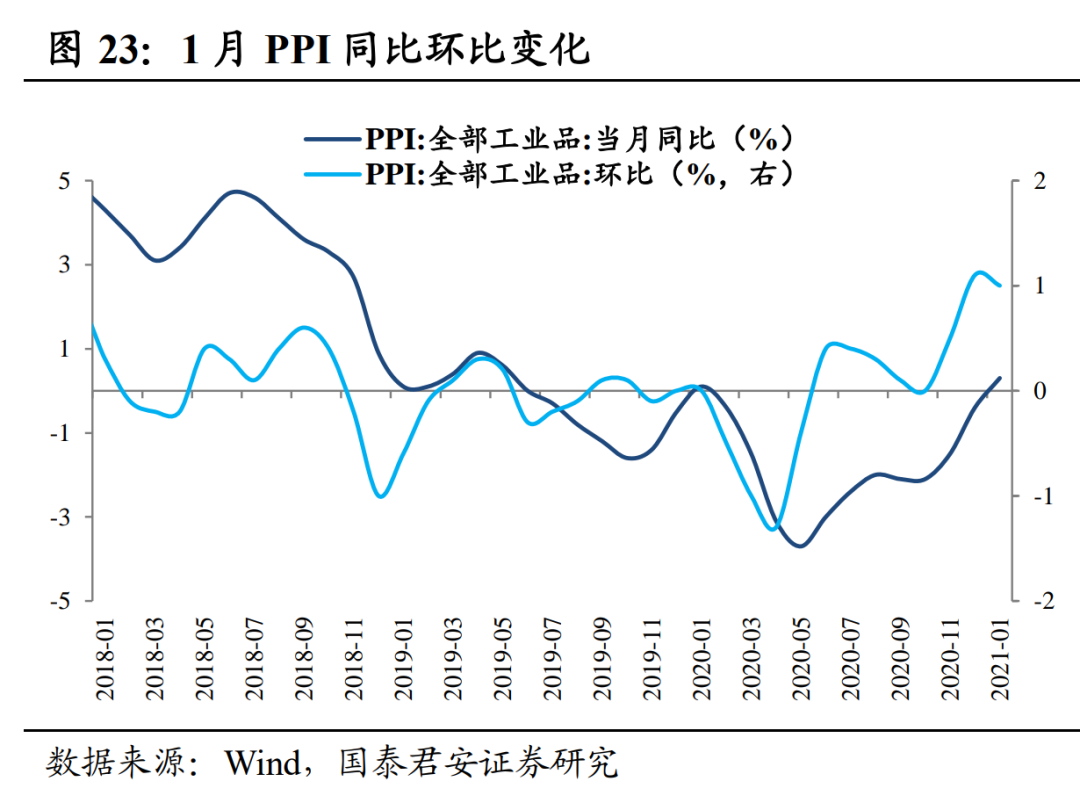

事件:1月CPI同比下降0.3% 环比上涨1%;1月PPI同比上涨0.3% 环比上涨1%。

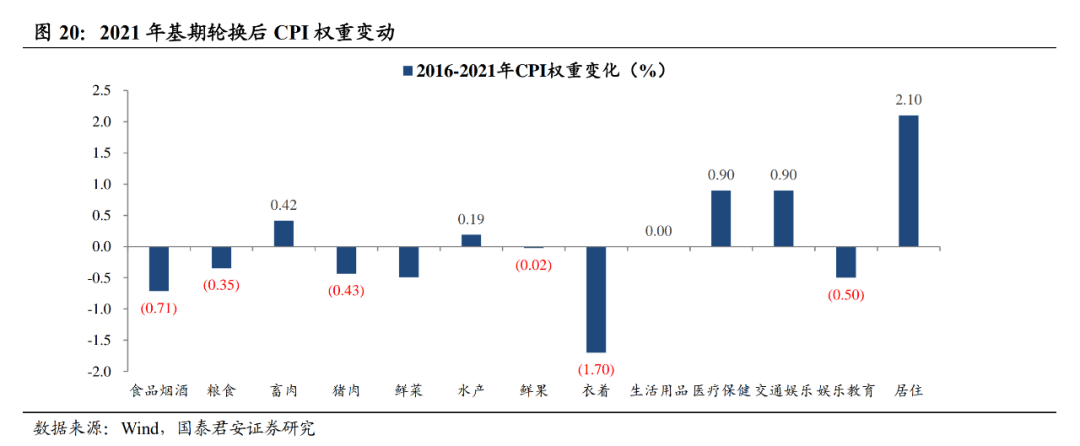

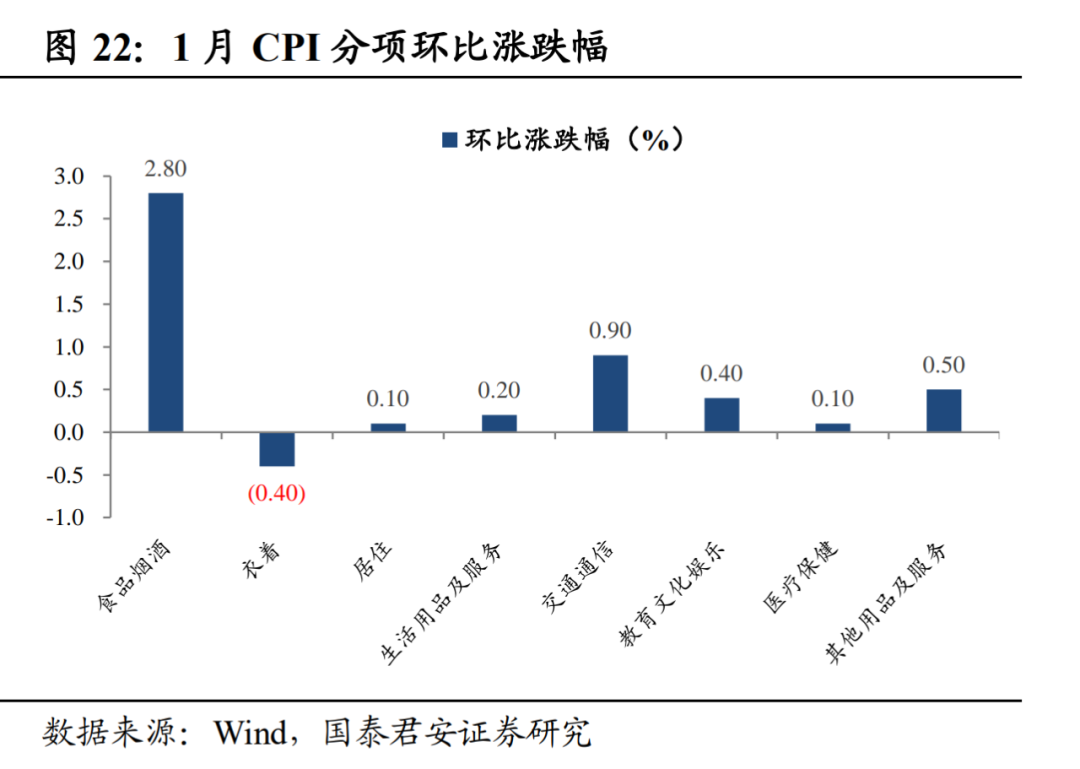

价格指数基期轮换,食品衣着权数下降,居住权数大幅抬升。统计局每五年轮换基期,2021年1月为基期轮换后的首次数据发布,基期为2020年。从权数调整来看,食品烟酒、衣着、教育文化娱乐、其他用品及服务权数比上轮分别下降1.2、1.7、0.5和0.4个百分点,居住、交通通信、医疗保健权数比上轮分别上升2.1、0.9和0.9个百分点。居住的权重大幅提高,也是回应2020年周小川对通胀概念与度量的报告,将资产价格变化体现在通胀概念中。

春节错位+疫情反复=CPI同比小幅回落。1月CPI同比下降0.3%,2021年春节在2月,2020年在1月,春节错位导致2020年高基数拖累2021年物价。此外,2021年1月疫情反复,春节就地过年效应明显拖累交通通信价格,交通通讯价格同比下降4.6%。

冷冬+春节临近= CPI环比上行,鲜菜、猪肉价格明显上涨。1月CPI环比上涨1%,食品烟酒价格上涨2.8%,影响CPI上涨约0.8个百分点,主要是春节叠加冷冬影响,鲜菜价格上涨19%,影响CPI上涨0.4个百分点,猪肉价格上涨5.6%,影响CPI上涨0.12个百分点。

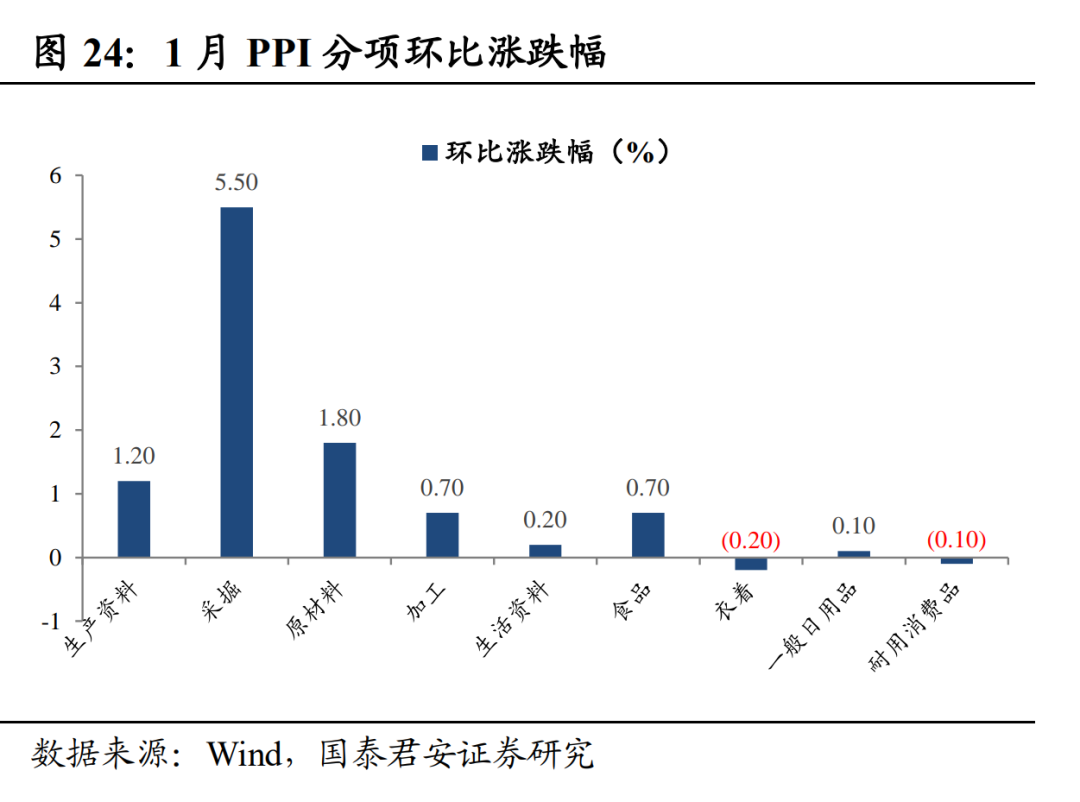

PPI同比由负转正,上下游价格分化,生产强于需求。PPI同比上涨0.3%,环比回升0.7个百分点,为2020年1月以来首次转正。其中,生产资料价格上涨0.5%,带动PPI上涨约0.35个百分点,生活资料价格下降0.2%,影响PPI下降约0.06个百分点。PPI环比上涨1%,上游开采、石油、黑色价格环比分别上涨6.4%、8.2%、4.9%,下游食品制造、纺服分别为-0.1%、-0.3%,上下游价格分化,生产强于需求。

生产者购进价格指数PPIRM环比上涨1.4%,上游的燃料、黑色、有色、原材料价格分别上涨3.3%、3%、1.6%、1.1%,下游的纺织、建材价格环比0.8%、0.5%,燃料有色上涨表明生产较强、黑色上涨表明地产韧性不弱,但纺织和建材偏弱表明消费力度仍不高。

3.3高频数据:就地过年造就历史最强春节票房,商品房成交冷淡

春运数据:据国务院联防联控机制春运数据,春节前六日(2.11-2.16)全国铁路、公路、水路、民航共发送旅客7724.3万人次,2019年和2020年春节期间分别为4.21亿人次和1.9亿人次,两年降幅分别达55%和59%。其中,2021年2月11日至1月16日铁路、公路、水路、民航依次发送旅客1747.1万人次、5482.0万人次、242.2万人次、253.0万人次,而2020年1月24至2月2日期间分别为3112万人次、1.5亿人次、278万人次、800万人次,2019年2月4日至10日依次为6039.1万人次、3.38亿人次、1022.3万人次、1258.6万人次,春运发送旅客人次连续两年大幅下滑。

电影票房:就地过年造就史上最强春节档票房。据灯塔实时数据,截至2月16日20时56分,含预售在内,2021春节档期内(2月11-17日)的总票房已突破70亿元,大幅超过2019年春节档59.05亿元的总票房,创下春节档票房新纪录。2020年全年中国电影票房204亿元,仅为2019年的三分之一,2021年就地过年集中释放居民消费需求,对一二线城市电影票房、餐饮等消费的拉动作用尤为显著。

房地产:假期前五日(2.11-2.15),全国 30 大中城市商品房成交面积分别为0.89、0.24、0.17、0.05和0.13万平方米,分别同比下跌82.33%、94.34%、96.78%、99.18%和96.61%。一方面,春节错位叠加2020年春节后被压抑的商品房需求迅速释放带来高基数,导致2021年春节期间商品房成交面积大幅下滑;另一方面,2020年深圳、上海等城市房价轮番大涨后,各地房地产调控政策出台为楼市降温,1月房地产信托募集规模476.67亿元,环比减少5.63%,政策趋严进一步导致2021年春节期间商品房需求弱于往年。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。