中国基金报记者方丽 陆慧婧

2021年开年所有人都感觉到了市场的沸腾。A股表现红火,新基金发行市场更是火爆。

度过了爆款频频出现的1月之后,2月发行市场继续爆款频现。据基金君获悉,二月第一个工作日又诞生两只百亿爆款基金,南方基金旗下新发产品首募超150亿元,东方红旗下产品更是大卖逾200亿元。

基金君发现,已经不少投资者将新基金发行作为市场重要的风向标之一。确实,后续还有一众绩优基金经理的新产品发行,爆款基金应该会层出不穷,也给市场带来持续增量。不过,需要提醒投资者的是,要用理性投资、长期投资的思路来布局新基金,不要盲目跟风哈。

东方红、南方双双“一日售罄”

2021年A股行情火热,新基金发行频现“开门红”。上周市场出现调整,本周一市场走好也带动新基金发行火爆,又出现两只新基金一日售罄的情况。

2月第一天,南方、广发、工银瑞信等基金公司都有新基金进入发行,来自渠道消息称,其中不少产品受到市场追捧。

基金君据多个银行渠道人士消息,由南方基金史博担纲基金经理的南方兴润价值一年持有期混合型基金实现一日售罄,在下午四点左右募集规模就超过150亿的规模上限。

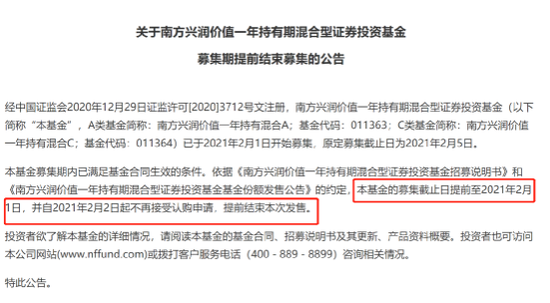

南方基金发布公告称,南方兴润价值一年持有期混合型基金宣布提前结束募集,原定募集截止日为2021年2月5日,募集截止日提前至2021年2月1日,并自2021年2月2日起不再接受认购申请,提前结束本次发售。

东证资管也常常是“爆款专业户”,每次发行新基金都收到市场关注。2018年1月31日成立的东方红睿泽刚刚结束第一个三年封闭期,2月1日开放申购,据渠道人士反馈,开放申购首日,引来超200亿资金申购,由于该基金设置了80亿的申购上限,比例配售将成定局。

2月1日傍晚,东方红睿泽基金经理孙伟对外发布了感谢信。

新基金发行给市场带来新增量

1月份或带来3000亿“弹药”

2021年多只新基金同时“一日售罄”,有着“天时”、“地利”、“人和”的因素支撑。

据一位基金公司销售总监表示,近两年公募基金赚钱效应明显,以普通股票型基金为例,继2019年平均收益率超过40%以后,2020年平均收益率更是超过50%,这为今年爆款基金开局奠定了重要的基础。经历过近两年非标资产转型标准化投资的加速,无论是基金公司还是渠道,打造爆款的组织推动已然更加高效,客户对“爆款”的接受度也越来越高。

此外,该人士表示你,对于渠道来说,无论银行,券商还是第三方代销渠道,过去两年的公募基金销售创收、创利效应同样明显,今年各个渠道的公募销售目标都在大比例的增加,年初又是传统的“开门红”业绩冲刺的关键阶段,这在很大程度上也助力了爆款的频现。

而另一位基金研究人士也表示,超级爆款季的出现不是偶然,投资者蜂拥而至的背后是 2019 年、2020年权益类基金持续的赚钱效应。杨媛春则指出,近些年来公募基金已经成为国民级的理财选择,使其成为越来越多人理财的首选,“炒股不如买基金”效应突出。也有人指出,监管层大力鼓励发展权益类基金,保险、养老金等机构投资权益市场比例逐渐增加。另外国内市场机构化比重越来越大,专业机构投资优势更加明显,都是造成权益基金蓬勃发展的“大环境”。

“目前渠道对新基金发行较为积极,尤其是往往每年一季度都有一波好行情,因此大家积极性都较高。”另一位市场人士也表示。

爆款新基金的层出不穷,也给A股市场带来的新的增量资金。WIND资讯数据显示,截至1月底,今年已发行了122只新基金,合计募集规模逼近5000亿,达到4901.4亿份,平均单只基金募集规模达到40.18亿份。其中权益基金(指数基金+股票基金+混合基金)合计募集规模高达4500多亿。按照70%的仓位水平计算,这就能给市场带来3150亿的增量资金。

目前权益新基金的募集规模已经成为市场重要的风向标之一,成为不少投资者关注的数据。按照这个速度,可以说后续新基金还将给市场带来增量资金。

后续新基金扎堆发行

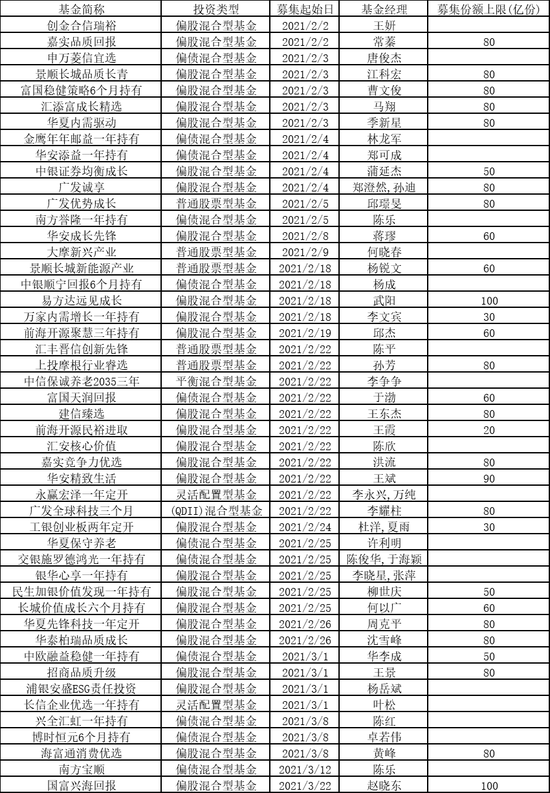

2021年基金公司持续布局新年行情,2月份仍有不少权益基金在路上,目前已经有基金排期到3月下旬,足见目前基金的火爆。

据一位公募产品部人士表示,目前权益市场虽然震荡,但是各家布局力度仍较大,都在积极为了在这一轮发行大战中抢占先机。预计在未来一两个月内都是新基金扎堆发行之际。

基金君发现,后续也有新基金在路上,如本周就有嘉实、景顺长城、富国、汇添富、华夏、广发都多家大型基金公司旗下新基金进入发行。

公募、私募前期加仓

从目前市场情况看,公募和私募基金在前期市场震荡之下,有所加仓

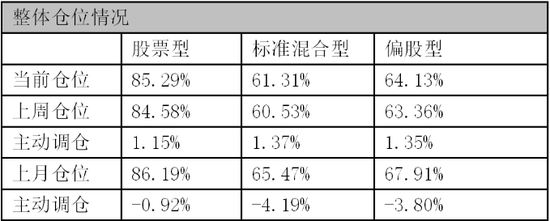

好买基金数据显示,1月25日至1月30日一周,偏股型基金整体小幅加仓0.77%,当前仓位64.13%。其中,股票型基金仓位上升0.71%,标准混合型基金仓位上升0.78%,当前仓位分别为85.29%和61.31%。

当周基金配置比例位居前三的行业是医药、建材和机械,配置仓位分别为4.72%、4.44%和4.34%;基金配置比例居后的三个行业是电力及公用事业、房地产和综合,配置仓位分别为0.54%、0.67%和0.83%。

此外,当周基金行业配置上主要加仓了建材、汽车和纺织服装,幅度分别为1.04%、0.66%和0.64%;基金主要减仓了电子元器件、机械和石油石化三个行业,减仓幅度分别为0.84%、0.68%和0.67%。

数据来源:好买基金研究中心,数据截止日2021-1-29

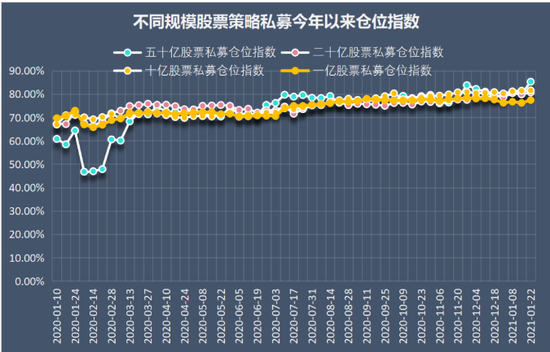

私募排排网组合大师数据显示,截至1月22日,股票私募整体仓位指数为80.37%,环比上周上升了1.27个百分点,并创出了历史新高,这是自2008年以来,股票私募仓位指数首次站上八成。具体来64.34%的股票私募仓位超过8成,仅13.58%的股票私募仓位低于5成。

分规模来看,头部私募与小私募仓位差异较大,规模在50亿以上的头部私募整体仓位指数为85.28%,环比大幅加仓了5.23个百分点,规模在10亿以下的小私募整体仓位指数为77.42%,环比加仓了1.18个百分点。具体来看,70.99%的头部私募仓位超过8成,仅5.66%的头部私募仓位低于5成。

“新老基金”布局需要权衡

此刻布局基金注意风险

因连续两年较好的赚钱效应,引发一批投资者积极入市,爆款基金纷纷出炉。但一批投资者也不成熟,以为“买基金就能赚钱”,在目前这个时间点布局投资者还是要注意风险。

格上理财首席策略师张婷表示,春季躁动已进入中后期,核心支撑是盈利增速预期继续提升,但受货币政策走向的敏感度提升,波动会加大,建议投资者降低未来投资收益率预期,注重安全边际以及加大资产配置。

“近期短端利率飙升,从目前央行的态度来看,仍会保持政策的连续性和稳定性,不具备持续大幅收紧的条件,不着急转弯,更多是循序渐进,预计继续大幅上行的可能性较小。因此,短期市场大跌的概率不大,盈利增速仍具备支撑。”张婷建议投资者不要盲目追求高收益,远离炒概念以及炒主题的基金,精选长期业绩稳定且超额持续性强的基金经理管理的产品。另外。适当配置低估值板块的基金的配置,比如金融、传媒、建筑材料/装饰等。

上海证券基金评价中心李柯柯也认为,从中长期出发,通过布局基金参与市场投资不失为一种好途径。但需要注意的是,普通投资者在参与过程中应当树立理性投资、长期投资的理念,平常心对待市场短期震荡、拉长产品持有期限,从长远出发看待基金投资,获得长期投资、理性投资带来的业绩稳健增长。在基金产品的选择上,投资者可综合考量基金的历史业绩、资产配置、运作特征等方面,选择自身风险承受能力范围之内的基金产品。

此外,对于追捧新基金行为,不少“老基民”会更愿意布局老基金。盈米基金研究院院长杨媛春直言,如果投资者确实认可某一基金经理的投资能力,确实愿意重仓买入单个基金经理。单就这一场景来看,适合买新基金有三种场景:一是新基金设计对投资者更有利,比如增加了投资范围,老基金修改合同短期存在现实困难等;二是市场在中长期牛市中的震荡期,新基金给予了基金经理更好的优化产品资产结构的直接机会;三是单一老产品规模偏大,严格限购,但该基金经理整体管理能力仍可以横向扩张。

“在常规情况下,老基金规模更为稳定、投资效率更高且有历史数据便于深度分析,更适合投资者投资。”杨媛春表示。

李柯柯也表示,同一基金经理在新老产品的运作风格上具有延续性,因此新老基金的选择可结合对当前市场的判断。在判断市场波动较大时,新基金更具优势,其建仓期能够一定程度缓冲市场风险;在判断市场乐观时,老基金能够更为迅速的捕捉市场机会。

编辑:舰长

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。