来源:公私风云

沪深两市情绪偏向谨慎,本周后三个交易日成交额缩量明显,跌破万亿元。股市赚钱效应下,杠杆资金积极入场,股价水涨船高,引发市场对风险的担忧。

新年以来,A股机构抱团股和三大指数水涨船高。本周市场在流动性收紧恐慌下,股市缩量震荡下挫。据《国际金融报》记者粗略估算,本周A股投资者平均亏2万。

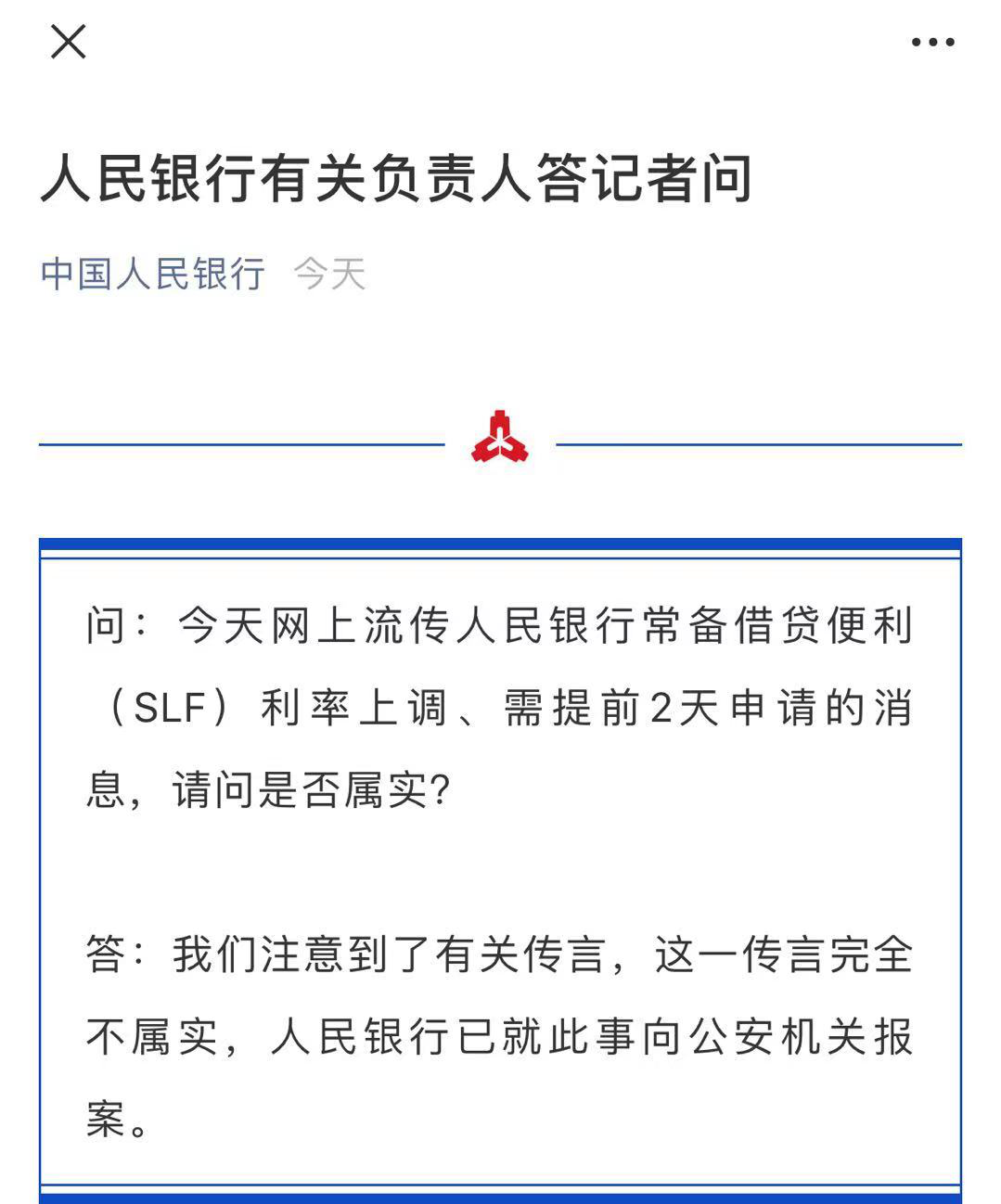

1月29日,2021年首月最后一个交易日,市场传言称央行上调SLF(常备借贷便利)利率,股市高开低走。央行紧急辟谣称,传言不属实,已就此事向公安机关报案。于是,股市尾盘大幅反弹。

多位专家表示,2021年货币政策逐渐从去年的宽松回归中性,但不会“急转弯”。杠杆整体来看是可控的,好的公司吸引资金关注正是资本市场发挥作用的一个体现。但是需关注两融业务可能增加近期证券市场的波动率,放大市场风险。

市值较上周缩水3.6万亿

新年以来,机构抱团龙头股,指数一路高歌,沪指一度突破3600点。本周内,A股大幅度回调。沪指本周累计下跌3.43%,失守3500点;创业板指本周累计下跌6.83%,收报3129点。两市共计3011只个股下跌,1060只个股上涨。

东方财富Choice数据显示,本周A股上市企业较上周增加10家,但是总市值较上周缩水3.6万亿元。截至2020年末,A股投资者数量共计1.78亿。按此粗略计算,本周平均每个投资者亏损2.02万元。

美国汇盛金融首席经济学家陈凯丰在接受《国际金融报》记者采访时表示,A股最近大幅度反弹主要还是因为现在估值太高,尤其是资金重仓的医疗、科技等行业个股,业绩报告显示盈利表现不佳,股价跌也是正常的。A股下跌和流动性收紧有一些关系,但是纯靠流动性收紧也不会有那么大的影响,更多还是个股估值、盈利的原因。

资金交易方面,沪深两市情绪偏向谨慎,本周后三个交易日成交额缩量明显,跌破万亿元。股市赚钱效应下,杠杆资金积极入场,股价水涨船高,引发市场对风险的担忧。两融余额一度超过1.7万亿元。截至1月28日,两融余额较上个交易日降低80亿元,接近1.7万亿元。其中,融资余额降至1.56亿元,占A股流通市值2.39%,该比重为新年以来最高。

“两融余额作为杠杆资金,是市场投资者风险偏好的重要衡量指标,当前两融余额已创阶段性新高且有继续快速上升的趋势,两融余额占A股流通市值比也处于高位,需关注两融业务可能增加近期证券市场的波动率,放大市场风险。”中山证券首席经济学家李湛表示。

前海开源基金首席经济学家杨德龙表示,现在资本市场整体杠杆率并不高,场外融资已经得到有效控制,场内两融突破17000亿,离历史高点还有很大一段距离,因此现在杠杆整体来看是可控的。更重要的是现在涨的是好公司,好的公司吸引资金关注正是资本市场发挥作用的一个体现,因为资本市场的定位就是优化资源配置,让资金流入好企业,支持好企业的发展,让资金远离差的企业,进行优胜劣汰。

在国家鼓励居民储蓄资金转向投资背景下,投资者应当认识到股市分化是必然趋势,配置资产时也应当注意市场风险。如是资本董事总经理张奥平在接受《国际金融报》记者采访时表示,任何运行注册制、成熟的资本市场中都是行业的头部公司占据着市场主流的资金、市值与交易量。目前的中国资本市场,按照自由流通市值的口径来计算,市值排名前20%的公司占据A股总市值的75%左右,以及近一年总成交额的60%以上。注册制打开上市“开口”后,上市企业资源将不再稀缺,只有基本面足够优秀,具备长期增量成长能力的行业头部上市公司,才能得到资金端的重点关注。而那些基本面较差的非行业头部上市公司,则会逐渐丧失资金端的关注与流动性,出现破发,最终资本价值被彻底分化。此外,这种分化与是否是牛市行情无关,牛市同样会带来分化,甚至加剧分化。

“央妈”操作受关注

中国人民银行货币政策委员会委员、清华大学金融与发展研究中心主任马骏近日提示股市泡沫和杠杆风险,并指出货币政策转向不能太快。同时,央行在公开市场逆回购操作,市场对流动性收紧产生恐慌情绪。多位专家解读,2021年货币政策逐渐从去年的宽松回归中性,但不会“急转弯”。

广发证券首席宏观分析师郭磊表示,“我们理解‘货币供给中性+金融政策偏紧’的大特征已经确定。”第一,前期防范再融资风险对应的事件性宽松回归正常化。第二,2021年货币供给将从2020年的偏宽回归中性。第三,2021年金融政策会偏紧。第四,这一特征比较像2017年,政策会倾向于管住货币总量的同时优化金融结构,引导金融资源流向合意领域。

野村证券中国首席经济学家陆挺撰文表示,今年央行等宏观调控与监管机构会谨慎行事,根据疫情等实际情况让货币政策逐渐回归中性,不会“急转弯”,市场没有必要对最近银行间市场利率快速上行过于担忧,未来几周央行大概率会调整流动性供给,引导银行间资金利率下行至合理区间,比方说引导DR007回到央行7天逆回购利率2.2%附近。

陆挺认为,央行或可进一步完善其短期流动性供需因素的分析框架,尤其是考虑到因为人民币升值和人民币国际化所导致的短期人民币流动性的萎缩。在防范泡沫和控制杠杆方面,根据我国的实际情形,在保持货币供应量和社会融资规模增速同名义GDP增速基本匹配的前提下,诸如“五道红线”等有针对性的信贷政策优于无差别的控制银行间流动性。从过往的经验教训来看,短时间内过度收紧银行间流动性并不能真正解决杠杆和泡沫问题。

记者:朱灯花

编辑:姚惠

版式:包文啸

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。