来源:中金宏观

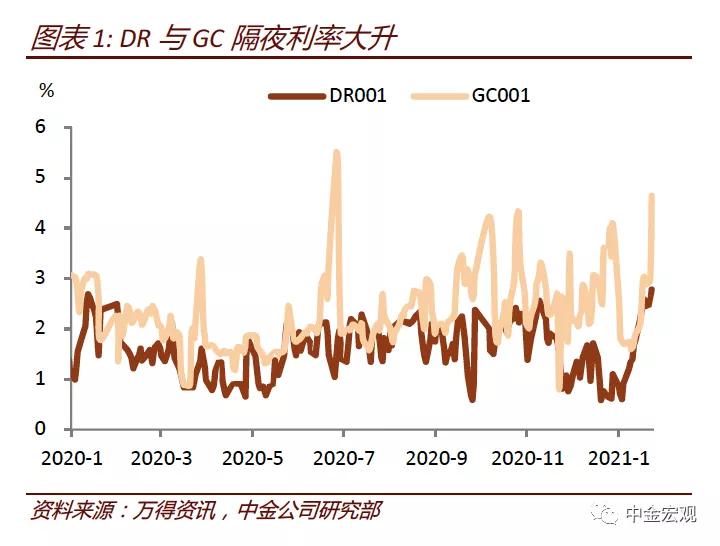

1月以来的资金面收紧态势今日加剧。1月26日短端利率大幅上升,银行间市场DR001利率上行28b至2.77%,创逾13个月新高,交易所GC001利率一度上升202bp报4.99%,亦是去年中以来最高。

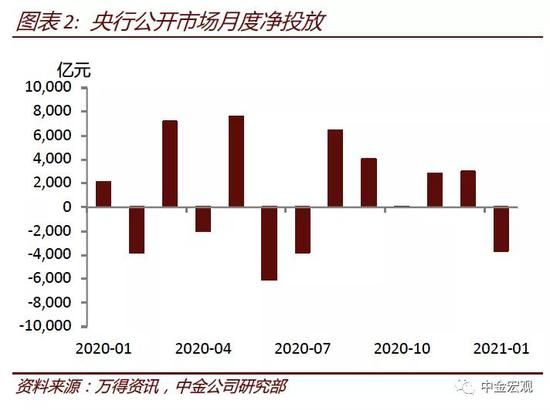

从资金供给看,1月以来央行公开市场投放持续较少。相较于11月和12月公开市场2786亿元和2985亿元的净投放量,1月前26日累计净回笼3610亿元,本月还出现了多次20-50亿元少见的低量逆回购。今日面对800亿元的逆回购到期,央行仍仅投放20亿元,净回笼780亿元。而从资金需求看,年初信贷需求较旺盛,而额度或有所控制,且临近年关流动性需求增加,银行转贴现需求加大,7天至6个月期的票据转贴现利率已较12月底大幅上升120-260bp,同时企业融资需求部分转至资金市场,1月票据净融资额高达1142亿元,为过去18个月中仅次于去年3-4月的第三高。

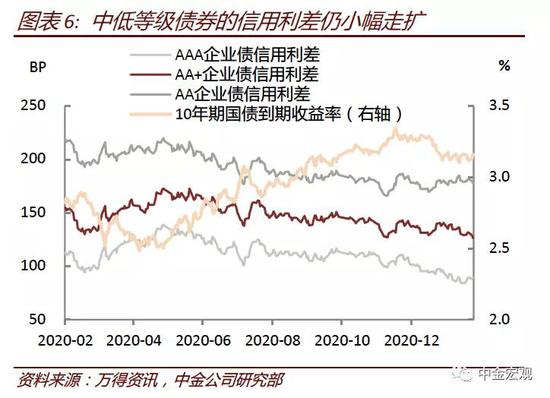

11月中以来央行的政策意图经历了流动性偏松、呵护信用市场情绪,到略偏紧回归正常的过程。10月下旬永煤、华晨等国企超预期违约事件发生后,信用利差大幅走阔,信用债发行大幅受挫,11月中开始央行公开市场操作持续净投放,“松货币”以对冲市场自发“紧信用”。11月22日,金融委第四十三次会议传递五大要求维护债券市场稳定,此后市场紧张情绪略有缓和,信用利差小幅回落但仍在高位,但流动性较为充裕,DR007从高于7天逆回购政策利率40bp一度转为低于政策利率77bp,而DR001更是一度跌至0.59%的低位,甚至较2020年4月疫情爆发流动性宽松时的低点更低。近期货币政策边际收紧也是在此前宽松基础上的中性回归。

政策操作不代表货币政策系统性收紧,短期内利率可能在处于区间波动状态。我们在去年11月23日外发的专题报告《货币政策何去何从?》中指出,有多个因素影响我国货币政策的走势,除了通胀和经济增长,楼市走势及金融风险等也是货币政策的重要考量。我们也在11月9日发布的年度展望报告中提到,从经济增长看,尽管短期受外需提振,4季度GDP增速较快,但需求追赶供给,经济不至于出现过热。复苏依然不稳固不平衡。2021年通胀总体较为温和,服务CPI仍较低迷,因低基数而短暂冲高的PPI难致货币收紧。加上金融“再平衡”带来市场自发的“紧信用”,信用利差仍在高位,3-4月即将迎来偿债高峰,宏观政策的态势或呈现“紧信用、松货币、宽财政”的组合。

不过,近期少数城市楼市过热风险升温说明货币政策也难明显放松,而近日货币政策边际收紧也释放了继续防止楼市过热的信号。尽管针对少数城市楼市升温更多依赖“一城一策”,但是货币政策也要避免明显宽松带来的加杠杆现象。一季度,春节大量流动性需求即将来临,加之3、4月份即将迎来的信用债到期高峰,央行或通过逆回购、TMLF、再贷款、或定向降准等方式来加大投放流动性,而全面降准的可能性比较低。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。