来源:金信基金

市场回顾

上证指数罕见六连阳

市场涨跌分化严重

图表1:本周主要股市指数表现(2021-1-4至2021-1-8)

数据来源:wind

数据来源:wind主要股市指数持续上涨

上证指数周涨幅2.79%

涨幅最大的是中小板指

周涨幅8.11%

图表2:上证指数表现(2021-1-4至2021-1-8)

数据来源:wind

本周上证指数整体持续上行

周五略微下跌0.17%

总周涨幅2.79%

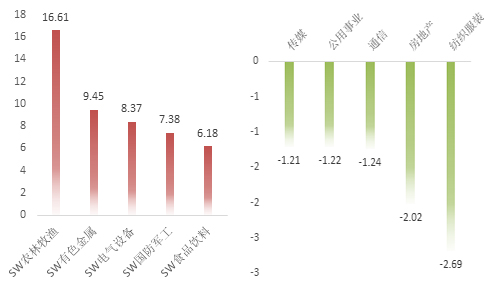

图表3:本周涨幅前五与后五行业(单位:%)(2021-1-4至2021-1-8)

数据来源:wind(申万一级行业分类)

本周涨幅前五的行业

农林牧渔、有色金属、电气设备、国防军工、食品饮料

本周涨幅后五的行业

纺织服装、房地产、通信、公用事业、传媒

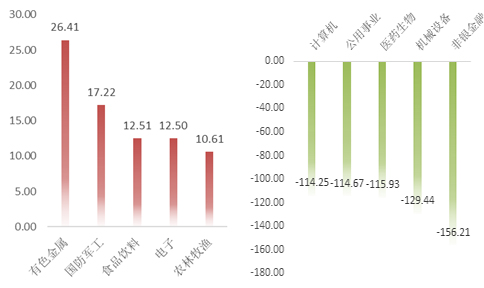

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-1-4至2021-1-8)

数据来源:wind(申万一级行业分类)

本周净流入前五的行业

有色金属、国防军工、食品饮料、电子、农林牧渔

本周净流出前五的行业

非银金融、机械设备、医药生物、公用事业、计算机

投资策略

上周市场各大指数全面上涨,但同时“个股不涨指数涨”现象明显,龙头股持续走高,小盘股整体成下跌趋势。

对于所谓“抱团现象”,我们认为资金向龙头集中的进程仍未结束,参考海外成熟市场,资金向核心资产集中的趋势或将长期持续,龙头股将继续保持持续创造新高的能力。同时开年以来公募基金大量新发,公募基金的火爆发行,导致大量居民资金入市,市场增量资金充足,中短期内不必担心流动性问题。

对于后市布局,我们依然密切关注大消费,大医疗等景气度高的行业,同时新能源、光伏、芯片等科技板块。

券商看市

年初增量资金集中建仓驱动市场脉冲式上行和结构分化加剧,随着建仓急迫性的下降,市场上涨和分化的节奏都将有所放缓,回归慢涨轮动,同时二三线品种的投机性抱团或将延续瓦解趋势。

首先,宏观流动性保持充裕,市场流动性因居民配置结构转变更加可观,潜在增量资金有入场和建仓需求,年初新发基金规模超预期诱发了这部分增量资金对核心资产密集地“抢跑式”建仓,驱动了近期市场偏快的上涨节奏和分化的加剧。其次,A股优质公司持续享受估值溢价是中长期必然趋势,不过随着增量资金建仓急迫性下降,风格分化的程度会有所缓和,或从市值大小分化转向行业内部优劣分化。最后,预计经过年初基金集中发行的“开门红”,后续新发节奏会有所放缓,市场将重回慢涨轮动,机构密集的调仓或导致二三线品种的投机性抱团延续瓦解趋势。

在配置上,从景气角度出发建议紧扣顺周期主线,把握海外工业品涨价补库存以及国内可选消费轮动两个趋势,重点关注有色金属、汽车、家电、家居等;从长期成长角度出发建议围绕科技、国防、粮食、能源和资源“五大安全”战略布局当前仍具高性价比的品种,包括半导体、消费电子、种植链和种子、军工等;此外,建议战略性增配性价比更优的港股,重点关注互联网、消费电子、教育、农业、上游原材料和金融板块的龙头。

2021年一季度是全年行情最好的阶段,市场表现优异。建议投资者抓住当前的窗口期,但要密切关注疫情发展、去杠杆节奏和监管态度带来的波动。2021年更重要的是选择行业的方向,坚持看法。军工、光伏、新能源汽车得到市场持续青睐;制造业中芯片制造、云计算、工业互联网等新一代信息技术、高端数控机床及机器人、航空航天装备、海洋工程装备及高技术船舶、先进轨道交通等值得长期坚持。具备全球竞争力的龙头公司将获得持续溢价。

2021年第一周市场大幅度上涨,呈现出极致的分化特征。从涨幅来看,中小板和创业板延续上周领先态势,龙头股持续抱团;周内上证指数涨2.79%,深证成指涨5.86%,创业板指涨6.22%,中小板指涨8.11%。从行业表现来看,新经济行业表现优异,从新能源和新能源汽车相关的锂、钴、铜等上游稀有金属到中游高端制造的电池、光伏,军工行业中的飞机导弹主机厂均有不错表现。这充分反映了新经济占优的特征。A股估值水平处于历史高位,新经济突破估值上限将持续。中信建投认为,新经济方向和结构性持续分化,将贯穿2021年全年持续表现。

海通证券认为,2021年A股市场有望迎来基本面和情绪面共振,2021年将是股市大年。2021年股市将从20年的爆发期转变为由基本面和情绪面驱动的泡沫期,今年将是“股”舞人心的一年。预计A股净利累计同比增速将持续回升至2021年3季度,ROE持续回升至2021年Q4,2021年全部A股预测净利同比增速为15%,A股市场高点可能在下半年。

展望各行业表现,海通证券认为电动车、光伏、白酒等板块并非21年最牛板块。21年重视科技软件、内容、应用端,以及内需中大众消费。21年科技和消费两大赛道未变,但从市场表现看会有新的子行业出现,这些子行业有望于4月份确认:重视科技的内容和应用端,消费中的大众消费。春季行情已经开始,中短期继续关注后周期的金融补涨机会。

上周A股市场宽度与高度背离,资金自循环是分化加剧的主因,微观流动性弱于历史成交额万亿阶段,但周五北水逆势净流入“非抱团”行业;拜登+统一国会确立、美债收益率升破1%、全球主要股指上涨,疫苗接种率仍低之下,全球风险资产或维持强势。预计,春季行情的微笑曲线效应有望继续演绎,主要指数正收益率的确定性较高;行业的分化有望随北水的逆势买入而收敛,大小市值的分化或在春节后有边际收敛;建议区别对待“抱团”品种,资金和资产两端考虑,电新抱团压力或小于食饮板块。

建议继续关注:1)受益于春季躁动期间流动性偏松、年报/一季报预计向好、性价比有所凸显的TMT;2)受益于碳中和目标、高景气的新能源链;3)出口链、冷冬效应、2021年中央经济工作会议等影响的相关行业,如汽零、家电、农牧、军工等;中期主线建议继续配置受益于全球再通胀和制造业投资周期回升的大宗、制造。

无风险利率下行预期,叠加配置思路由“自下而上选股”主导是当前抱团的核心本质,春节前难见瓦解。同时,抱团难瓦解也意味着风格难切换,继续推荐高景气方向。当前风格切换的难度较大。海内外抱团的本质是趋同的,均是集中追逐“确定性溢价”。

高位震荡,结构短期内推荐军工/银行/券商/有色/石化。景气抬升下,军工是全年机会。除此之外,看好短期景气较好的银行/券商。中期看,继续看好三朵金花:1)全球原材料周期,铜/铝/石化/基化;2)可选消费,酒店旅游/化妆品/白酒/汽车/家电;3)新能源科技。

一键布局

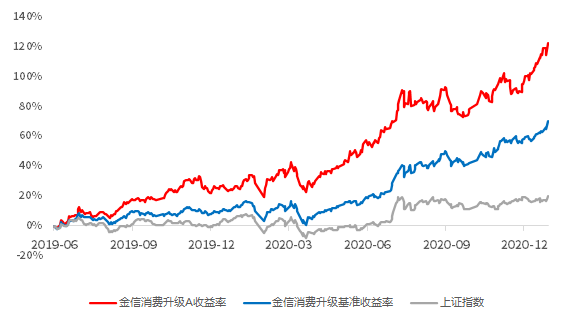

金信消费升级股票(A:006692 C:006693):消费升级共赢未来

本基金重点把握我国人民日益增长的消费升级需求带来的投资机会,精选了医疗消费、教育消费以及食品饮料相关的消费股票,在严格控制组合风险并保持良好流动性的前提下,力争为基金持有人获取长期持续稳定的投资回报。

图表5:金信消费升级股票A收益曲线

数据来源:金信消费升级股票A定期报告,wind,截至2020年12月31日

A股周策略

金信基金A股周策略栏目已经开通啦,我们会每周定期为大家回顾上周行情和展望后市,帮助大家及时跟踪最新的市场信息。感兴趣的小伙伴一定要关注我们噢~

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

金信消费升级成立于2019年1月31日,周谧自2020年10月15日起开始管理金信消费升级,程可自2020年9月18日到2020年11月5日管理金信消费升级,杨仁眉自2019年1月31日到2020年9月30日管理金信消费升级。金信消费升级A份额2019、2020Q1、2020Q2、2020Q3的业绩分别为34.47%、1.83%、30.36%、 5.97% ,金信消费升级C份额2019、2020Q1、2020Q2、2020Q3的业绩分别为33.46%、1.64%、30.11%、 5.76% ,同期业绩比较基准收益分别为12.01%、-5.47%、16.54%、14.64%。数据来源:金信消费升级定期报告;业绩比较基准:中证内地消费主题指数收益率×80%+中证综合债指数收益率×20%。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。