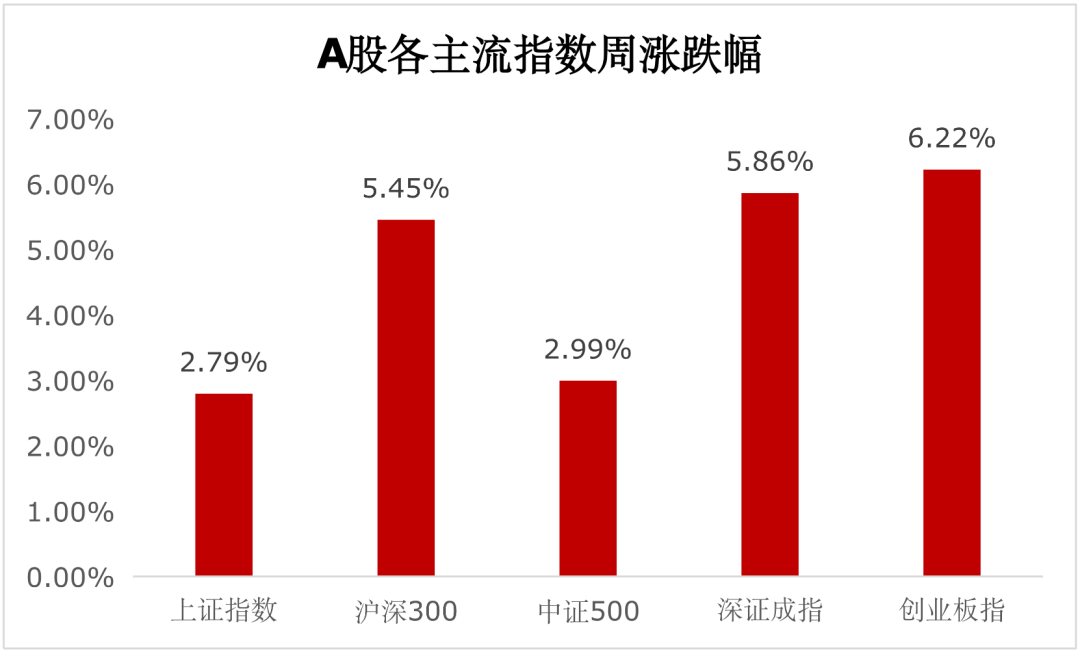

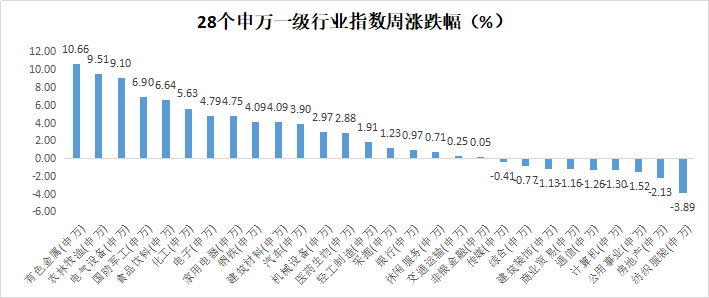

回顾上周,沪深 300 上涨 5.45%,上证指数上涨 2.79%,深证成指上涨 5.86%,创业板指上涨6.22%。分行业来看,有色金属(+10.66%)、农林牧渔(+9.51%)和电气设备(+9.10%)涨幅前三;纺织服装(-3.89%)、房地产(-2.13%)和公用事业(-1.52%)跌幅前三(wind,统计区间:2020/1/4-2020/1/10,申万一级行业指数分类)。

(wind,统计区间:2020/1/4-2020/1/10)

重点板块分析

有色金属涨幅第一,主要因为对新能源车预期向好刺激金属价格上涨;农林牧渔涨幅第二,主要因为预期年前猪价高位运行;电气设备涨幅第三,主要因为光伏等新能源预期“十四五”快速发展。

(wind,统计区间:2020/1/4-2020/1/10,申万一级行业指数分类)

建议逐步加大对低估值板块的关注,如银行、地产和公用事业中股息率较高且估值较低的龙头公司。

中欧基金观点

考虑到年初至今中国经济基本面的增长依然强劲,且春节前仍预计流动性“不拐急弯”,基本面因素的边际变化较小。当前行情分化更可能来自资金面的变化。部分公募基金近期显著受到热捧,伴随消费、新能源车和军工等热门行业基金净值表现火爆,节前上述行业可能将持续获得增量资金流入,结构性行情的表现短期可能将持续。但节后伴随央行货币政策持续推进“正常化”,估值分化的极端现象可能将出现缓解。

配置建议

预计春节前市场情绪仍将持续复苏,伴随全球风险偏好的修复,外资的流入预计将助推A 股表现,因此短期维持对 A 股市场的乐观判断。虽然当前估值分化的现象可能会持续到春节前,但继续增配消费和新能源车等热门行业的性价比或将伴随估值的上行而逐渐下降。建议投资者可逐步加大对低估值板块的关注,如银行、地产和公用事业中股息率较高且估值较低的龙头公司。

对于债券市场,利率市场目前明显走出了一个小波段,10 年期国债利率下行到 11 月初水平,2 年期国债下行到 9 月底水平。我们维持之前的判断,短期内市场机会更多是结构性的,在经历了央行 5 月份货币政策态度的骤变后,进一步在短端利率方面押注的性价比不高,中期国债如 5 年、7 年国债可能存在剩余机会。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

求分享

求点赞

求在看

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。