作为投资者,当我们在选择买入一只基金时,首先看到的,除了管理人信息,就是基金的净值。是购买净值为1的基金,还是买净值为1.5的基金?净值较高的基金买入之后会不会因为买入的份额较少、而面临下跌可能较大的风险?

基金贵不贵和我们的直观感受

首先,抛开基金投资不谈,在我们日常生活的消费中,对于一件商品的价格贵不贵有很直观的感受,一袋食盐如果卖20块算贵了,一袋5kg的大米卖20块却觉得很便宜,得出如此判断,是因为消费者心中对于一件商品价值和价格有着一个锚,能够据此做出商品便宜与否的判断。

如果是投资行为,付出的投资成本相对于投资标的物是否昂贵,判断的难度便会增加。

付出的投资成本太高,也就是说相对投资风险较大、预期收益较低甚至存在本金永久亏损的风险。但可以肯定的是,我们不能认为10万元投资一家餐馆10%的股权就比100万投资一家工厂10%的股权就贵了,还需要至少分析各自的盈利能力、经营能力和投资回报率才能做出判断。正如不能简单认为300元股价的股票就比10块钱股价的股票贵一样,在对投资品的价格判断方面,单纯看股价、净值,是不足以做出贵不贵的判断的。

现在回到基金净值层面,根据前述对于投资品价值与价格的论述,可以得出一个初步的结论,我们不能根据基金净值的高低来判断其价格是否高企。

但往往,投资者对于净值较高的基金总是会产生“恐高”情绪之所以会存在,或许是来自于对“高价高数值”天然的警惕和来自股票价格上涨过快、过高的担忧。

基金净值与股票价格的不同机制

但是,基金的净值与股票的价格并非按同样的机制变化。

在股价的变化机制中,由于股票所对应的为企业的所有权,其长期价格走势将收敛于基本面。但在短期,实际上股价形成主要由交易行为决定。由于市场参与者众多,对于未来的预期也不尽相同,当投资者对新信息的反应不足时,股价在短期表现出一定惯性。

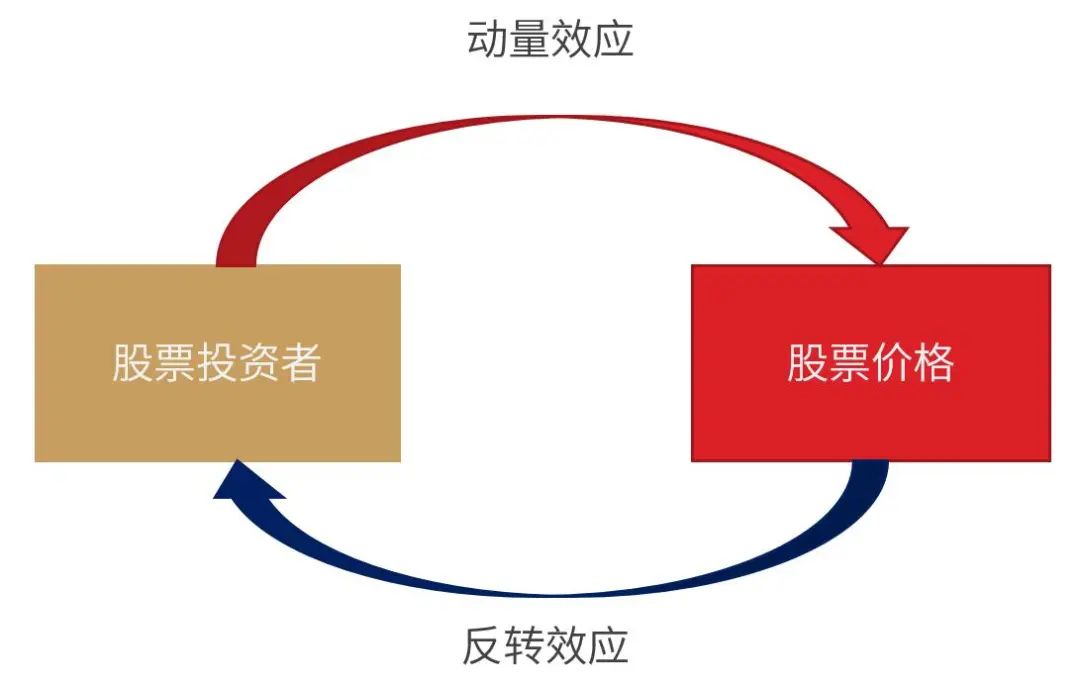

股价由于增量资金购买快速上行,即动量效应;而当投资者对新信息反应过度时,预期透支,投资者开始抛售股票,股价出现反转开始快速下跌,即表现为反转效应。因此,在对于企业长期价值把握不足的情况下,动量效应和反转效应会放大股价波动,较高的股价所隐含的下行空间使得投资者对于高价股会有恐高症。

股票的动量与反转效应

股票的动量与反转效应是通过投资者看多和看空股票的群体行为驱动,但基金投资者对于基金的申购与赎回行为,虽然也是在买卖基金,但本质并非是在不同持有人之间交易,因此不能简单类比股票交易行为对股价的影响。

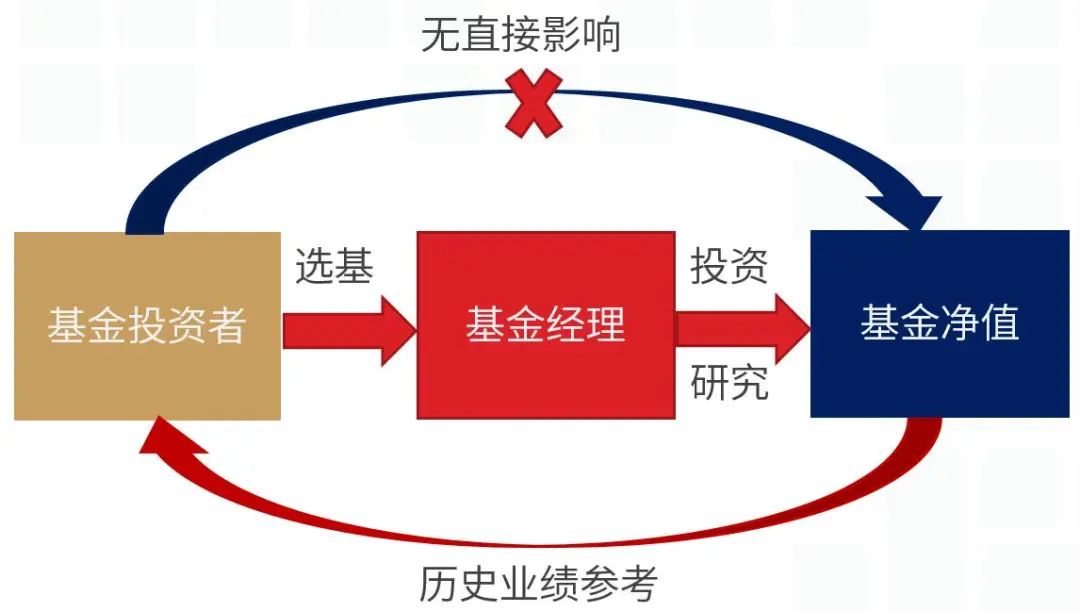

从基金净值形成机制上看,基金的业绩表现本质是由基金所投资的底层资产的价格表现所决定的,而投资什么资产,来自于管理人的投研能力和投资操作。

基金投资者的申购、赎回导致的份额变动,除非碰到巨额申购赎回使得基金资产和份额发生重大变化,一般情况下,基金资产的变化在流动性安排保证下,不会过多影响基金净值。

基金净值形成机制

对于影响基金净值变动,其长期增长的源泉来自基金经理底层所投资的股票、债券等资产的价值增长,短期来看,基金分红、短期市场风格、持仓品种变更、基金经理变更、基金仓位的高低等因素都是导致其净值变化的原因,即使当前的净值已经创出新高,其未来的增长与否可能也与当下情况无直接关系。

净值高的基金未来真的涨不动吗?

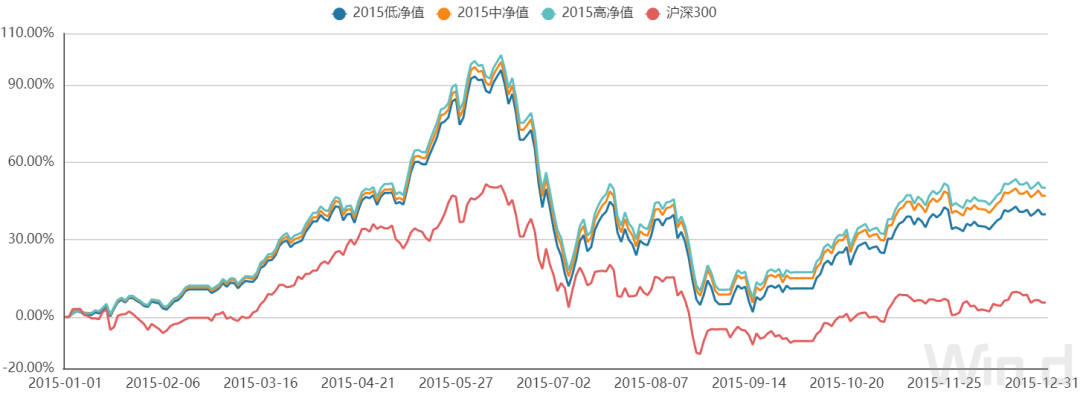

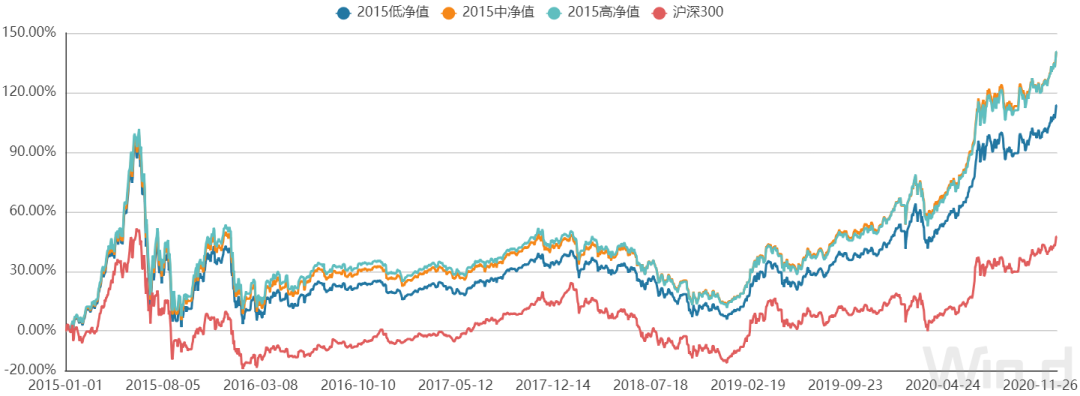

以偏股混合型基金历史表现为例,选取2015年前成立的偏股混合型基金,按照2014年12月31日当天净值,将所有基金分为三组,分别为:

单位净值<1,

1≤单位净值<1.5

和单位净值≥1.5三组,

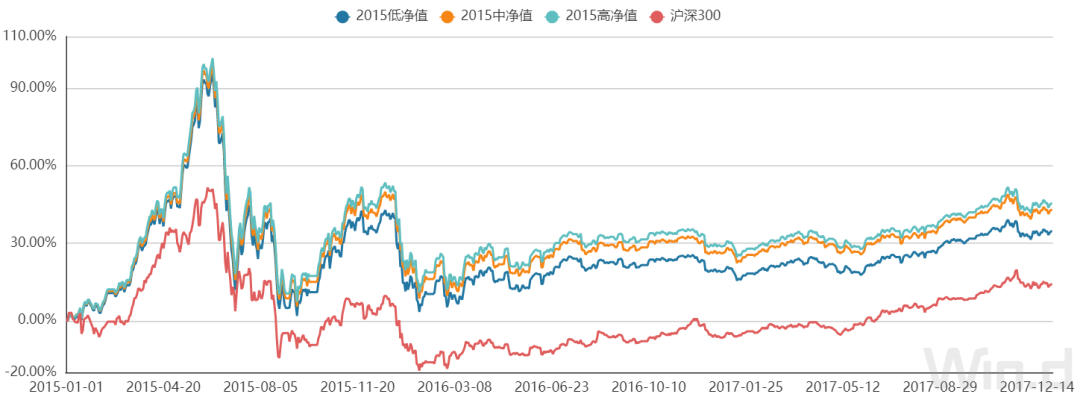

按照等权重方式在2015年1月1买入,持有1年、3年和持有6年的历史走势如下,可以看出三组基金的业绩表现在不同的持有周期内差异都不算大,反而低净值组的基金在持有3年、持有6年的两个维度内相对落后。

2015.01.01-2016.01.01净值走势

2015.01.01-2018.01.01净值走势

2015.01.01-2021.01.01净值走势

数据来源:Wind组合管理,组合中基金为根据Wind资讯“基金数据浏览器-基金市场-Wind开放式基金分类-偏股混合型基金”模块所纳入样本进行模拟测算,选取标准为2014年12月31日前成立的基金,根据2014年12月31日当天净值进行分组,分为“单位净值<1”2015低净值组,“1≤单位净值<1.5”2015中净值组和“单位净值≥1.5”2015高净值组三组,分别含97只、231只和107只基金,上述模拟样本及方法具有一定局限性,仅说明过往情况,不构成任何投资建议。

事实上,作为个人投资者,买入整组基金既无可能也无必要,在持有基金数量相对较小时,基金个体的差异,如管理人能力、短期市场风格,对于基金业绩表现的影响才是决定性的,因此仅仅根据单位净值筛选基金,这个依据并不充分。

从以上数据可以看出,不能认为净值较高的基金在未来无法替投资者赚钱,或者赚钱效应逊色。从基金净值变化的影响机制看,基金也并不和股票一样呈现的“动量效应”和“反转效应”,高净值的基金在未来依然存在取得优异回报的可能。

这样看起来,净值高低能直接影响的便是投资者可以买到的份额。基金净值较高会使得我们买到的份额减少,假设分别购买净值为1和2的基金各1万元,则分别购得10000份和5000份基金份额,但是如果未来涨幅均为10%,则收益均为1000元,份额并不影响收益的多少,涨跌幅才会。因此,所获取份额的多少也并不应该成为我们投资基金的主要关注点。

对于基金净值,我们站在购买的时点,无需对绝对数值做过多的解读,而是应该关注净值变化的因素,是否是管理人长期业绩优秀、是否是由于短期某一风格板块快速上涨、是否是同一基金经理连续管理贡献的净值增长,而这些,其实便是选择一只基金的要求。如果是净值为1的首发基金,那么建仓节奏会影响净值表现。随着后期建仓完成,与老基金的区别会来自于持仓组合的差异。

总而言之,买入时基金净值的高低不能完全决定未来的收益空间,也很难认为基金与股票一样存在由于投资者交易行为导致的涨跌起伏。选择一只基金,应该首先关注自身的投资风险偏好和持有期限,关注基金的长期投资逻辑和业绩,以及当前市场所处的位置。当一切都了然于胸,便是将资金委托给值得信任的管理人,等待时间的玫瑰。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。