来源:巴蜀养基场

截至2020年12月31日,去年全年成立新基金1431只,合计募集规模达到3.16万亿,超过去三年总和,也是中国基金业历史上第一次出现单年新基金成立规模超过3万亿元。公募基金成为2020年资产管理市场最大赢家,这样的格局其实早有征兆。

一方面

近年来金融去杠杆相关政策连续出台整肃市场秩序,非标资产清退、银行理财净值化、信托打破刚兑、P2P暴雷等系列金融供给侧改革,客观上为标准化运作的公募基金扫清了障碍,叠加证监会不断喊话大力发展权益基金,公募基金迎来了大时代。

另一方面

公募基金自身经历了二十余年的发展逐步建立了投研体系,涌现出了一批明星基金经理,尤其是头部基金公司,大有一呼百应之势,行业马太效应日益明显,2020年爆款基金发行数量已超过往年总和。

但不容忽视的是,近两年基金的赚钱效应才是公募基金吸金效应明显的直接因素,2019年偏股型基金平均回报超35%,去年更是高达40%以上,还有50多只业绩翻倍,耀眼的业绩让许多从没买过基金的人纷纷跃跃欲试。

必须提示的是,尽管公募基金专业、正规、严监管,但仍然不能闭着眼睛随便买。首先,历史经验告诉我们高收益是不可持续的。近日多名基金经理也明确表示A股投资难度已经提升,今年股市整体的赚钱效应不比去年,建议持有人合理化投资预期。其次,投资人需要根据自身实际情况谨慎决策,要全面结合资金状况、可投资时间、心理承受能力、收益目标等因素综合决策。

尤其是之前从来没有买过公募基金的小伙伴,一定要谨慎下手,最好是循序渐进。因工作原因自己经常在朋友圈分享基金资讯,经常会有一些平时联系少的同学或亲戚要推荐基金,这种情况一般都是建议他们从定投或者“固收+”入手,定投科普率相对较高,重点聊聊2020年爆红的“固收+”。

准确来讲,“固收+”是一种投资策略

通过防御型资产打底,利用进攻型资产增强收益,以博取长期稳健收益为主要目标,操作层面一般是用较高的仓位持有债券资产,用小部分仓位参与股票打新、定增或通过直接投资股票、可转债等方式增厚收益,本质上是一种多策略资产配置策略,这一策略的着眼点就是对于投资人资金安全的保护。而“固收+”基金指的就是投资策略为“固收+”策略的基金,债券打底股票增厚的配置是当前“固收+”基金的主流策略。

在低利率周期和理财净值化的大背景下,“固收+”基金在2020年取得长足发展。数据显示,2020年全年成立的“固收+”基金超过200只,是2019年的三倍,这一现象足以证明“固收+”策略已经成为当前低风险理财的主流策略。但产品供应增多又会衍生出新的问题,怎样才能选到适合自己的固收+?

关键在于人

科学的策略需要优秀的管理人来操盘才能够将策略的优势最大化发挥。因此,基金经理非常重要,而市场上优秀的“固收+”的基金经理其实并不多,看似简单的策略却需要基金经理的能力圈横跨多市场、具备根据市场情况灵活调仓能力、具有丰富的实盘操作经验,同时还要能够坚守对绝对收益目标的追求,被誉为“绝对收益专家”的长城基金多元资产投资部总经理马强就属此列。

多元投资之王

马强于2012年加入长城基金,现任公司投决委委员、多元资产投资部总经理,在此之前马强曾经在招商银行从事多年的财富管理工作,对于客户的理财需求具有敏锐的洞察力,同时马强早期在宏观策略和基金产品研究等领域的基础让马强拥有了多策略综合思维,业界称为“多元投资之王”,多领域跨界的实力也让马强成为了绝对收益专家。

由马强带领的多元资产投资部是由公司原FOF业务管理部以及抽调公司固定收益团队、权益投资团队的核心投研人员而设立,是一个涵盖了宏观策略、大类资产配置、A股研究、固定收益研究、海外资产研究、量化研究、风险管理等背景的复合型团队。该部门共配备4名投研人员,均来自海内外知名院校,全部具备硕士以上学历,平均从业年限达到8.6年。多年来,这只团队始终坚持“基于绝对收益的相对收益”的理念,致力于为持有人管理好每一分钱,实现长期稳定的回报,坚持不忘初心。

“固收+”口碑力作

由马强亲自管理的长城新优选A是多元资产投资部的“固收+”旗舰产品。这只基金成立于2016年3月22日,多年运作形成了“回撤小、业绩稳、胜率高”的特色,是业内“固收+”口碑之作。

一、连续18个季度正收益

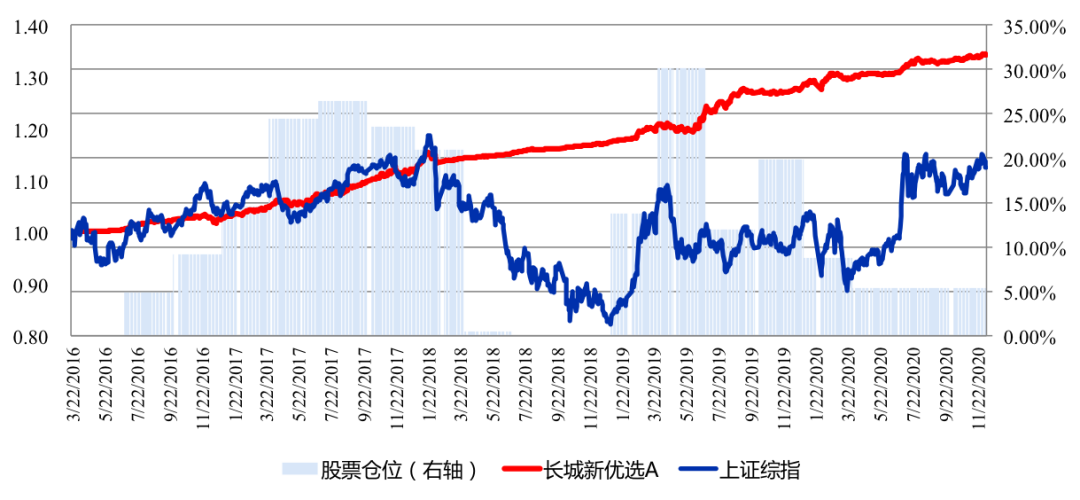

长城新优选A净值走势图

长城新优选A类份额自成立以来,无论市场涨跌都稳稳地上涨,成立以来平均年化收益率7.06%,同期业绩比较基准仅4.25%;最大回撤-1.82%,同期业绩基准为-3.57%、同期同类基金最大回撤-7.92%、同期上证指数为-30.77%。2020年以来已46次创历史新高。(数据来源:基金季报 Wind,截至2020年12月28日)

对于风险厌恶型的持有人来说,长城新优选有一个最大的优势就是自2016年3月成立以来从未跌破过面值,而且实现了连续18个季度取得正收益的好业绩。(数据来源:截止2020年12月28日)。这对于基金小白初体验来说至关重要。

从单年收益来看,尽管经历了债券熊市、股票熊市和宽幅震荡,马强通过多重风险管理模型保证了长城新优选A的稳定性,充分凸显了优秀基金经理的核心价值。如图所示,2017年债灾阶段,长城新优选A获得了9.17%的回报;2018年股灾阶段,沪深300跌幅25.31%,长城新优选A获得了4.82%的正收益;2019年市场震荡,长城新优选A获得了10.83%的回报。

正是基于长期优秀的业绩和回撤控制能力,长城新优选A荣获“三年持续回报保守配置混合型明星基金”奖,成为全行业同类型基金中唯一获此殊荣的产品。由《证券时报》主办的中国基金业明星基金奖评选极为严格,不仅要考察业绩,还要从基金产品是否遵守契约、是否坚持从投资者利益出发等维度多重考察,是公募基金行业最权威的奖项之一。

二、“教科书”级降仓

长城新优选A2020年一季度仓位变化

股债混合型“固收+”产品十分考验管理人对大类资产市场的精准预判和灵活迅速的调仓能力。以2020年波动最为剧烈的一季度为例。当疫情向境外蔓延并发酵时,马强及时降低了组合的股票仓位,并在结构上进行了适当调整。从季报可以看出,2019年四季度长城新优选A的股票仓位是19.82%,到2020年一季度末已经降至8.76%,十大重仓股中的券商、地产全部卖出,增加了新基建相关的信息科技及农业等个股,该基金最终得以避免大幅回撤主要得益于本次调仓,这一“教科书”级操作凸显了马强的市场敏锐度和强大的决断力。

三、风险管理能力强大

业界衡量基金经理风险管理能力有三大指标,最大回撤、波动率和夏普比率。从最大回撤来看,长城新优选A成立以来最大回撤仅-1.82%,而同期业绩基准最大回撤为-3.57%,同类基金为-7.92%,同期上证为-30.77%,优势非常明显。从波动率来看,长城新优选A成立以来年化波动率仅2.57%,远低于同期同类5.46%的波幅,同期上证波动率更是高达16.43%。从夏普比率来看,长城新优选A成立以来夏普比率为2.11,而同期业绩基准夏普比率仅为1.05,基金明显呈现出波动更小、收益较高的特点。(数据来源:基金合同、基金定期报告、Wind,截至2020年12月28日)

秉承绝对收益为先的投资理念,马强逐渐形成了“向下控回撤,向上捕弹性”的投资思路,注重投资组合的流动性和市场判断的准确度。在马强看来,市场瞬息万变,资产配置和投资工具深入研究能让投资行为更具前瞻性,坚持把投资者利益放在第一位,为投资者带来“稳稳的幸福”是马强多年的坚守。

英雄再出征

2020年12月28日,马强携新基金长城优选回报六个月持有期混合基金(A类010797/C类010798)再出征,该基金是长城新优选A的2.0升级版本。在坚守1.0版的“固收+”策略不变的前提下,新基金股票仓位将由1.0版的0-30%升级至0-50%,收益弹性更大,同时2.0版本的新基金还可以投资港股,为马强提供了更大发挥空间。

需要特别提示的是2.0版新基金增设了六个月持有期,主要是基于对持有人的负责。基金投资中一直存在“不可能三角”,即风险、收益和流动性,三者鱼与熊掌不可兼得,对于手中有短时间内不用钱的投资人来讲完全可以利用这一机制享受低风险和好收益,能够选到持续赚钱的好产品,牺牲一点流动性完全值得。列车即将开动,你准备好了嘛?

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。