来源:前海联合基金

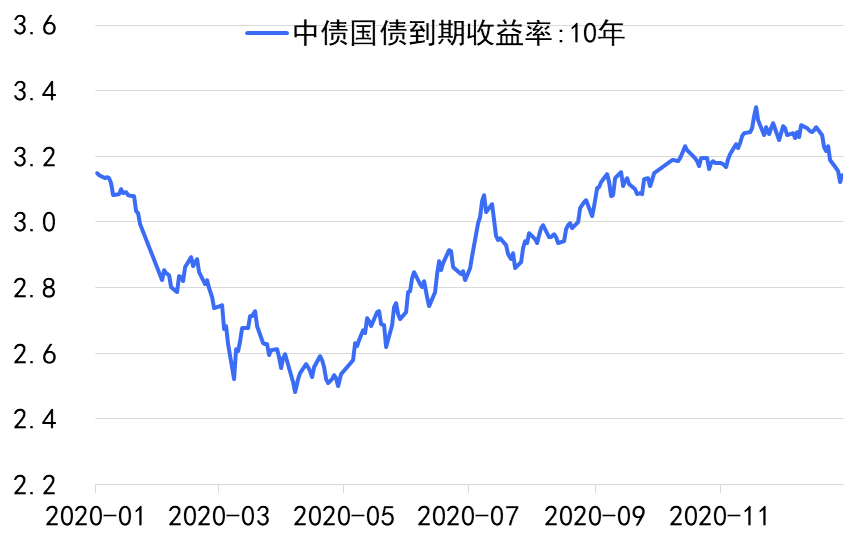

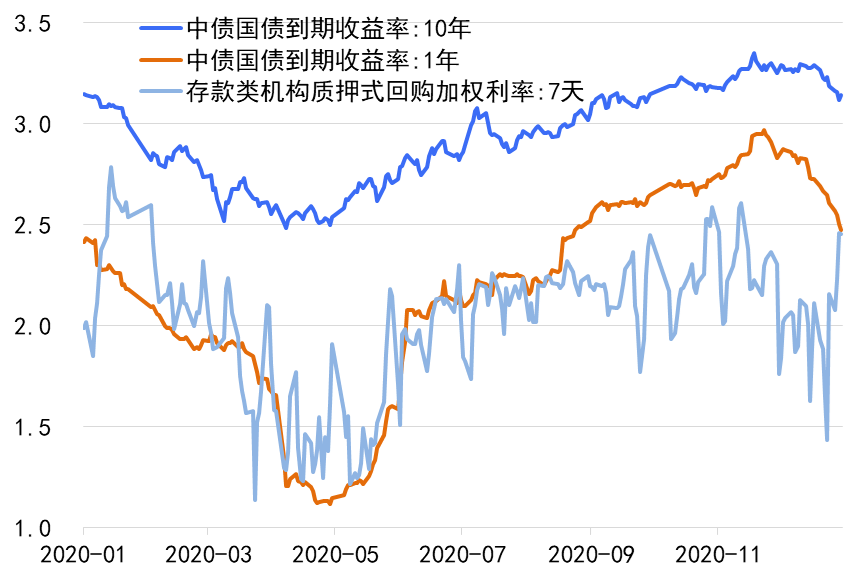

2020年,突如其来的疫情成为了债市主旋律,随着疫情的发展,收益率走势印下了深V的烙印。1-4月,随着新冠疫情在国内外的陆续爆发,货币政策宽松力度明显加大,带动收益率快速下行。5月份以后,随着疫情得到初步控制,经济快速恢复,央行货币政策边际转向,收益率开启上行通道,年底各期限国债收益率均已回到年初水平,年内收益率完成了V型反转。

注1:数据来源于Wind,时间截至2020年12月31日。

春节前

国内疫情逐步发酵

市场对于疫情蔓延的担忧逐步上升,收益率接连下行,但因为并未实施全国性的管控措施,收益率的下行尚算克制。

春节期间

停产停工全面落实,防疫措施力度不断加强

春节期间出台全国性停产停工政策,各类防疫措施对经济造成巨大影响,春节后央行加大逆回购投放,降低利率,债市收益率开始大幅下行。

2月中旬

国内疫情趋稳,稳增长措施频繁出台

市场风险偏好回升,债市收益率小幅反弹。国内疫情对于债市的主导暂时告一段落。

2月下旬至3月上旬

海外疫情蔓延,美联储“危机”式降息

债市进入海外影响主导阶段,对海外疫情拖累外需的担忧,美联储“危机”式降息带动海外债券市场收益率大幅走低,海外风险偏好下降,股市、油价暴跌等的共同影响下,国内债市收益率再度快速下行,10年国债降至2.52%的低点。

3月中旬

美国显现流动性危机,资金回流

恐慌情绪加重,美国显现流动性危机模式,资金回流美国,美元指数由此前的下跌转为大涨,国内债市也受此影响,收益率出现了明显的反弹。

3月下旬

美国流动性危机缓解,国内货币政策支持加大

美国流动性危机缓解,债市焦点再度转回国内,在国内超宽松的流动性支持下,收益率再度开启下行通道,且短端收益率下行幅度明显更大,收益率曲线大幅陡峭化。

注2:数据来源于Wind,时间截至2020年12月31日。

五一假期后

经济恢复节奏较快,货币政策边际收紧

发电耗煤等多项高频数据显示经济恢复节奏较快,外贸、金融数据超预期提升了市场风险偏好。货币政策也展现出由总量转向结构的特征,公开市场投放开始收紧,MLF缩量续作,货币市场利率转而上行,货币政策重点转向直达实体经济的货币政策工具,叠加专项债发行放量,债市供给明显增加,收益率转向上行通道。此外,海外疫情得到有效控制,经济呈现逐步恢复趋势,也对国内收益率上行有一定助推作用。

7月后

股市急涨,货币政策边际收紧持续

股市急涨,引发了从债基、理财赎回资金投入股市的担忧,股债跷跷板效应非常明显,加速了债市收益率的上行,随后在股市回落,中美使馆事件等的影响下,收益率有所回落。但经济回升趋势下,央行货币政策边际收紧持续,债市收益率持续震荡走高。

11月初

信用债违约风波

永煤违约对市场产生预期外冲击,收益率再度出现了快速上行,而后金稳委严厉打击逃废债会议后,市场情绪有所缓解。

11月末

央行超预期投放

央行超预期进行了MLF投放,货币市场明显转松,在中央经济工作会议“不急转弯“的定调后,货币政策更趋宽松,12月债市收益率明显回落,特别是和货币政策关联度更高的短端收益率下行更多,收益率曲线再度陡峭化。

回顾整个2020年,疫情-经济基本面预期-货币政策-债券市场利率的传导链条非常清晰,不论是上半年收益率的快速下行,还是下半年的大幅反弹,也都未脱离这一基本逻辑,突如其来的新冠疫情主导了2020年债市。展望2021年,随着疫苗的大幅推广使用,预计疫情的影响将逐渐淡化,债市也将更多回归经济基本面。

风险提示:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险提示。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人不对基金投资收益做出任何承诺或保证。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。