来源:EncounterAlpha

(一)拆解沪深300:周期与非周期

我们目前投资的主动型基金,尤其是规模大、由明星基金经理管理的基金,基金大部分资产都投向了沪深300指数成分股。只不过,这些主动型基金很少配置金融地产、能源化工等行业,多配置主要消费、可选消费、医药卫生、信息技术等行业。

公募基金重仓沪深300指数内的部分成分股

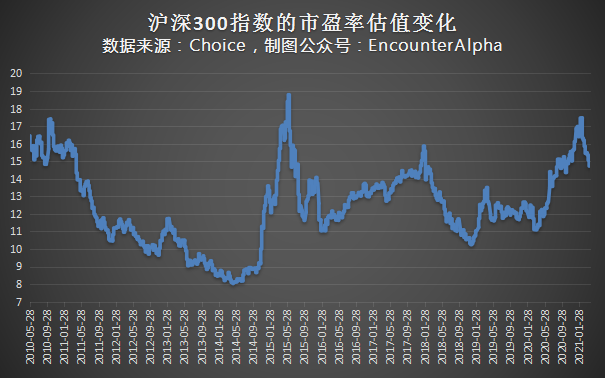

在这种情况下,沪深300指数的市盈率估值有多大的参考意义呢?论证当前的A股市场结构分化,高质量资产估值不便宜有很多的方法。即便是用沪深300指数的市盈率估值,也可以论证今年1月底的A股市场不便宜。

但是,在用沪深300指数市盈率进行估值时,有这样的一个问题,那就是沪深300指数的估值弹性较小。从12倍市盈率到16倍市盈率,这期间的估值数据间隔有些密集。面对主动型基金在沪深300指数内的选股分化,面对沪深300指数本身估值弹性偏弱,有没有更好的方法再来审视沪深300指数甚至是主动型基金的估值情况呢?

沪深300的市盈率估值弹性不是很足,存在研判模糊地带

我在中证指数公司网站进行浏览时,看到了有两个指数能对沪深300进行比较完美的切割——沪深300周期/非周期指数。

(二)认识沪深300周期与非周期指数

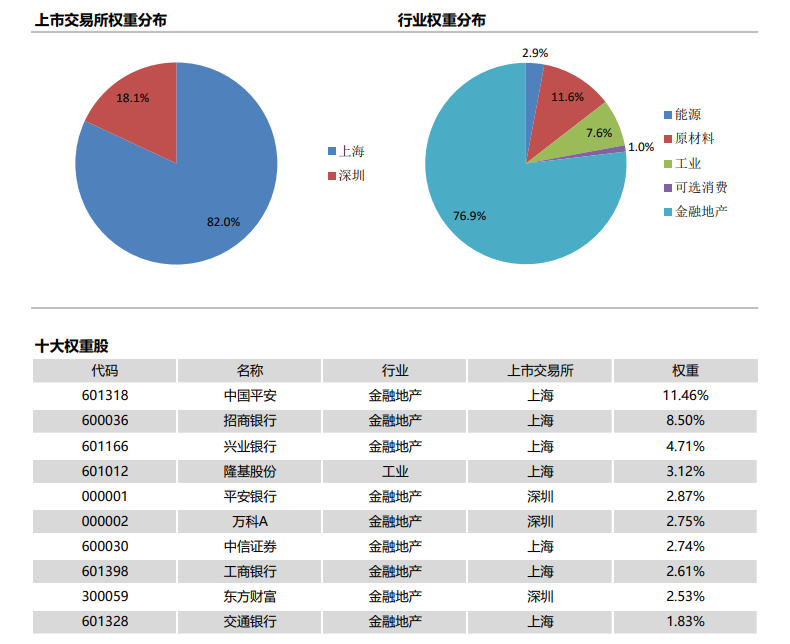

沪深300周期指数包含了115个成分股,金融地产行业占比76%,其他周期性较强的工业、原材料、能源以及一丢丢可选消费行业占据了剩下的24%权重。

沪深300周期指数的定义

看沪深300周期指数的前十大权重股,我们就能感受到上述行业权重分布的特征。前十大权重股,1个保险、5个银行、两个券商、一个地产、一个工业(光伏/电源设备)。

沪深300非周期指数的行业分布与权重股

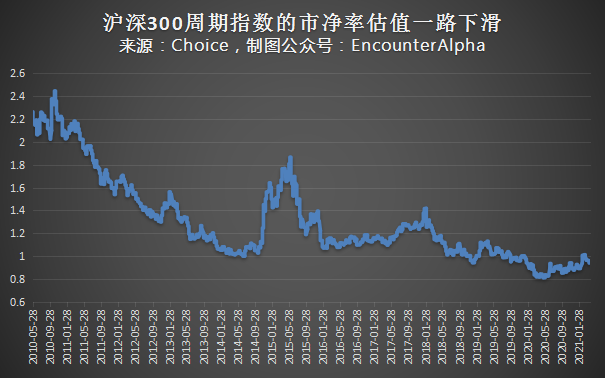

从市盈率、市净率估值看,沪深300周期指数的估值弹性非常弱。2019年1月初,沪深300周期指数市盈率估值8.45倍,市净率估值0.94倍;2021年2月19日,沪深300周期指数的市盈率估值也仅有10.19倍,市净率估值甚至反降低至0.91倍……

金融地产等行业的滞涨是我们能感受到的,这部分行业因为估值弹性弱化,在一定程度上让沪深300指数的市盈率估值不再夸张。可是,当我们再来看看沪深300非周期指数的估值变化,我们就不难理解核心资产类的公司为什么在过去两年有如此之大的涨幅了。沪深300非周期指数具有更大的指数弹性,未来引入沪深300非周期指数的估值,或许对我们的投资能多提供一重参考。

沪深300非周期指数包含了185个成分股,该指数在行业分布与我们熟知的部分主动型基金有相近之处。主要消费、可选消费、医药卫生、信息技术四个行业的权重加总占沪深300非周期指数的75.4%。从前十大权重股来看,两个高端白酒,两个白电龙头,再加上恒瑞、中免、海康、伊利、三一,这前十大权重股符合我们对抱团资产的印象。

沪深300非周期指数的行业分布与权重股

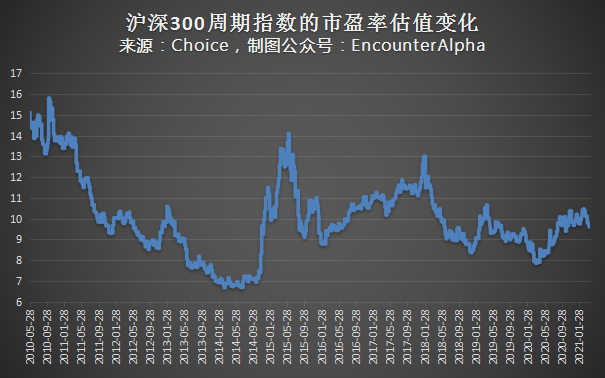

与沪深300周期指数的估值弹性变弱相比较,沪深300非周期指数的估值弹性很大,能让我们对相关资产的热度感知更明显。

2019年1月初,沪深300非周期指数的市盈率估值为16.45倍,2021年2月10日的市盈率估值为38.33倍,这一数值甚至略高于2015年6月12日的37.85倍。从2019年1月至今,沪深300非周期指数的市盈率变化毫无疑问是牛市形态的,图中三段干拔估值的行情让人印象深刻。三次干拔估值后,市场都有调整然后继续保持健康运行,不知本轮会如何演绎。

(三)再谈重视时空纵深

在经历了市场回调以及2020年年报、2021年一季报的披露之后,当前沪深300非周期指数的市盈率估值回落到了2020年10月份前后。肉眼可见,这一估值仍高于历史均值,但是从市场情绪的快速变化以及沪深两市的成交额急剧缩量来看,持续下行,完全步入熊市应该是概率不大的事情。

市场下跌后人气低迷,沪深300成交额萎缩

与2011至2014年相比较,沪深300非周期指数是明显估值中枢抬升的,沪深300周期指数则是估值中枢明显下行的。估值中枢抬升与下行的背离也造成了沪深300指数内部的成分股高度分化,如果我们投资的基金在公司与行业布局上,更加近似沪深300非周期指数,我们理应独立关注该指数的估值情况。

遗憾的是,我去理杏仁网站看了一下,该网站并不提供300周期与300非周期这样的细分指数估值数据,本文制图的数据是从东方财富Choice数据库中拉出来的。

在沪深300非周期指数整体估值缺乏吸引力的情况下,未来的A股市场或继续震荡,只不过这次震荡行情里什么资产上涨,我们暂时未知。公募基金的2021年一季报披露已经正式开始了,中庚基金、东吴、东方、中银等基金披露了部分基金的一季报。虽然样本很少,但能看得出来,部分坚守核心资产的基金经理似乎没有大面积动摇。上述基金公司的基金经理缺少典型性,我们可以多关注头部基金经理的投资动向。

估值简单也不简单,历史在重复中也有个性。锚定于2018年1月的沪深300非周期指数估值,2020年6月底可能就非常看空A股市场了,但是基金在2020年下半年其实还有非常出色的表现。这种出色的表现带来了安全垫的积累,即便未来沪深300非周期指数的市盈率估值再回26倍,但相关基金的净值却不一定是回到2020年6月底的水平。

重视时空的纵深,想办法多让时间的流逝沉淀下来一些价值。主动投资可以做到,打新基金可以做到,指数增强可以做到,把握沪深300周期与非周期,大盘成长与中小盘板块的结构性矛盾,也可以做到。投资风险管理的方法有很多种,从重视时空纵深的角度看,不要随意抛弃股票资产配置,至少像固收+基金那样,保持基本盘的股票类资产配置,毕竟时代的列车仍在向前飞速发展,结构性的投资机会应该是不少的。

市场震荡,愿投资之心不震荡不摇摆。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。