来源:东方基金

近年来A股经历了2018年大回调、2019年大震荡、2020年结构性行情、2021年过山车走势等不同的市场行情,在这波诡云谲的走势中投资者纷纷感叹投资不易。

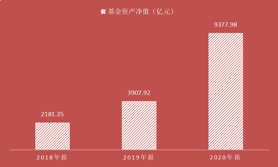

与此同时,有一类策略基金却频频登上“C位”——“固收+”。据Wind数据显示,自2018年年报至2020年年报,全市场开放型基金中的“固收+”基金代表——二级债基、偏债混合型基金,基金资产净值总值从2181.35亿元升至9377.98亿元。数据表明,2018年以来“固收+”策略基金规模扩张迅速,圈粉实力强劲。

二级债基、偏债混合型基金的规模增长

(数据来源:Wind、基金2018年报、2019年报、基金2020年报,选择全市场基金中的“偏债混合型基金”、“混合债券型二级基金”进行统计,各份额分开计算。)

01

“固收+”基金为什么成投资优选?

原因1——权益市场波动较大

2021年以来A股市场的上蹿下跳,让一众基民的心情也跟着坐了一轮过山车。事实上,风险与收益就像一对“好兄弟”,长期来看,A股市场的整体回报优秀,但波动率、最大回撤也不小。普通投资者在持有波动较大的投资品时,容易情绪起伏造成操作失误,因此需要在投资组合中增加一些“防守”配置。

过去15年沪深300指数年度涨跌幅

(数据来源:Wind,统计区间2006年1月1日-2020年12月31日)

原因2——“净值管理”打破刚兑时代

随着资管新规开始实施,银行理财开始了净值化转型,打破刚兑,保本理财产品时代已经过去。目前,银行会根据理财产品资金实际投资的情况,定期公布产品的净值,理财产品的投资者自负盈亏、风险自担。

原因3——传统中低风险理财收益率走低

近年来市场利率维持在低位,传统的中低风险理财产品——货币基金、纯债基金、银行理财,收益率随之不断走低,已经不能满足中低风险投资者对收益的需求。

综上,在稳健资产配置需求大量存在的前提下,现在“刚兑”被打破,又恰逢低利率时代固收类产品收益下行,“配置”成为不得不面对的课题,而“固收+”的核心就是大类资产配置。

目前,投资者对风险适中、波动比较小、又能在一定程度上满足收益目标的产品需求非常迫切。在风险收益谱系中,“固收+”是比较接近投资者这一类需求的产品,因此备受市场欢迎。统计数据显示,以偏债混合型基金指数为代表的“固收+”基金指数,近10年的累计涨幅高于中长期纯债指数和货币基金指数,而最大回撤则要小于普通股票型基金指数、偏股混合型基金指数。

(数据来源:Wind;统计区间:2011年3月25日至2021年3月25日;普通股票型基金指数代码885000.WI ,成份个数540;偏股混合型基金指数代码885001.WI,成份个数1653;偏债混合型基金指数代码885003.WI,成份个数686;中长期纯债型基金指数代码885008.WI,成份个数2262;货币市场基金指数代码885009.WI,成份个数691)

02

稳中求进的“固收+”新品:

东方欣悦一年持有期混合基金

“固收+”策略以债券投资为主,可以根据市场情况灵活调整权益资产配置,攻守兼备,对投资者的吸引力不言而喻。在市场波动性加大的背景下,东方基金正式发行东方欣悦一年持有期混合型证券投资基金,为投资者打造一款稳中求进的理财工具。

为了达到“稳中求进”的目标,这款“固收+”新品的投资策略有哪些特点?

亮点1——控制回撤

投资是一场马拉松,跑的久比跑得快更重要,复利会奖励耐久力好的基金。与此同时,基民多数时间赚不到基金上涨的全部收益,因上涨途中常见的大幅回撤会吓退基民,导致最终持基体验很差。基于此,从投资目标来看,该基金严控回撤降低波动,致力于优化投资者的持基体验。

亮点2——做好大类资产配置

“固收+”产品的核心就是大类资产配置,该基金的组合比例为,债券、现金等占比不低于70%,股票资产占比不超过30%。

一方面,债券投资为主,力争贡献基础收益。合理配置利率债、高等级信用债等,通过灵活调整组合的杠杆、久期,努力为组合获取稳定的底仓收益。另一方面,多种策略加持,力争提升增厚收益的机会。在多个可选策略中(打新、股票、可转债、股指期货、国债期货等),捕捉确定性较强的投资机会,努力博取更佳收益。

亮点3——注重买入价格的性价比

一旦初始买入价格过高,后续将降低绝对收益额,因此该基金将努力在合适的价格买入相关标的,注重买入的安全边际和性价比。

不过,该基金的投资团队强调,注重买入价格不等于无脑买入低估值,虽然从历史来看部分年份低估值组合当年会领跑收益,但多数年份估值和当年涨跌幅关系不大。正确的买入价格应该是考虑公司的长期盈利能力,而非刻舟求剑似的追求低于某个估值后买入。

亮点4—— 一年持有期设计

与一般开放式“固收+”基金不同的是,东方欣悦一年持有期混合基金在产品上设计了“一年持有期”,可有效规范投资者误操作而进入“追涨杀跌”的怪圈,引导长期投资,努力将基金“净值曲线”真正转化为投资者的“收益曲线”,达到管住基民的手,从根本上解决基金投资固有的“基金赚钱,基民不赚钱”的“顽疾”。

“严控回撤+大类资产配置+注重安全边际+一年持有期设计”,东方欣悦一年持有期混合基金通过一系列投资策略,致力于为投资者挖掘长期、稳定的投资回报。此外值得一提的是,东方欣悦一年持有期混合基金拟任基金经理杨贵宾,于2005年开始从事投研相关工作,在固收+投资领域经验丰富、业绩出色。未来市场走势仍然难以预测,不妨让专业人士帮助我们做好资产配置,应对市场风云变幻。

向上滑动阅览

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,基金管理人/基金销售机构【东方基金管理股份有限公司】做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。四、特殊类型产品风险揭示:本基金基金合同约定了基金份额最短持有期限一年,在最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【东方基金管理股份有限公司】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。六、【东方欣悦一年持有期混合型证券投资基金】(以下简称“本基金”)由【东方基金管理股份有限公司】(以下简称“基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://fund.csrc.gov.cn】和基金管理人网站【http://www.orient-fund.com】进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。