来源:《中国金融》

过去一个时期,全球主要经济体的宏观图景,莫过于所谓的“三低两高”,即低增长、低通胀、低利率和高杠杆、高资产价格。然而,近一时期以美债收益率快速上升为标志,这一平衡正在被打破,其脆弱性正在显现。近日,中国财富管理50人论坛(CWM50)学术委员、人民银行参事室主任纪敏在《中国金融》发表《脆弱的平衡》一文,对上述情况进行了分析并给出了自己的看法与建议。

核心观点

➢不断下降的增长和通胀水平和不断上升的杠杆和资产价格,都会倒逼利率水平以更快速度下降,导致“三低两高”的宏观组合不断加深,使货币政策在宽松道路上越走越远。

➢名义利率降幅明显高于通胀降幅,实际融资成本显著下降,对刺激需求和增长发挥了作用;通胀降幅高于增长降幅,这意味着在同样的增长水平下,实际收入增长快于名义收入增长,对刺激消费也能起到一定作用。

➢从利率与杠杆及资产价格对应关系看,低利率对缓释高杠杆风险以及推升资产价格也发挥了关键作用。

➢如果低利率被打破,则意味着整个宏观图景的反转和资产价格的重估。

➢通胀预期带来的名义利率上升,得不到相应程度通胀上升的抵补,随着国债等无风险利率上升向其他利率传导,其效果等同于“提前加息”。

➢近一时期美债收益率快速上涨的一个重要启示,就是长期低利率环境可能放大利率调整时的资产定价波动。

➢政策利率长期显著低于由经济体内生投资回报率决定的自然利率水平,固然可以延长债务增长快于经济增长而不发生债务违约的时间,并使资产价格以快于经济增长(企业投资回报)的速度不断上涨,但长此以往的风险累积也不容忽视:一是长期低利率对管理通胀预期是“双刃剑”,既可能稳定通胀预期,也会增大通胀预期迅速释放的风险;二是长期低利率使得债券市场供求失衡累积了风险,放大了债券价格波动;三是长期低利率放大风险资产价格波动。

以下为文章全文。

过去一个时期,全球主要经济体的宏观图景,莫过于所谓的“三低两高”,即低增长、低通胀、低利率和高杠杆、高资产价格。基于存在即“合理”的普适性,这一组合自有其内在逻辑。然而,近一时期以美债收益率快速上升为标志,这一平衡正在被打破,其脆弱性正在显现。

低利率是支撑“三低两高”组合均衡的基础

“三低两高”组合是互相作用、互为条件的内在均衡。其中,低利率是支撑整个组合循环的基础。正是持续下降甚至为负的利率水平,不断抵补了低增长、低通胀带来的名义收入增速下降,使得经济主体得以通过不断扩大负债以及从资产价格上涨中获益。反过来,无论是不断下降的增长和通胀水平,还是不断上升的杠杆和资产价格,都会倒逼利率水平以更快速度下降,导致“三低两高”的宏观组合不断加深,使货币政策在宽松道路上越走越远。

从实际数据看,过去一个时期,尽管增长和通胀趋势性下行,但利率趋势性下行幅度其实更大。以美国为例,美联储上轮加息至2.25%~2.5%(2018年12月),显著低于再上一轮加息高点5.25%(2006年6月)。2008年国际金融危机以来的多数时间,联邦基金利率处于1%~2%以及接近零的水平。1999~2008年,联邦基金利率平均水平为3.47%,2010~2019年为0.73%,后者仅为前者的21%。相较而言,增长和通胀水平尽管也在趋势性下行,但幅度均明显低于利率降幅。从增长情况看,国际金融危机前10年(1999~2008年)美国GDP年均实际增长率为2.65%,危机后10年(2010~2019年)平均增长率为2.3%,后者是前者的87%;从通胀情况看,危机前10年CPI年均涨幅为2.83%,危机后10年平均水平为1.76%,后者是前者的62%(见图1)。

一方面,名义利率降幅明显高于通胀降幅,实际融资成本显著下降,对刺激需求和增长发挥了作用,疫情前美国失业率也一度低至3.5%;另一方面,通胀降幅高于增长降幅,这意味着在同样的增长水平下,实际收入增长快于名义收入增长,对刺激消费也能起到一定作用。同时,从利率与杠杆及资产价格对应关系看,低利率对缓释高杠杆风险以及推升资产价格也发挥了关键作用。美国政府部门杠杆率由2008年的66.3%上升至2019年的99.3%,上升幅度达33个百分点,但同期联邦财政利息净额支出占GDP比例,仅由1.71%上升至1.77%,上升幅度十分有限。同样,美股迭创新高的背后,低利率也功不可没。2009年1月至2015年11月,美国联邦基金目标利率处于0~0.25%的水平,标普500席勒市盈率由15.2倍上升至26.2倍,升幅达72.9%。此后美股市盈率也与联邦基金利率走势高度相关,新冠肺炎疫情在全球暴发后,美国重回零利率,在此支撑下美股市盈率2021年2月达34.7倍,股价上涨速度明显快于企业盈利增速,甚至包括一些头部公司在内的上市公司举债回购股票,这些都表明正是低利率而非企业盈利对股票上涨起到了关键推动作用。

近期美债利率快速上升暴露出这一均衡的脆弱性

如前所述,“三低两高”组合的核心是低利率。低利率改变了整个宏观指标的定价,可以容忍低增长与高杠杆并存而不发生违约,可以容忍资产价格上涨快于企业盈利增速。同样,如果低利率被打破,则意味着整个宏观图景的反转和资产价格的重估。

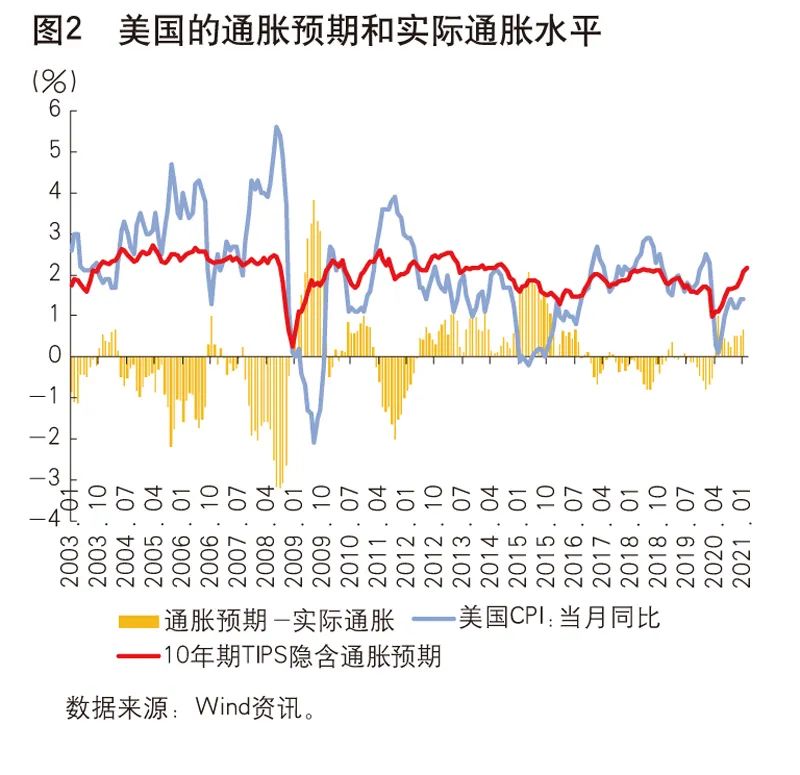

从实际数据看,10年期美债收益率从2020年7月约0.5%的低点,反弹至2021年2月近1.6%的高点,数月内反弹幅度高达3倍,尤其是2月以来,在疫情出现缓和、拜登政府推出新一轮财政刺激计划以及国际大宗商品价格上涨等多重因素作用下,尽管美联储不断强调维持政策宽松,但债券收益率仍加快上升。一方面,通胀预期上升会推升名义利率及融资成本;另一方面,如果通胀水平能够随通胀预期有相应程度的上升,实际融资成本则可保持不变。从目前看,美国CPI涨幅为1.4%,而市场交易的通胀指数国债(TIPS)收益率反映出的通胀预期水平则达到2.2%,后者高出前者达0.8个百分点,这一幅度明显大于国际金融危机爆发以来(2008年10月~2021年1月)0.34个百分点的平均水平(见图2),表明融资条件正在收紧。

通常而言,通胀预期和实际通胀均取决于产出缺口和货币条件的变化,不会持续显著背离,但相较而言,通胀预期对货币条件的变化更为敏感,而实际通胀水平则更多由产出缺口等实体经济因素决定,二者不尽相同。2020年新冠肺炎疫情在全球暴发以来,主要经济体财政债务急剧扩张且较多直接用于增加居民收入,中央银行大量购债压低利率支撑财政扩张。在前所未有的财政扩张和货币宽松下,一方面,更多取决于货币条件的通胀预期以及国债利率迅速抬升;另一方面,实际通胀水平仍受制于疫情冲击对经济增长的影响,抬升程度慢于通胀预期。二者落差反映在融资成本上,就是通胀预期带来的名义利率上升,得不到相应程度通胀上升的抵补,随着国债等无风险利率上升向其他利率传导,其效果等同于“提前加息”。在这一背景下,无论是支撑进一步扩大的财政刺激计划,还是应对“提前加息”破坏复苏的风险,货币政策都要继续加大宽松力度,但流动性的进一步宽松又会反过来加剧通胀预期,降低债券投资的吸引力,从而抵消货币宽松对利率的压制效果。同时,伴随经济复苏而上升的实际通胀也会与通胀预期相互强化,利率上升速度仍可能快于经济复苏和实际通胀,货币政策维持低利率的努力正面临来自市场越来越强的阻力。前述以低利率为核心、过去一个较长时期呈现的“三低两高”平衡,在货币政策宽松和市场通胀预期上升的反复较量中,沿着“利率回升快于通胀回升、通胀回升快于经济复苏”的路径就可能被打破。在这一过程中,不仅经济复苏可能囿于融资成本上升而受阻,而且债务违约和资产价格下跌风险也会因利率过快上升而增大,过去一个时期看似“美好”的组合,其脆弱性正在显现。

长期低利率环境容易放大资产价格波动

近一时期美债收益率快速上涨的一个重要启示,就是长期低利率环境可能放大利率调整时的资产定价波动。如前所述,过去一个较长时期“三低两高”组合的核心维系力量,是利率水平长期显著低于经济增长率和通货膨胀率。借用学术语言,就是货币政策利率长期低于供给与需求、储蓄与投资均衡状态的自然利率水平。尽管如同潜在产出难以估算一样,由其决定的自然利率水平估算结果也不尽相同,技术进步、人口老化等诸多结构性因素的影响更是难以评估,但过去一个较长时期利率水平降幅明显低于增长和通胀降幅,且债务以及资产价格上涨明显高于经济增长,则是不争的事实。政策利率长期显著低于由经济体内生投资回报率决定的自然利率水平,固然可以延长债务增长快于经济增长而不发生债务违约的时间,并使资产价格以快于经济增长(企业投资回报)的速度不断上涨,但长此以往的风险累积也不容忽视。

一是长期低利率对管理通胀预期是“双刃剑”,既可能稳定通胀预期,也会增大通胀预期迅速释放的风险。过去一个较长时期,货币宽松的通胀效应趋于弱化,通胀预期在低利率和低通胀的相互作用下也不断趋于弱化,并反过来弱化了低利率对真实通胀水平的刺激效果。但这一状态并不意味着通胀预期的消失,一旦有了适宜的气候土壤,如本次疫情冲击、天量政策刺激下的需求复苏快于供给,长期累积的通胀预期就可能迅速释放。应该说,当前美国经济复苏尚在半途、实际通胀也未明显抬升,货币当局更是一再释放宽松信号,但市场无风险利率水平仍迅速抬升,不能不说与投资者在长期低利率环境下累积的通胀预期有关。尤其是本轮刺激政策不仅在短短数月内以空前力度推出且持续加码,而且直接以赤字大规模增加居民收入,居民储蓄短期内迅速增长,自然会加剧疫后报复性消费引发的通胀担忧,货币政策也会由此陷入支持经济复苏和管理通胀预期的两难困境。

二是长期低利率使得债券市场供求失衡累积了风险,放大了债券价格波动。低利率固然可以缓释高杠杆的违约风险,但也会降低投资者债券收益率,并刺激债务供给增加,从而不断累积债券市场供求失衡风险。一旦出现通胀预期上升、货币贬值加剧,甚至经济复苏带来的正常利率上升,都可能触发市场恐慌,引发债券抛售及利率上升。这一过程中尽管货币当局可通过更大规模的量化宽松(QE)平抑市场恐慌,但长期的定价低估,必然在数量上累积债市供大于求的压力,而货币当局释放流动性在短期内平抑市场价格的同时,其实也在酝酿新一轮更大规模的供求失衡。

三是长期低利率放大风险资产价格波动。尽管无风险利率是决定风险资产定价的基础,持续低利率可刺激风险资产价格上升,但本质上风险资产定价取决于企业盈利水平。如果无风险利率长期低于实体经济潜在增长率决定的自然利率水平,等于长期用人为低估的资本成本弥补企业盈利与股价的差距。如果这一弥补远远超出了经济周期不同阶段造成的资本成本与盈利水平的正常差异,而且是长期如此,就超出了逆周期调节的“度”,风险资产定价泡沫将不断累积,并可能在无风险利率上升时放大风险资产价格的调整压力。

以上三方面归结到一点,还是那句老话,从长期来看,通货膨胀都是一种货币现象。如果再考虑到资产价格上涨、汇率贬值等广义价格变化,以及政策利率长期低于自然利率(供求均衡利率)隐含的通胀低估,真实通胀水平实际更高。从货币政策角度看,其作用边界就是尽可能使实际增长达到潜在增长水平,任何超越潜在增长率的货币宽松以及利率低估,终究会以各类显性或隐性的价格上涨或利率上升以及汇率贬值等形式表现出来。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。