来源:熊园观察

国盛证券首席宏观分析师,熊园 博士

国盛证券宏观分析师,何宁

事件:1月新增人民币贷款3.58万亿,预期3.53万亿,前值1.25万亿;新增社融5.17万亿,预期4.47万亿,前值1.7万亿;M2同比9.4%,预期10.1%,前值10.1%。

核心观点:不论是总量还是结构,1月金融数据总体较好,指向需求仍旺,Q1经济有望“开门红”。

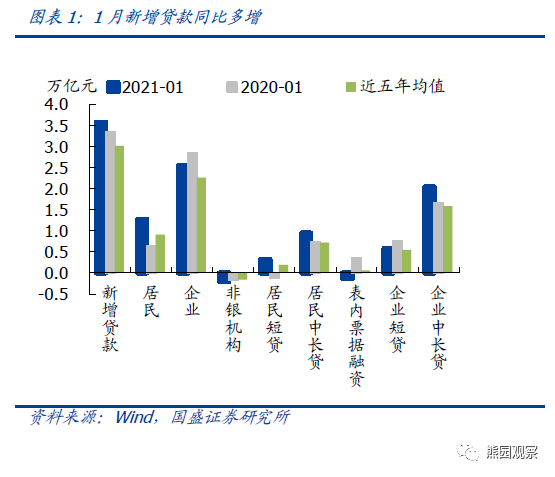

1.新增信贷创历史新高,金融机构信贷余额同比增长12.7%,较前值小幅回落0.1个百分点。预计今年信贷增速较去年回落。1月居民贷款同比多增,与消费升温和开年一线城市楼市火爆有关。预计在央行要求控消费金融和地产调控升级背景下,后续居民杠杆率快速上升的势头将得到一定遏制。1月企业贷款同比少增,其中表内票据、企业短贷同比少增,可能与利率、额度等因素有关;企业中长贷同比多增,反映企业中长期融资需求仍旺。

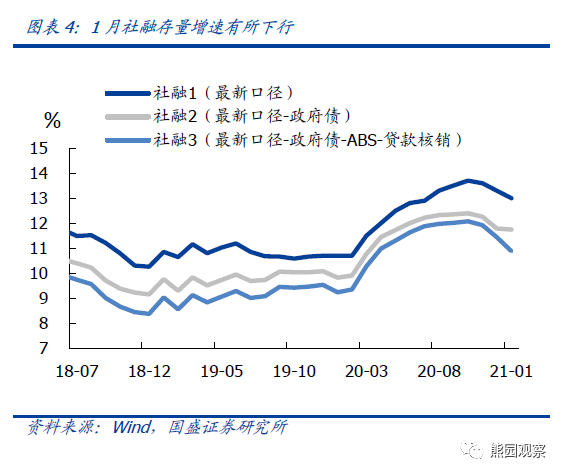

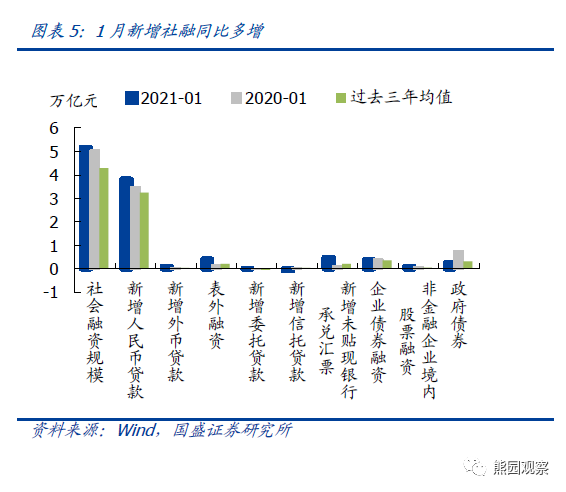

2.社融增速在预期内回落,但新增量大幅超预期,支撑项在于表内贷款和表外票据;拖累项在于政府债券。在稳杠杆要求下,预计今年社融增速将较去年回落2个百分点左右。1月表外票据大增部分源于企业融资需求旺盛,但若将表外与表内票据合计起来,1月票据融资同比少增,因此表外票据高增可能也与利率走高影响企业贴现意愿有关。政府债券同比少增,与地方债未提前下达有关,继续提示关注2021提前批节奏,可能对Q1社融形成扰动。企业债券发行有所修复,信用事件影响边际减弱。

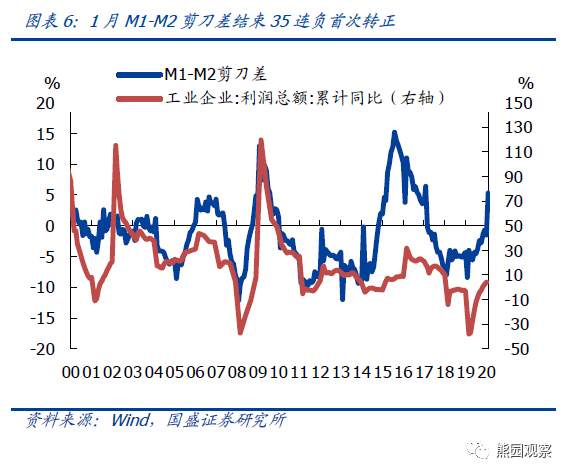

3.M1跳升至近三年最高、M2时隔10个月再回10%下方,M1-M2剪刀差结束35连负之后首次转正。M1同比大幅走高既有基数、季节性因素,也有趋势性因素。M2同比回落与贷款增速回落和财政存款挤压有关,预计今年M2同比较去年回落1-2个百分点,部分月份可能降至9%以下。存款端显示居民存款同比少增,企业和财政存款同比多增。

4.展望:货币政策稳字当头、不急转弯,今年信用趋于收缩,社融增速总体前高后低。1月信贷、社融、M2同比回落进一步印证信用拐点到来,但速度较为缓和。从绝对量来看,1月新增贷款、社融均为天量,反映消费升温,地产维持景气,企业补库和资本开支意愿上升带动中长期融资需求旺盛。维持我们此前判断,后续我国货币政策将继续保持灵活精准、合理适度,稳字当头,不急转弯,“防风险、稳杠杆、收信用”仍是必选项、但过程会较缓和,我们也提示关注信贷规模、居民杠杆、信用风险等关键变量的影响。

风险提示:政策执行力度不及预期,经济回暖不及预期,模型测算有偏差。

正文如下:

1.新增信贷创历史新高:居民贷款较强反映消费升温和地产火爆;企业贷款结构分化,稳杠杆要求下整体额度可能较为克制,但企业中长期融资需求仍旺。1月新增信贷3.58万亿,同比多增2400亿元,创历史新高。其中居民贷款新增1.27万亿,同比多增6359亿元;企业贷款新增2.55万亿,同比少增3100亿元;非银机构贷款减少1992亿元,同比多减425亿元。金融机构信贷余额同比增长12.7%,较前值小幅回落0.1个百分点。预计今年信贷增速较去年回落。

1)居民端:居民贷款同比多增,与消费升温和开年一线城市楼市火爆有关。一方面,1月居民短贷新增3278亿元,同比多增4427亿元,同比多增既与基数较低有关(2020年1月居民短贷减少1149亿元),也与消费修复有关,特别是汽车消费。1月狭义乘用车销售同比较12月回升19.1个百分点至25.7%(基数较低也有扰动,去年同期为-20.5%)。此外,不排除部分短贷违规进入房地产。北京银保监局1月30日表示,近期出现部分购房者挪用消费贷、经营贷违规支付购房款,后续将严查个人贷款资金违规流入房地产市场。另一方面,居民中长贷新增9448亿元,同比多增1957亿元,可能与开年上海、深圳、杭州等热点城市楼市升温有关。数据显示,1月30大中城市中的一线、二线、三线商品房销售面积同比增速分别为133%、46%、58%(去年同期分别为-13%、-19%、-23%)。往后看,2020Q4央行货币政策报告特别指出“2020年以来,部分银行信用卡、消费贷不良率已显现上升苗头,要高度警惕居民杠杆率过快上升的透支效应和潜在风险,不宜依赖消费金融扩大消费”。此外,随着开年楼市升温,各地房地产调控也陆续升级。我们预计后续居民杠杆率快速上升的势头将得到一定遏制。

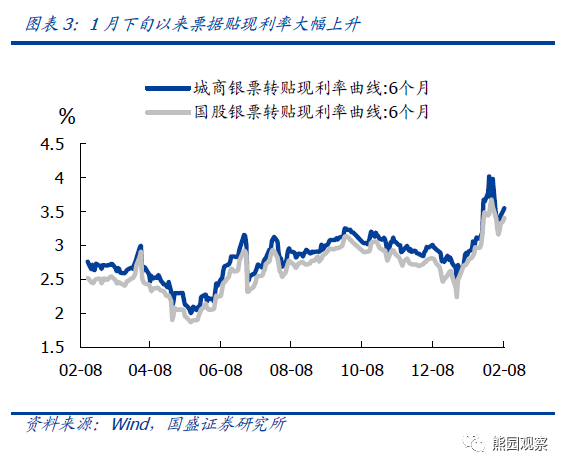

2)企业端:企业贷款同比少增,其中表内票据、企业短贷同比少增,可能与利率、额度等因素有关;企业中长贷同比多增,反映企业中长期融资需求仍旺。第一,1月下旬以来流动性意外收紧,票据利率大幅上行,可能降低企业贴现意愿,1月表内票据融资减少1405亿元,同比少增5001亿元。第二,企业中长贷新增2.04万亿,同比多增3800亿元,反映在银行信贷“开门红”、地产维持景气、企业补库和资本开支意愿上升情况下,中长期融资需求仍较旺盛。第三,稳杠杆要求下,银行整体信贷规模可能难以大幅扩张,并挤出部分短贷额度,1月新增企业短贷5755亿元,同比少增1944亿元。

2.社融增速在预期内回落,但新增量大幅超预期,支撑项在于表内贷款和表外票据;拖累项在于政府债券。1月新增社融5.17万亿,同比多增1165亿元,创历史次新高。社融存量同比增速回落0.3个百分点至13%,剔除政府债券口径的同比增速回落0.04个百分点至11.75%。总体看,1月新增社融显著超预期,社融增速温和回落,主贡献在于表内贷款和表外票据,主拖累在于政府债券。在稳杠杆要求下,预计今年社融增速将较去年回落2个百分点左右。

1)贷款仍是主支撑。社融口径新增人民币贷款3.82万亿,同比多增3276亿元。与金融机构新增人民币贷款口径相比多2400亿元,应是非银机构减少的部分。总体看,1月人民币贷款符合季节规律并略超市场预期,对实体的支持作用也增强。

2)表外票据是1月社融的另一大支撑。1月非标融资中信托贷款延续同比少增,应与去年11月底以来信托融资类业务收紧有关,不过收缩幅度边际下降。委托贷款同比小幅多增。超预期的分项在于新增未贴现银行承兑汇票增加4902亿元,同比多增3499亿元,也较过去三年同期均值多增2693亿元。企业融资需求旺盛可能是表外票据大增的原因之一,但不能解释全部。若将表外票据与表内票据合计起来,今年1月票据融资新增3497亿元,少于去年同期的4999亿元。因此,我们认为表外票据的多增可能也与1月下旬利率大幅上行,企业贴现意愿下降有关。

3)政府债券同比少增,与地方债未提前下达有关,继续提示关注2021提前批节奏,可能对Q1社融形成扰动。1月新增政府债券2437亿元,同比少增5176亿元,是1月社融的主要拖累。我们认为地方政府债券尚未确定提前批额度,可能与今年财政较去年收紧;优质项目不足,专项债资金仍有闲置;控制地方债务风险等因素有关。

4)企业债券发行有所修复,信用事件影响边际减弱。1月企业债券新增3751亿元,虽同比仍少增216亿元,但环比已经多增3315亿元,显示信用违约事件对一级市场债券发行的扰动减弱。近期部分地产公司的债务违约问题引起市场关注,鉴于央行提出“健全完善债券违约风险防范和处置机制”,预计后续类似事件对市场的影响可能钝化。

3.M1跳升至近三年最高、M2时隔10个月再回10%下方,M1-M2剪刀差结束35连负之后首次转正。1月M1同比大幅回升6.1个百分点至14.7%;M2同比回落0.7个百分点至9.4%。

1)M1同比大幅走高既有基数、季节性因素,也有趋势性因素。首先,去年同期M1同比为0%,基数较低;其次,一般春节前月份,企业活期存款或取现需求增加,以备发放奖金等。例如2020年1月春节,12月M1同比较前值走高0.9个百分点;2018年2月春节,对应1月M1同比较前值走高3.2个百分点至15%。作为印证,今年 1月企业存款同比多增逾2.5万亿。最后,M1同比走高可能与开年地产火爆,房地产销售较好,PPI走高和工业增加值维持高位带动的工业企业利润修复有关。往后看,2月基数抬升将拖累M1增速,但PPI回升、企业盈利和现金流改善的趋势不变,仍将对M1形成支撑。

2)M2同比回落与贷款增速回落有关,也受年初财政存款季节性走高,财政支出偏慢挤压M2影响。稳杠杆要求下,预计今年M2同比较去年回落1-2个百分点,部分月份可能降至9%以下。

3)存款端:1月居民存款同比少增2.76万亿,企业存款同比多增2.56万亿,财政存款同比多增7698亿元。居民存款少增与春节错月,企业奖金在1月尚未发放给居民有关;可能也与居民消费和房地产销售增加,居民存款向企业存款转移有关。企业存款同比多增与居民存款少增相互印证。财政存款同比多增,在季节性因素的基础上反映财政支出偏慢。

4. 展望:货币政策稳字当头、不急转弯,今年信用趋于收缩,社融增速总体前高后低。

1月信贷、社融、M2同比回落进一步印证信用拐点到来,但速度较为缓和。从绝对量来看,1月新增贷款、社融均为天量,反映消费升温,地产维持景气,企业补库和资本开支意愿上升带动中长期融资需求旺盛。维持我们此前判断,后续我国货币政策将继续保持灵活精准、合理适度,稳字当头,不急转弯,“防风险、稳杠杆、收信用”仍是必选项、但过程会较缓和,我们也提示关注以下可能的风险:1)稳杠杆要求下,信贷规模是否受控,特别是地产调控升级。2)央行喊话警惕居民杠杆率高升,后续可能控制消费贷规模,并严查个人贷款违规进入房地产。3)需持续关注信托融资相关政策进展,以及2021年资管新规对非标的影响。

风险提示:政策执行力度不及预期,经济回暖不及预期,模型测算有偏差。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。