来源:光大保德信基金

以前只能通讯的手机,变成了如今功能丰富的智能手机,家居家电都摇身一变成了智能家居,手动挡汽车也慢慢变成了“智能汽车”……不得不说,科技改变生活!

近年来,随着技术进步,以及在一系列促进汽车消费政策的推动下,智能汽车、新能源汽车热销,大家是否也发现了如今路上绿色牌照的新能源车越来越多。就在刚刚过去的2020年,我国新能源汽车销量创下了历史新高。

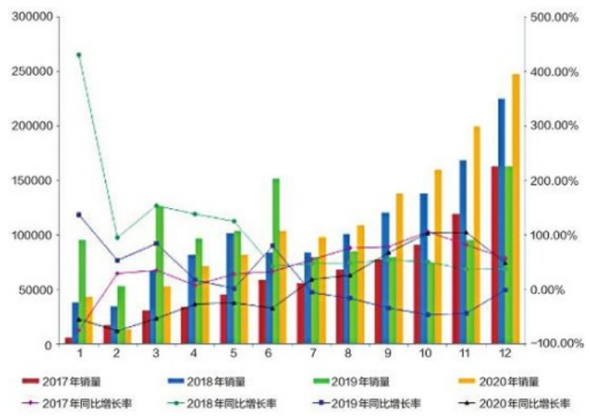

2017年-2020年月度新能源汽车销量及同比变化情况

(数据来源:汽车工业协会)

持续受到消费者的认可,智能汽车、新能源汽车上市公司股价也节节攀升,相信这两年布局这一行业的投资者有着不错的回报。

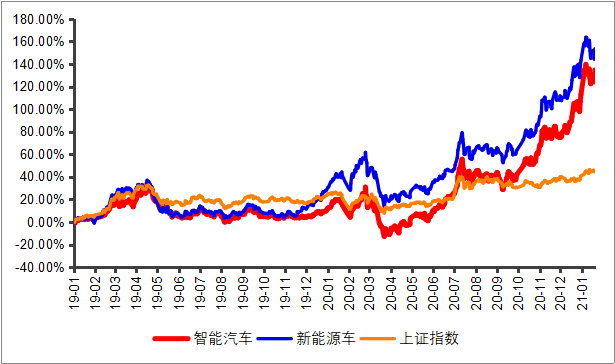

智能汽车指数、新能源车指数历史走势

(数据来源:WIND截至2021-01-20)

2019年以来,智能汽车指数、新能源车指数持续走强,涨幅高达108.94%、141.22%,显著跑赢了同期上证综指39.26%的涨幅表现。(数据来源:WIND 截至2021-01-20)

那么,作为普通投资者的我们,想要把握这一主题的机会,又该如何上车呢?

相比直接进场投资个股,借助相关主题基金或许是一个更加省心省力的投资方式。目前,市场上已有不少新能源/智能汽车主题的基金产品,投资者可从两方面出发,根据自己的需求选择合适的产品。

注意投资范围差异

投资者在挑选具体产品时,可先查看基金的招募说明书或宣传材料,注意其投资主题包括哪些内涵。

新能源汽车主题可能包括上游的锂、铜、镍等矿产资源,中游的动力电池、驱动电池等行业,以及下游整车行业,当然也会投资部分汽车智能化,但更多还是聚焦于新能源汽车本身。

智能汽车主题覆盖范围更广,除了新能源汽车材料及配件、充电设施之外,还积极关注汽车电子、娱乐、信息化、车联网等方面的机会,电动化与智能化并重。

所以,投资者如果打算更聚焦于新能源汽车的投资行情,可以选择新能源汽车主题基金,而如果希望捕捉汽车电动化和智能化过程中的机会,智能汽车主题基金或许更合适。正在发行中的光大智能汽车(011104)就属于后者。

这只新产品定义的“智能汽车”主题,是指通过搭载先进传感器等装置,运用人工智能等新技术,具有自动驾驶功能,逐步成为智能移动空间和应用终端的新一代汽车。智能汽车可以分为电动化、智能化、网联化三个层面。

具体来看,光大智能汽车将充分挖掘以下行业中的细分机会——

1、汽车行业:包括汽车整车、汽车零部件、汽车服务等;

2、机械行业:包括汽车生产设备、电池生产设备等;

3、电力设备、化工、有色行业:包括动力电池、电池材料、锂钴原材料、充电设施等;

4、计算机、电子、通信行业:包括汽车电子、车联网、智能驾驶等;

5、交通运输行业:主要是智能汽车的下游应用。

选择主动或被动管理

市场上的新能源/智能汽车主题基金既有被动管理的,也有主动管理的,不同的投资方式也适合不同的投资者。

被动管理的主要指新能源/智能汽车指数基金,这类产品被动投资于指数成份股,投资收益率自然也与指数涨跌趋同,因此更适合对新能源/智能汽车产业有深入了解,且具有较好择时能力的投资者。同时,指数基金产品费率较低,也能帮助投资者节省一定的成本支出。

相对而言,主动管理是指由专业基金经理和团队主动选行业、挑个股,有望创造超额回报,这类产品适合对行业不了解、没有太多时间精力去研究的投资者。光大智能汽车将由光大保德信基金研究部总监魏晓雪倾力掌舵,公司权益投研团队也将鼎力支持。

新能源/智能汽车产业链长,且技术含量高、专业性强,普通投资者很难做到全面深入的研究。魏晓雪拥有14年股票研究经验,投研功底深厚,早在2009年时便开始关注和研究新能源汽车与智能化汽车领域。

在多年来的投资管理中,魏晓雪注重“战略规划+战术筹备”相结合,战略规划决定组合是攻是守,战术层面决定组合配比,以系统化思维应对市场变化。同时,强调深度的行业选股,从景气度、盈利趋势、投资者结构变化、过往股价表现等因素综合考量行业间的投资机会,行业确定之后再精选个股。

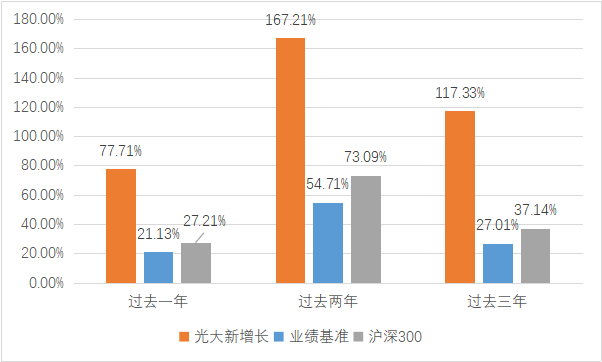

光大新增长收益率表现

以魏晓雪管理时间较长的光大新增长来看,该基金近1年、近2年、近3年收益率达77.71%、167.21%、117.33%,均跑赢了同期上证综指的表现,为投资者创造了显著的超额收益。(数据来源截至2020-12-31,基金净值增长率及业绩比较基准经托管行复核,光大新增长同期业绩比较基准为:21.13%、54.71%、27.01%,指数涨跌幅来源:Wind。)

放在同类产品中,光大新增长近1年、近3年、近5年业绩都排名前1/4,处于领先水平。(数据来源:银河证券,同类产品指偏股型基金(A类), 近1年、近3年、近5年同类排名分别为:99/486、61/355、58/330,截至2020-12-31)

相信在魏晓雪和权益投研团队的良好管理下,光大智能汽车未来表现值得期待,看好智能汽车领域发展机遇的投资者不妨借“基”上车。

风险提示:投资有风险,投资需谨慎。在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本材料不构成任何法律文件或是投资建议或推荐。光大新增长、光大智能汽车主题的产品风险等级为R3(中风险),适合风险评级C3(平衡型)及以上的投资者。基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人不对基金投资收益做出任何承诺或保证。光大智能汽车主题股票型基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产并非必然投资于港股。本基金主要投资于智能汽车主题范围内的股票,投资者将面临较大的行业风险暴露。当主题范围内的股票整体表现较差时,本基金的收益可能低于其他股票型基金。本基金募集规模上限为80亿元人民币(不包括募集期利息)。如超过将按照末日认购申请比例确认(详见基金份额发售公告)。产品由基金公司发行与管理,代销机构不承担产品的投资、兑付和风险管理职责。

重要提示:

魏晓雪2006年-2009年在鹏远(北京)管理咨询有限公司上海分公司(原凯基管理咨询)担任研究员,2009/10加入光大保德信基金,2012/11-2014/2管理光大行业轮动,2013/2至今管理光大新增长,2015/5-2017/1管理光大国企改革,2020/3至今管理光大研究精选,2020/4至今管理光大消费,2020/5至今管理光大中国制造。

以下数据来源:基金定期报告并经托管行复核,截至2020年12月31日。

光大新增长成立于2006年9月14日,基金业绩比较基准:75%×沪深300指数+20%×中证全债指数+5%×银行同业存款利率。魏晓雪自2013年2月28日起任职光大新增长基金经理。光大新增长2016年度至2020年度各年度净值增长表现分别为-13.27%、18.87%、-18.67%、50.36%、77.71%;同期业绩比较基准收益率为-7.77%、15.99%、-17.90%、27.72%、21.13%。

光大中国制造成立于2015年12月23日,基金业绩比较基准:50%×中证工业4.0指数收益率+50%×中证全债指数收益率。魏晓雪自2020年5月23日起、崔书田自2020年7月1日起任职光大中国制造基金经理。光大中国制造2016年度至2020年度各年度净值增长表现分别为4.8%、39.92%、-32.16%、39.48%、73.95%;同期业绩比较基准收益率为-10.88%、-1.37%、-14.98%、35.75%、32.91%。(业绩登载期间历任基金经理:于进杰任职日期为2016年2月3日至2016年3月30日;黄兴亮任职日期为2016年2月3日至2017年1月6日;何奇任职日期为2016年2月3日至2020年5月22日)

光大消费主题成立于2020/4/23,基金业绩比较基准:中证内地消费主题指数收益率×80%+中证全债指数收益率×10%+中证港股通主要消费综合指数收益率×5%+中证港股通可选消费综合指数收益率×5%。魏晓雪自2020/4/23日起、马鹏飞自2020/4/24起任职光大消费基金经理。光大消费自基金合同生效起至今净值增长表现为63.02%,同期业绩比较基准收益率为58.52%。

光大研究精选成立于2020年3月23日,基金业绩比较基准:80%×沪深300指数收益率+20%×中证全债指数收益率。魏晓雪自2020/3/23日起任职光大研究精选基金经理。光大研究精选自基金合同生效起至今净值增长表现为42.49%,同期业绩比较基准收益率为33.37%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。