来源:EncounterAlpha

自2019年以来,不知不觉间我们已经走过了长达两年的上涨周期。付出的价格越高,意味着承受的风险多而潜在的收益少是不言自明的常识。若未来A股市场由牛转熊,我们拿什么来应对呢?我能想到的有全仓择时、资产配置、基金经理以及时间的馈赠。这四种方式,我们逐一来聊一聊。

(一)全仓择时

全仓择时,无疑是最理想的应对A股牛市转换的方法。然全仓择时何其艰难,这项技艺犹如抄底与逃顶,江湖中总有极个别幸运儿能做到,但我们身边是见不到这样人的,即大多数投资者其实无法践行此道。

全仓择时的应对方法可能由两种方式触发,左侧止盈与右侧止盈。左侧止盈无非是自己定一个目标,XX指数涨到XX点位,我就全部清仓,金盆洗手。右侧清仓就是在下跌的过程中,按照技术分析的方式,跌破XX均线,强行卖出;或者从最高点跌幅XX%之后强行卖出。

创业板指在7月高估之后,多次跌破20与30日均线

这两种方式,如果是从事后指点江山的角度看非常容易,但是当我们没有了上帝视角的时候却很难做到。因为人在市场中,预测不准才是正常的事情。涨过了XX点,清仓之后可能确实下跌了,但是下跌之后过了一阵子又涨过了XX点。从前半段看,清仓很对,但从后半段看,清仓又不对。如果市场涨涨跌跌反复这么几次,恐怕我们要被自己给搞疯掉了。

二八轮动策略在18年择时效果不好

右侧清仓无论是以XX均线,还是按照二八轮动策略的卖出信号,都存在胜率很低的问题。除非是2008年与2015年6月之后的连续大跌,否则该信号仍无法给出精确的指引。例如,2018年的熊市并非一路跌到底,中间是有一些反复的。从二八轮动策略来看,有些向上的突破是假突破,策略反复卖出、买入,控制回撤的效果也不好。

精确的全仓择时基本上只是一种幻想,只存在对于过去的指点江山之中,现实中想要做到非常困难。否则,公募基金人才如云,我们怎么就见不到有多少精准躲过熊市的基金呢?

(二)基金与基金经理选择

我们再看基金经理,依靠可信赖的基金经理选择来应对未来的下跌周期如何?答案也是不太可行的,因为2015与2018年已经证明了,绝大多数的基金经理没有多大的择时能力与择时空间。

对于基金经理能否做到择时,我们暂时未知。但想要基金经理发挥牛市风控的功能,我们必须得注意基金品种的选择。首先,股票型基金几乎无法择时,因为大多数股票型基金要求基金的股票仓位最低也得保证80%。其次,偏股混合型基金的股票仓位要求也严格,通常是不能低于60%。

兴全趋势在15年夏秋季节的熊市里有明显的风控管理

有些混合型基金存在更低的股票仓位下限,例如董承非的兴全趋势、何帅的交银优势行业、归凯的嘉实泰和,股票仓位都最低可降至30%,邬传雁的泓德远见回报最低可降至8%。这类基金不太好找,大家要依靠平日的信息获取或自行研究去积累(欢迎大家补充类似的偏股型基金)。

理论上说,灵活配置型基金给予了基金经理完全的择时权限,但基金经理对股票仓位的抉择还时常取决于公司投资决策委员会的意见指导,并非能够自己完全拍板决定。从过去来看,部分股票基金经理管理的灵活配置型基金与股票型基金无异,股票仓位常年保持在高位。因此,选择灵活配置型基金牛熊转换避险还是不太可靠的。

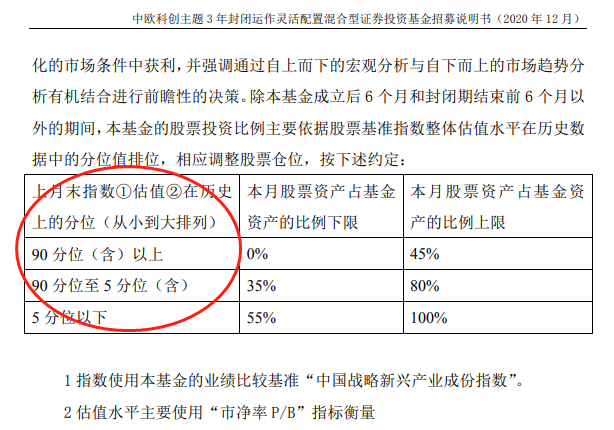

场内交易的中欧科创基金根据指数的估值确定股债仓位

除却基金经理对股票仓位的人为判断与控制之外,还存在部分基金自带指数估值指导下的股债配置导航仪。这类多见于最近几年发售的基金,以2019年发售的科创主题三年期封闭基金最为具有代表性。不过这类基金的估值导航仪可能比较宽泛,因为牛市具有个性,这并不等于基金合同中规定的参照指数能达到估值极值,这就导致了不少基金在市场估值偏高但未达到极限时,依旧高仓位运行。

当我们觉得基金经理在投资风险控制上并非完全可靠时,我们还得依靠自己。我们再看与择时存在一定联系但又有大不同的资产配置策略。

(三)股债资产配置与下跌周期应对

第一部分写的全仓择时策略基于的是趋势投机体系,在这个体系中趋势的力量重于客观的估值与市场温度。资产配置策略则不看趋势,重点关注股债市场的性价比。

总的来说,资产配置策略会严格限制市场过热时的风险暴露,不允许我们做倒金字塔的博弈加仓。基于不同的价值判断,我们会选择在上涨的过程中,减持一些股票型基金,增持一些固收基金。在下跌的周期中则反向而行。固收基金与股票型基金犹如湖泊与河流的关系:丰年蓄水,旱年放水,调节河流的径流量使之平稳。

全仓择时策略对于追涨与下跌不挨打有着追求,但资产配置策略基本上认可了全程待在市场中,全程承受市场的β风险(系统性风险),以求在涨跌都不错过的前提下,依靠股债比例的调整与投资体系的力量来获取长期的满意收益。

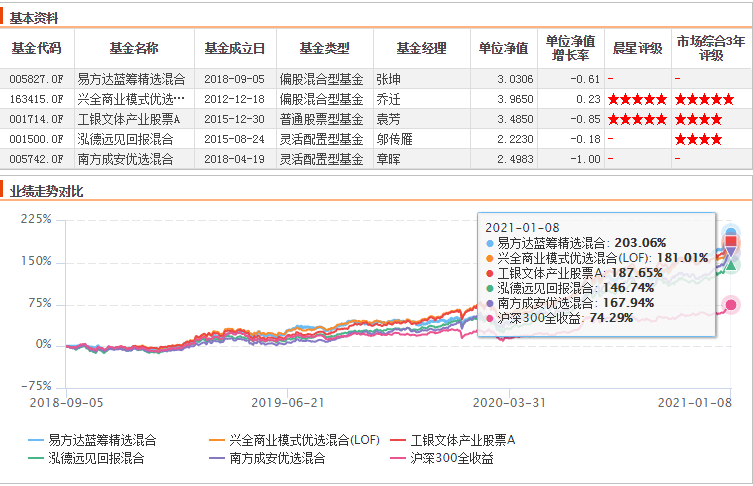

三只基金近10年年化收益率在10.7%-13.4%不等

从资产配置、收益预期与波动看,长期践行股债资产配置取得的成果可能会比较像广发稳健增长(傅友兴)、华夏回报混合(蔡向阳)、国富中国收益(徐荔蓉)等公募基金。

(四)时间的赠礼与硬扛

说到承受A股市场的β风险,还有投资者认为,自己可以依靠硬扛来应对下跌周期。的确,如果投资足够早,积累的浮盈足够大,有些基金的确可以笑看涨跌,即便是跌到熊市的谷底,相关的基金仍不会陷入浮亏,只是年化收益率被大幅降低了而已。

当前限购或售卖火爆的基金,若是买入足够早,未来硬扛下跌也照样难以亏损

这种硬扛的方式体现了时间的赠礼,我们唯有入场很早、在市场中待的时间足够长才有这样的底气去迎接熊市的暴风雨洗礼。作为个人投资者还有一个好处就是有现金流,只要不是负债投资,大多数的家庭财务投资都不可能全仓股票型基金,随着收入的增长、结余的积累,投资者必定能在下跌周期中多少有些作为。

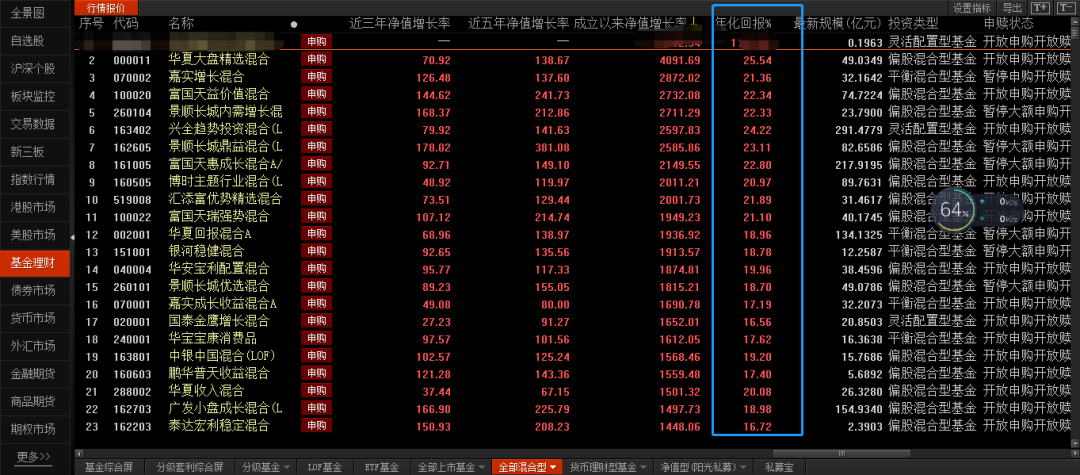

说起牛市不止盈,硬扛熊市,多数读者都可能摇摇头。但是大家有没有想过这样的一个问题,基金自成立以来的年化收益率是怎么来的?这种收益率统计,本质上就是放弃择时,自基金成立以来,不管市场牛熊起落,持有至今的总投资回报。遗憾的是,很多投资者依靠择时入场、择时卖出,最终的收益率仍然无法与这种长期卧倒不动,享受A股市场时光赠礼的投资方式相媲美。

基金净值涨幅10倍以上,当年最初认购的投资者有几人能坚持到今日?

从投资收益的归因看,很多投资者重视牛市止盈的意义而忽视熊市敢于逆向买入布局的意义。从长期投资看,如果入场很早,牛市不止盈只是降低投资年化收益率的行为,而熊市不入场才是最糟糕的——因为这样会错过A股市场的漫长时光赠礼,错失在不涨不跌行情里创造超额收益的机会。会买的是师父,好的买入与好的选择,其目的是将投资标的固化为资产而不是卖来卖去。

当然,在应对未来下跌周期的问题上,我没有鼓吹持有基金岿然不动的意思。因为我们会低估自己对未知的恐惧,见到收益率的日复一日缩水能完全心平气和的投资者很少。加之年轻人在未来总有一些极大损耗投资资金的开支(比如买房),故而我还是坚持走有限资产配置,动态调整投资组合的道路。

基金投资是高度个性化的事情,愿您在未来未至之前粗略构思应对之策,维持良好的投资情绪,巩固自己的投资体系。在未来化危为机,在熊市中完成新一轮的基金投资布局,以期赢在更遥远的未来。

愿上证指数每一次来到3500点时,下一次你的资产规模能比上一次更多!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。