原标题:4月22日财经早餐:美元走低加元大涨,黄金站上1790,关注欧银利率决议

周三(4月21日)美元兑主要货币的反弹走势中断,此前加拿大央行暗示可能在2022年开始加息,并缩减了资产购买计划规模,美元兑加元创近一个月新低至1.2460。

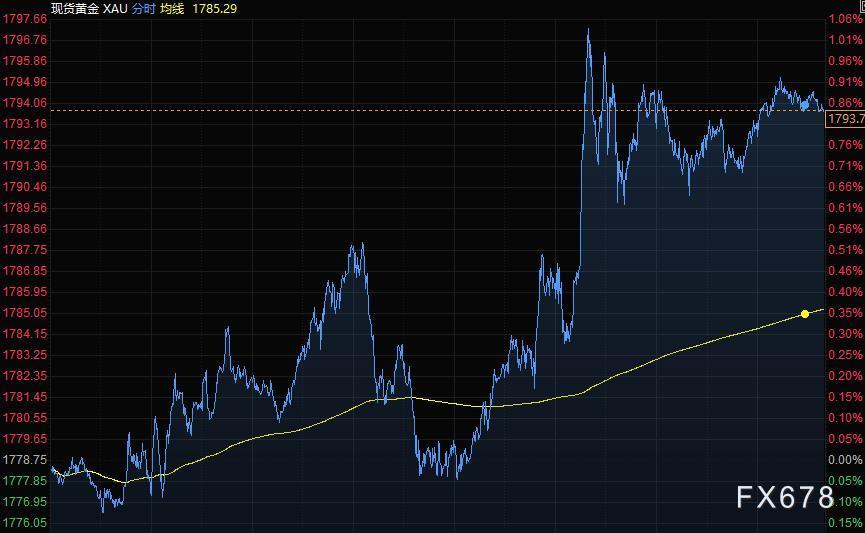

现货黄金刷新2月25日以来高点至1797.66美元/盎司,现货钯金价格创历史新高至2895.96美元/盎司。油价跌超2%,印度的新冠疫情加重拖累了石油需求,美国上周原油库存增加进一步加剧了人们对全球需求回升前景的担忧。

商品收盘方面,COMEX6月黄金期货收涨0.8%,报1793.10美元/盎司。WTI6月原油期货收跌1.32美元,跌幅2.10%,报61.35美元/桶;布伦特6月原油期货收跌1.25美元,跌幅1.88%,报65.32美元/桶。

美股三大指数全部收涨,道琼斯指数收盘上涨308.61点,涨幅0.91%,报34129.91点;

标普500

指数收盘上涨37.56点,涨幅0.91%,报4172.50点;纳斯达克综合指数收盘上涨159.66点,涨幅1.16%,报13945.93点。

周四前瞻

时间区域指标前值预测值18:00英国4月CBI工业订单差值-5220:30美国截至4月17日当周初请失业金人数(万)57.66120:30美国截至4月10日当周续请失业金人数(万)373.136422:00美国3月成屋销售年化总数(万户)62261522:00欧元区4月消费者信心指数-10.8-1119:45欧洲央行公布利率决议

20:30欧洲央行行长拉加德召开新闻发布会

全球主要市场行情一览

随着逢低买盘的涌入,美国股市结束两连跌,那些从经济复苏中受益最大的公司股价反弹。

标普500

指数多数板块走高,原材料、能源和金融类股领涨;小型股指数攀升超过2%,跑赢主要基准指数。

TrueMarkInvestments首席执行官MikeLoukas表示,投资者正在根据企业的利润和业绩展望寻找能够在经济重启过程中加快获益的企业,同时也在密切关注全球有关疫情卷土重来的报道。这场拉锯战将持续几天。

贵金属与原油

受美债收益率疲软和美元走弱提振,

现货黄金

刷新2月25日以来高点至1797.66美元/盎司。

现货钯金

价格创下历史新高,盘中一度触及2895.96美元/盎司,投资者押注经济复苏将提振汽车制造商对钯金的需求,从而令这种贵金属的供应短缺状况加剧。

FXTM高级研究分析师LukmanOtunuga表示,亚洲的新冠感染病例大增造成不安情绪升温,使风险偏好受到打击、投资者紧张焦虑。市场密切关注这种担忧情绪将对全球经济复苏造成何种影响。随着风险偏好下降,黄金价格可能继续走高。

原油价格周三连续第二天下跌,美国原油库存增加加剧了人们对全球需求回升前景的担忧。纽约原油期货周三下跌2.1%,之前公布的美国每周库存报告显示,美国原油库存出现一个月以来首次增加。与此同时,印度的新冠疫情加重拖累了石油需求。消息人士透露,美国提出放松针对伊朗的制裁。

Tortoise的投资组合经理RobThummel说,新冠感染病例增加,特别是印度的疫情,导致全球石油需求的不确定性增强,拖累油价下跌,印度是一个巨大的高增长的石油市场。该国的疫情发展至少在短期内可能对需求构成挑战。

圣路易斯ConfluenceInvestmentManagement的执行副总裁BillO’Grady表示,市场的价格大致合理,随着时间的流逝,可能会上行,一旦进入夏季,我们将看到需求回升,这将抬高价格。

外汇

美元兑主要货币的反弹走势周三中断,此前加拿大央行暗示可能在2022年开始加息,并缩减了资产购买计划规模。随着股市反弹和大宗商品货币上涨,

美元指数

走低。

盘中稍早,美元兑主要货币从隔夜触及的七周低位反弹,因印度和日本疫情反扑导致股市普遍疲软,提振美元的避险吸引力。

美元指数

在加拿大央行宣布上述消息后回落,在纽约汇市尾盘下跌0.08%至91.12,盘中一度上涨0.25%。

周三

美元兑加元

走势的催化剂是一个提醒,即在复苏推进之际,利率变化前景一直是货币走势的关键。随着美国利率下降,以及交易员押注疫苗接种将开启更强劲的全球经济复苏,并推动对风险更高、收益更高货币的需求,美元在4月的大部分时间里走软。

美元反弹的同时,美债收益率走软,因投资者重新考虑可能需要多长时间通胀才能迫使美联储收紧货币政策,且新增病例增加和全球复苏放缓的前景周二打击油价和股市。

美联储联邦公开市场委员会(FOMC)下周将召开会议,欧洲央行周四将公布政策决定。WesternUnionBusinessSolutions高级市场分析师JosephManimbo表示,尽管预计二者目前都不会发出政策调整的信号,但交易员可能会在几天内避免大举押注。我认为市场在谨慎行事,以防美联储改变基调。目前市场的表现就好像美元在某种程度上正处于十字路口,美元本月走势艰难。

一些分析师曾表示,加拿大央行收紧货币政策的新倾向可能被证明预示着其他央行也将做出改变。

欧元兑美元

基本持平于1.2035,之前一度下跌0.3%;欧洲央行周四会议引发外汇市场动荡的可能性很低。

美元兑日元

抹去了之前的跌幅,几乎持平于108.08;青空银行的货币产品经理AkiraMoroga表示,如果东京宣布紧急状态,并且日经指数扩大跌幅,该汇率可能跌至107.50;在107.80附近会得到支撑。

加拿大央行决定削减债券购买计划后,加元上涨,使其在G-10货币中表现最佳。

美元兑加元

下跌多达1.2%,至1.2460,为2020年6月以来最大跌幅,早前一度上涨0.4%尽管加拿大央行表示经济复苏仍需超常规支持,但也表示预期的加息时间线提前。

纽元兑美元

上涨0.53%至0.7213,

澳元兑美元

上升0.36%至0.7754。

国际要闻

【EIA报告:美国上周除却战略储备的商业原油库存增加59.4万桶至4.93亿桶】美国截至4月16日当周EIA汽油库存增加8.5万桶,精炼油库存减少107.3万桶;上周美国国内原油产量维持在1100万桶/日不变;除却战略储备的商业原油上周进口540.5万桶/日,较前一周减少44.7万桶/日;美国上周原油出口减少3.1万桶/日至254.8万桶/日。

【加拿大央行减少债券购买规模并暗示可能提前加息】加拿大央行宣布将把资产购买规模削减四分之一,从4月26日当周起,央行每周的加拿大国债净购买量将调整为目标30亿加元;并表示可能会提前加息时间,理由是经济从疫情中反弹的力度强于预期。我们将继续致力于把政策利率保持在有效区间的下限,直到闲置产能被完全吸收,通货膨胀持续达到2%目标。根据加拿大央行最新预测,预计这可能发生在2022年下半年。

【加拿大央行行长麦克勒姆:央行在QE政策上大体维持资产组成的久期不变。如果央行最新预期兑现,央行可能会进一步放缓QE速度。未来的QE调整将是渐进式的。若进一步调整QE,将体现出复苏的力度。央行4月份QE行动体现出经济已经出现的进展。前瞻指引是“央行可预见的未来不会加息”的承诺】

【美国提出解除制裁伊朗核协议谈判取得进展】据知情人士透露,美国总统拜登的政府表示愿意放松针对伊朗石油、金融和其他行业的限制措施,但伊朗方面希望看到更加具体的举措,这将有助于缩小谈判分歧。尽管取得了进展,但高级外交官警告称,关于伊核协议的艰难谈判仍将持续数周,进展仍很脆弱。由于美伊双方复杂的国内政治以及伊朗拒绝与美国代表直接会面,这场在维也纳举行的会谈变得更加复杂。参与谈判的人士称,随着美国更清晰地列出它准备提出的解除制裁的方案,谈判取得了进展。

国内要闻

【LPR连续一年不变未影响实际贷款利率下行,专家预计未来5年期以上品种存小幅上调可能】“本轮物价上涨的可持续性不强,央行大概率将在MLF利率等政策利率方面按兵不动。因此,短期内1年期LPR的报价基础有望继续保持稳定。”东方金诚首席宏观分析师王青认为,在主要针对居民房贷的5年期以上LPR方面,年初以来,四个一线城市二手房价格环比涨幅持续处于1.0%或以上的偏高水平,房价同比则出现两位数上涨,而且近期部分二线、三线城市也出现较快上涨苗头。由此判断,若接下来房地产市场持续升温,特别是一线城市房价上涨势头向二线、三线城市扩散,未来不排除5年期以上LPR单独小幅上调的可能。(证券日报)

【证券时报头版评论:小市值公司被“忽视”是大势所趋】“30亿以下市值公司不受基金经理待见”近日引发热议。其实,小市值公司被“忽视”已是不可逆转之趋势。伴随注册制的深入推进,未来趋势或将更为明显,甚至,“零关注”将成为相当一部分小市值公司的“宿命”。这并非市场出了问题,而是市场充分竞争的结果。投资者关系管理的对象不只有大型基金公司,对于小市值公司,可能需要寻找更匹配的小规模基金或私募等。越是小市值公司,越要耐得住寂寞,越要拒绝蹭热点、拒绝追求眼球效应。否则,最终将伤害到企业形象。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。