太突然,又一只募集失败了!

原创 李树超 续高

随着今年春节后股债市场剧烈波动,新基金发行骤然降温。近一个月以来,在新基金发行规模大幅缩水的同时,也出现4只基金募集失败,今年发行失败基金数量也快速扩容至8只。

又一债基发行失败

新基金发行快速降温

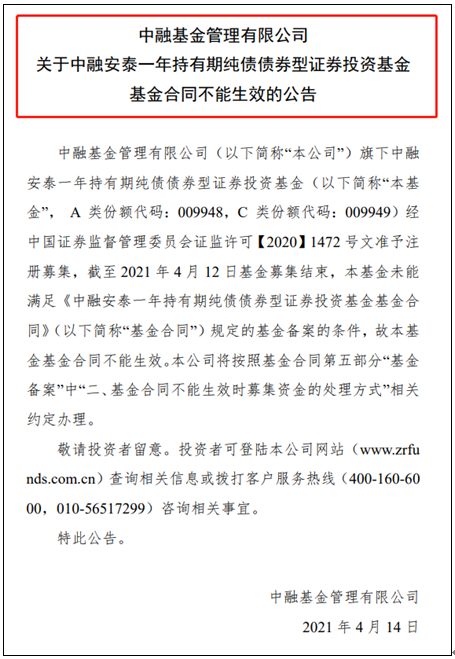

4月14日,中融基金公司发布公告称,公司旗下中融安泰一年持有期纯债基金获中国证监会许可准予注册募集,并于2021年1月13日开始募集,截至2021年4月12日募集结束,该基金未能满足基金合同规定的基金备案的条件,故基金合同不能生效。

Wind数据显示,截至4月14日,今年以来发行失败基金数量已达到8只,其中近一月募集失败基金数量就多达4只,新基金发行市场迅速遇冷。

从新基金发行规模看,截至4月14日,四月份以来新成立基金数量仅为33只,募集总规模为416.75亿元,均较今年前3月数据呈“断崖式”下滑态势。新基金平均发行规模为12.63亿元,也创下近一年募集规模的新低,不少新基金成立规模在2-3亿元之间,刚刚擦边成立。

对于近期新基金发行大幅降温现象,上海某中型基金公司人士分析,牛年节后市场调整较大,不少基金净值较节前回撤较多,一定程度上影响了投资者的认购情绪,导致新基金发行难度大幅提升,部分新基金尤其是中小基金公司发行的新基金,甚至无法完成募集。募集期满仍未成立的影响因素有很多,一般来说主要与市场情绪、发行渠道乃至基金经理的投资策略变化等因素有关。

北京一家中型公募研究员告诉记者,债券型基金发行失败也与基金所面向的投资主体密切相关。与个人投资者相比,机构投资者更为专业,也更加推崇长期投资的理念,虽然当前股票和债券市场行情均不太好,但短期经济基本面不支持债市回升,再加上债券类资产收益率较股票更为有限,因此机构投资者对债券类基金的短期配置意愿不强,大多等待宏观基本面出现转机时再行动。

“而对于面向个人投资者的产品而言,销售渠道是主要影响因素。债券类产品在今年年初这轮市场调整中表现不佳,因此渠道或许不会将其作为力推产品。”该研究员称。

北京一位中型基金公司也表示,今年以来确实有部分新基金发行失败,而且观察来看,发行失败的产品的基金公司和基金类型也是较多,既有债券型基金也有股票型基金,既有规模品牌相对有优势的大公司也有一些中小公司。背后的原因还是产品本身的吸引力欠佳,结合目前行情的特点,公司可能会决定新基金募集失败,另外也与基金公司的战略规划有一定的关系。

短期遇冷

不改债基长期配置需求

虽然债券型基金发行遇冷,但多位市场人士表示,尽管短期内机构投资者态度较为谨慎,但其对于债券基金的长期配置需求并没有改变。

北京一位中型基金公司人士表示,机构投资者对债基的需求一直存在的,这与经济环境和资产配置有关。在经济复苏阶段会倾向于配置一些积极风格的偏债型基金,纯债型基金并不会受到青睐,但是当经济由复苏进入到过热期甚至滞胀期时,由于权益市场波动加大,这时机构会逐渐配置到纯债型基金以及风险控制能力较强的一些偏债型基金。

上述北京中型公募研究员也表示,当前利率水平低于前几年,债券类型资产所提供的收益有限。比起拉长久期,配置债券或者偏债类型产品,当前机构更愿意把资金投向短期债、同业存单、同业存款、一年内的国债、政策金融债、高等级信用债等这类货币资产工具,做流动性管理。

展望今年二季度,该研究员态度相对乐观。他表示,尽管目前债券市场的最大担忧点是当前通胀水平仍处于上行阶段,物价的预期不确定性强,但国外大宗商品价格的不断上涨并未向国内下游的物价端传导,再加上近期PPI环比数据不断上升的过程中,CPI环比数据持续走低,因此央行未来加息可能性不大。若通胀数据在二季度若出现高点,通胀的利空促进反而会给债市带来机会。

北京上述中型基金公司人士也表示,今年债市投资机会仍在酝酿当中,如果从经济基本面的角度上,通胀能够得到较好的控制,同时经济增速保持平稳增长、不出现大幅度波动的话,债市仍有较好的配置机会,偏债基金和纯债基金都是不错的选择。

德邦基金固收研究部业务董事孙思齐则认为,目前债市杠杆不高,但对后期资金面扰动增加。短期来看,资金面宽松,债市情绪较弱,利率债震荡。资金价格中枢小幅抬升,边际收敛,后期扰动因素增加,预期债市区间维持区间震荡。信用方面,在防范地方政府债务风险的背景下,可关注经济实力尚可的存量城投债,建议规避低层级弱资质城投债,弱资质国企及外部融资极度依赖的主体。

表1:今年以来基金发行失败情况一览

(数据来源:wind 截止日:4月14日)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。