来源:公私风云

上市公司一季报即将密集披露,而基金抱团股的调整还在持续。个别爆雷的股票会被基金抛弃,但是不大可能出现基金整体抛弃白马股的现象。

市值3000亿元的“大白马”一字跌停,抱团持有的上千只公募基金“懵了”!

4月9日,业绩“变脸”的顺丰控股开盘一字跌停。截至收盘,股价报72.72元/股,总市值为3313亿元,较前一个交易日市值蒸发超360亿元。

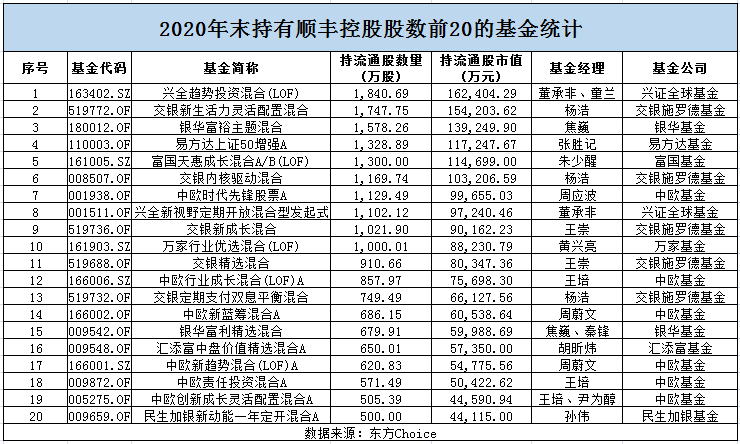

《国际金融报》记者注意到,快递行业龙头顺丰控股在去年四季度末被1018只基金持有。具体来看,去年年度基金冠军农银工业4.0混合持有顺丰控股66.4万股,兴全趋势投资、交银新生活力、银华富裕主题、富国天惠成长、交银新成长混合、中欧时代先锋、汇添富中盘价值等数十只权益类基金持有顺丰控股超千万股。

包括董承非、朱少醒、周应波、胡昕炜、杨浩、焦巍等知名基金经理旗下基金均持有该股。

上千只基金抱团顺丰

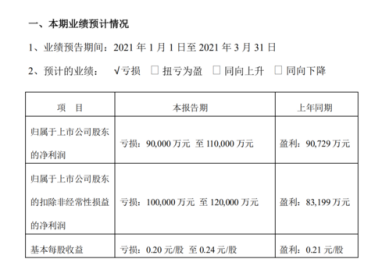

大白马因为业绩预亏而出现股价暴跌。4月8日晚间,顺丰控股公布2021年一季度业绩预告,其中,归属于上市公司股东的净利润预计亏损9亿元至11亿元。一时间令业界哗然。4月9日,顺丰控股在二级市场的股价反映了资金的恐慌情绪,开盘之后便一字跌停至收盘,报72.72元/股,最新市值为3313亿元,较前一个交易日蒸发超360亿元。

顺丰控股方面表示,2021年第一季度,公司围绕进一步提升综合物流服务、供应链解决方案能力的发展方向,继续加大新业务开拓及资源投入力度、整合并优化资源、夯实运营底盘,该等投入将导致公司成本短期承压。

顺丰控股也是一只被基金抱团的3000亿元大白马。去年年报显示,顺丰控股被1018只基金合计持有4.93亿股,其中,有10只基金持股数超过1000万股。

具体来看,基金经理董承非管理的兴全趋势投资混合持有股数在所有基金中最多,达到1840.69万股;基金经理杨浩管理的交银施罗德新生活力持有股数排在第二,达到1747.75万股;基金经理焦巍管理的银华富裕主题混合持有股数排在第三,达到1578.26万股;易方达上证50指数增强持有股数排在第四,达到1328.89万股。这四只基金均出现在顺丰控股去年末前十大流通股股东名单中。其中,兴全趋势投资混合在去年末对该股进行了减持。

大白马业绩出乎意料的“爆雷”震惊市场,但需要注意的是,基金对单只股票的持仓比例最多为10%,对基金整体业绩影响有限。同时,一季报数据还未完全披露,基金最新持仓还有待观察。

“业绩出现黑天鹅的公司,所带来的冲击可能是短期现象。”独立财经评论员郭施亮在接受《国际金融报》记者采访时表示,大白马顺丰控股股价遭遇滑铁卢,便是一季度业绩大幅预亏所致。对这种规模体量的企业而言,业绩预亏应该是短期行为,后续产能跟上,成本压力缓解后,企业业绩会逐渐回暖。

郭施亮认为,基金抱团的白马股股价大跌,这对基金而言可能会局部调仓或应对部分赎回资金的压力,但大白马爆雷只是局部现象,对基金净值及经营管理影响可能有限。

抱团股再度接受考验

白马股因业绩爆雷在今年并非首例,前有千亿机场白马上海机场、光伏白马东方日升、游戏白马三七互娱等个股相继因业绩不及预期出现股价大跌,而这几只白马股均在去年被众多公募基金抱团持有。

与此同时,一边是白马股遭持续“杀”估值和业绩爆雷,另一边却是低估值周期股的蒸蒸日上。比如,随着海内外经济的逐步复苏,钢铁行业作为顺周期行业,或已步入景气上行。

钢铁板块在年内表现持续走强。东方财富Choice数据显示,截至4月9日收盘,申万一级行业中的钢铁行业指数年内涨幅达到27.1%,大幅领先排在第二位的轻工制造(9.99%)。30余只钢铁行业个股年内涨超10%,最高涨幅已超过70%。

招商证券认为,受到“碳中和”概念的影响,从股市表现看,当下最利好的或是钢铁行业,其中有偶然因素,也有必然原因。

招商证券指出,相比光伏、新能源等其他与“碳中和”相关行业,钢铁行业的估值水平相对处于一个较低水平。较其他行业动辄30倍到60倍的PE(市盈率),钢铁行业不到20倍的PE更有吸引力。同时具备较高的政策转化优势。

眼下,上市公司一季报即将密集披露,而基金抱团股的调整还在持续。有券业分析师称,以史为鉴,参考5次A股“急刹车”,本轮抱团股调整进入后期。“明星股”阶段性拥挤,微观结构改善仍需时间消化。

但目前还未到乐观之时,抱团股或将再度接受考验。

私募排排网未来星基金经理胡泊向《国际金融报》记者表示,业绩会是未来抱团股分化的主要原因。随着价值投资观念越来越深入人心,一季报作为披露上市公司业绩的主要手段,可能会越来越受到资金的重视。所以相对来说,业绩符合预期或者超预期的个股可能会有更好的表现,另外,去年一季度整体上市公司业绩应该是一个相对低点,所以市场对今年一季报寄予非常高的预期,因此不及预期的个股可能会出现回调风险。

华辉创富投资总经理袁华明向记者分析称,一些基金在投资时会有同一板块多品种的分散配置要求,白马股调整会对基金持有的其它个股也产生负面影响,这些基金的净值冲击还会更大一些。

袁华明认为,随着抱团品种的估值调整回归合理,一旦市场风格从最近的防御转换到进攻,大多数抱团股会继续或者重新成为基金的“宠儿”。

冬拓投资基金经理王春秀认为,公募基金资产配置风格的连贯性是很强的,不会轻易转换持股类型。因此,抱团股或许会继续回调,个别爆雷的股票会被基金抛弃,但是不大可能出现基金整体抛弃白马股的现象。

郭施亮认为,白马股抱团上涨多年会存在分歧,部分业绩爆雷可能会改变部分基金投资策略。但在业绩为王的时代下,基金不会发生大面积抱团瓦解,不过局部仓位调节现象依旧存在。

记者:夏悦超

编辑:姚惠

版式:包文啸

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。