来源:融通基金

根据历史业绩和排名买基金的小伙伴,可能要失望了。

从排名看

我们曾做过一组统计:

2019年之前成立的2249只主动管理偏股基金(Wind分类,不同收费模式合并),计算其从2005年到2020年的自然年度收益率,连续N年排名进入前20%的情况:

连续2年排名前20%的,共有394只/次,占全部样本量(10433)的3.78%;

连续3年排名前20%的,共有40只/次,占全部样本量(8508)的0.47%;

连续4年排名前20%的,共有4只/次,占全部样本量(6583)的0.06%;

连续5年排名前20%的,共有2只/次,占全部样本量(4984)的0.04%;

连续6年排名前20%的,共有1只/次,占全部样本量(3796)的0.03%;

连续7年排名前20%的,无

……

数据来源:Wind,计算方式:选取2001.09.21(第一只开放式基金成立)-2019年1月1日成立的共2249只主动偏股型基金(Wind分类),计算每只基金从2005年开始至2020年12月31日的完整年度收益率。

也就是说,年度排名靠前的基金,次年或者第三年往往表现平平。

如果把时间拉长,要想连续排名靠前,更是难上加难。

这就是基金圈著名的“排名魔咒”。

从收益率看

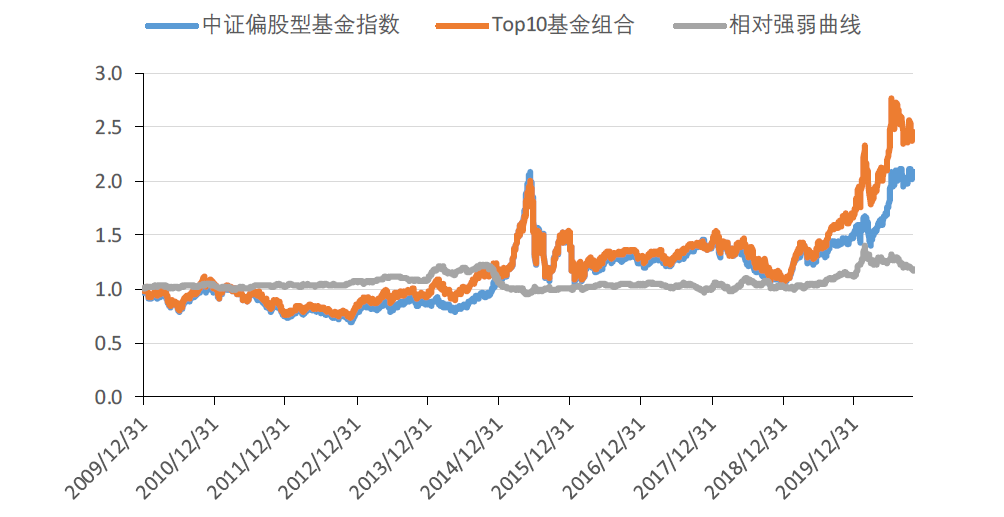

天风证券以主动偏股型基金(普通股票型基金+偏股混合型基金)为例,每年末(统计区间为2009年至2019年),选取过去一年业绩最好的10只基金,等权重买入后持有一年,动态滚动构建了Top 10基金组合。

数据发现,在统计区间里,Top 10基金组合的表现与代表偏股基金整体收益的中证偏股基金指数较为相似,并没有明显的超额收益。

也就是说,购买的“冠军基金”在第二年也难以帮助投资者获得明显的超额收益。

注:样本池包括普通股票型基金+偏股混合型基金,新成立基金有剔除6个月建仓期。数据来源:Wind、天风证券

为什么出现这种情况?

简而言之,A股历史上的明星基金经理似乎也有很强的周期性,并带有极致的个人风格。当市场风格转向时,业绩就容易变脸,排名也就下去了。

其结果就是,市场永远不乏爆款产品、网红基金,但能够让基民放心买入,安心长期持有的产品,却很稀缺。

那么问题来了,什么样的基金更有可能带给持有人好的投资体验呢?

我们的答案是:

短期波动小(回撤小)、各阶段不落后、长期能赚钱。

2017年4月,融通领先成长基金率先采用了“融通公共组合策略”。

近4年的业绩表现显示,它实现了“短期波动小(回撤小)、长期能赚钱、各阶段不落后”,为持有人画出了一条“善良”的收益率曲线。

公共组合策略到底是什么?

如何实现“短期波动小(回撤小)、各阶段不落后、长期能赚钱”的呢?

融通组合投资部副总监、融通领先成长基金经理何龙:

融通公共组合策略是以全市场的基金经理为“盾”——跟住偏股型基金收益率中位数;

以融通基金的投研人员为“矛”——实现超额收益。

很多主动型基金产品长期难以战胜市场,那不如就交给市场,和市场最强风格保持节奏一致或类似。

非主题型偏股基金的中位数,是全市场基金经理们激烈竞争得到的优选结果,每个阶段都有向市场强势指数收敛的趋势,对市场趋势非常具有代表性。

数据来源:Wind

我们就利用这点,以市场上非主题型偏股基金收益率的中位数,作为基准。

参考市场上所有非主题型偏股基金的季报、半年报和年报的持仓股票,用量化的方式搭建组合模型,使该模型每天收益率跟住偏股型基金收益率中位数。

在此模型基础上,做板块同步、行业偏离与个股增强,通过全部基金经理与行业研究员通力合作,对中信29个一级行业全覆盖,在每个行业精选个股,争取超额收益。

“

这种投资体系,决定了它相对于市场,投资风格不会太漂移,不会极端赌风格、赌个股、赌行业,一定程度上或可规避A股剧烈风格变化带来的投资风险。

同时在市场基准配置基础上,追求业绩的可持续性、净值的低波动性,努力改善客户的投资体验。

另外也在擅长的领域做增强,日积月累、力争实现远超市场的收益,让客户分享到资本市场的红利。

——融通组合投资部副总监、

融通领先成长基金经理 何龙

”

历经近四年的实盘检验后

融通公共组合策略又一新作——

融通价值趋势混合

(代码:A类010646、C类010647)

今日起发行(3月29日起)

力争继续为持有人画出“善良”的曲线

注:融通领先成长成立于2007年4月30日,2016年-2020年的业绩分别为-28.92%、14.01%、-21.21%、61.26%、61.62%,同期业绩比较基准分别为-9.08%、16.36%、-19.78%、28.68%、21.73%。该基金当前由邹曦、何龙共同管理,邹曦任职日期为2017年2月18日,何龙任职日期为2018年8月23日。

_

_

_

_

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。