今年以来,中美两国资本市场以大宗商品的涨幅最为可观,股市收益相对适中,而债市表现不佳。大类资产表现反映出的其实是经济过热时期的景象,但是,中美两国的经济真的会过热了吗?

概要

复苏态势不改,增长动能减弱。首先,资金是经济运行的血液,我国社融存量增速已连续三个月下滑,预示着本轮复苏中经济增长动能的高点可能已经过去。其次,从实体经济的角度来看,地产是拉动经济增长的重要引擎,而今年政策上对于地产行业的约束力度较强,地产投资前景蒙尘,地产引擎的动力恐也不及去年。最后,通过2月的PMI数据也能够印证经济扩张的步伐放慢。我们预计,今年的经济增长将从去年的“快变量”拉动转向“慢变量”主导,复苏的斜率将趋于平缓。但增长动能的趋弱并不意味着经济复苏进程的停止,更不意味着经济陷入了“滞”的境地,企业大规模投产直至出现产能过剩的阶段都未经历,指向经济仍处于复苏时期。就物价水平而言,年内通胀确实存在结构性上行的压力,而全面普涨的概率不大。虽然可能显露出局部过热的迹象,但我国经济整体仍处在复苏后期,持续时间或也相对较长。

服务低位徘徊,恢复需要时间。和我国经济结构不同,服务业是美国经济的重要支柱,而这一次的新冠肺炎疫情,恰恰是对于服务业的冲击更大。2021年1月美国个人消费支出中,服务消费的增速还在-7%,恢复进度明显偏慢。服务业就业的情况也不理想。美国服务业的各个子行业中,金融和地产相关行业恢复较快,而娱乐、食品住宿和交运行业恢复相对不佳,2020年仅恢复到2019年的不到八成水平,这三者占美国服务消费的比重超过五分之一。当前的高频数据显示出,美国服务业经营状况迎来了一定程度的改善,但整体上仍在低位徘徊。服务业恢复上限的打开,归根结底还是要有赖于疫情对经济限制的解除。但是,服务业的完全恢复可能需要一个过程,并不是一蹴而就的事情。首先,疫苗覆盖直至达到群体免疫的效果需要时间;其次,居民消费意愿在疫情期间有比较明显的下降,在疫情真正得到控制后,消费意愿能够以多快的速度回升,事实上还有待观察;最后,服务消费恢复偏慢的部分,通常都存在着时间占用的问题,短期恢复情况具有潜在上限。整体来看,当前美国经济正在复苏前期。即便疫苗推进达到了群体免疫的效果,应该也不会很快滑向过热。

政策短期稳定,不会过快调整。近期十年期美债收益率波动加大,指向市场对于美国经济的快速恢复抱有很大期待,进而也引发了对于美联储货币政策收紧的担忧。但从美国经济表现来看,当前正处在复苏前期,美联储对于经济的呵护意愿依然较强,我们预计,短期货币政策仍会保持宽松取向。而我国货币政策的转向可能也会偏晚。首先,美联储维持宽松取向,我们没有必要过快收紧货币(加息),否则将会引发人民币汇率上行,出口行业将面临汇率上升叠加成本上涨的双重压力;其次,即便LPR基准利率不做调整,贷款加权平均利率也会随着经济复苏从目前的历史低位逐渐上移,起到抑制杠杆率过快增加的目的;最后,我国经济仍处在复苏后期,且预计持续时间相对较长,也需要稳定的货币政策相配合。

1

复苏态势不改,增长动能减弱

我们先来看中国的情况。

社融拐点显现,增长动能减弱。首先,资金是经济运行的血液,因而融资增速是领先经济增长速度的重要指标。自2020年11月以来,我国社融存量增速就开始下行,目前已连续三个月下滑,社融增速拐点显现预示着本轮复苏中经济增长动能的高点可能已经过去。

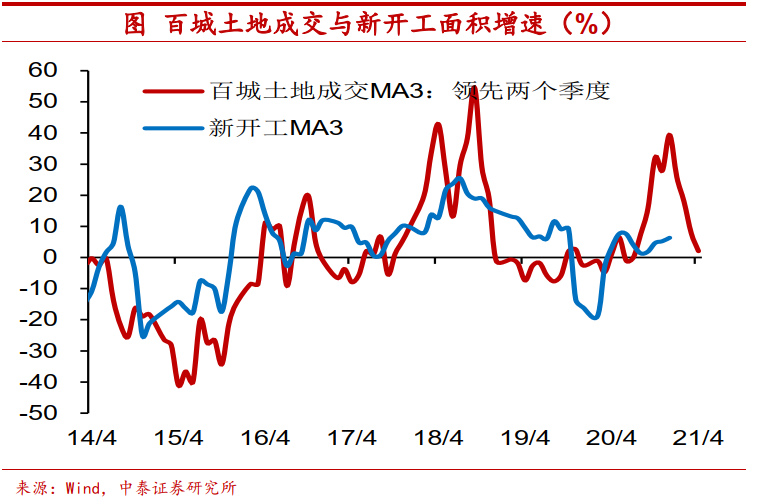

地产前景蒙尘,引擎动力不足。其次,从实体经济的角度来看,地产是拉动经济增长的重要引擎,去年我国经济的迅速恢复中,房地产就做出了很大的贡献。而今年政策上对于地产行业的约束力度较强,一方面,央行和银保监会对银行业的房地产贷款进行集中度管理,限制个人住房贷款占比上限,房贷利率也随之上行,这将使得地产销售承压。另一方面,房地产企业外部融资也面临限制,叠加销售趋弱可能带来的回款不畅,企业拿地意愿明显不强,而这也会逐渐传导到开工端,使得地产投资前景蒙尘,地产引擎的动力恐也不及去年。

PMI小幅回落,印证经济变化。最后,通过2月的PMI数据也能够印证经济恢复动能的变化。2月制造业PMI录得50.6%,仍处于荣枯线上,指向经济依然延续复苏态势,但是前两月均值51%,相比于2020年12月有所下滑,意味着经济扩张的步伐放慢。值得注意的是,前两月新出口订单指数均值回落至荣枯线下,而这是否意味着实际出口增速的显著走低还有待进一步观察。

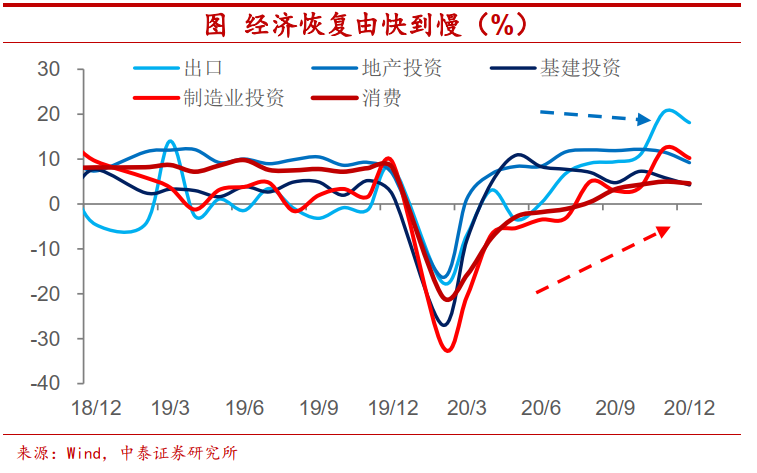

恢复由快到慢,复苏斜率趋平。我们预计,今年的经济增长将从去年的“快变量”拉动转向“慢变量”主导。地产投资、出口和基建投资对于经济的作用稳中趋缓,而制造业投资和消费这两块在去年恢复偏慢的部分或将成为年内经济复苏的亮点,复苏的斜率将趋于平缓。

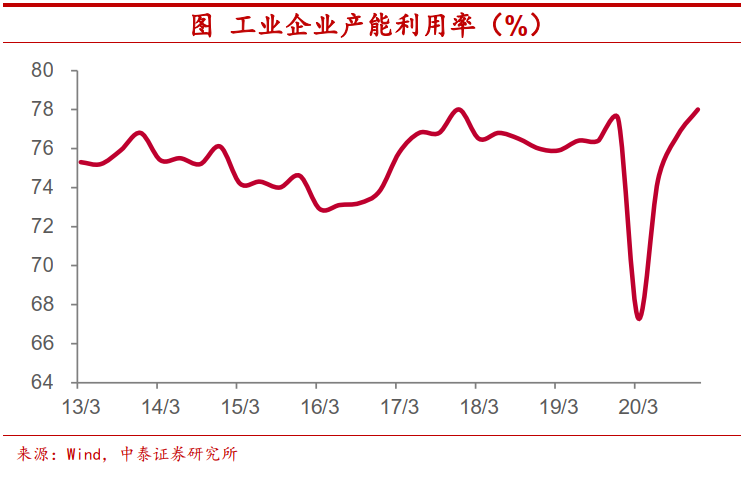

但增长动能的趋弱并不意味着经济复苏进程的停止,更不意味着经济陷入了“滞”的境地。2020年4季度工业企业产能利用率高达78%,创下2018年以来的新高,并且制造业投资还没有恢复到疫情前的水平,企业大规模投产直至出现产能过剩的阶段都未经历,指向经济仍处于复苏时期。

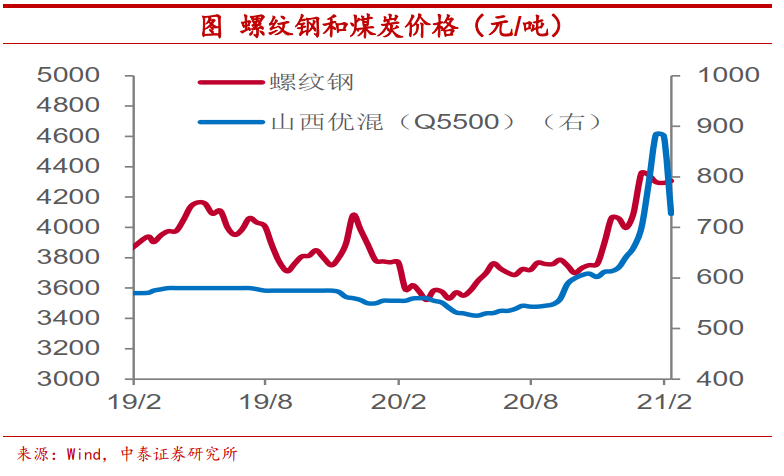

通胀结构分化,普涨概率不大。就物价水平而言,年内通胀确实存在着上行的风险。但一方面,通胀压力主要来自于PPI所代表的工业品价格部分,CPI增速大幅走高的可能性不大;另一方面,PPI也并非全面上涨,主要还是受到海外输入因素的影响,国内的钢铁和煤炭价格近期有见顶回落迹象,地产投资前景欠佳可能使得这些工业品价格有所调整。

总结来看,我国经济增长预计仍将延续复苏态势,并没有停滞,但是扩张的动能有所减弱、斜率趋于平缓,这意味着也不会很快地步入过热阶段。物价存在结构性上行的压力,而全面普涨的概率不大。虽然可能显露出一些局部过热的迹象,但经济整体仍处在复苏后期,持续时间或也相对较长。

2

服务低位徘徊,恢复需要时间

我们接下来看美国的情况。

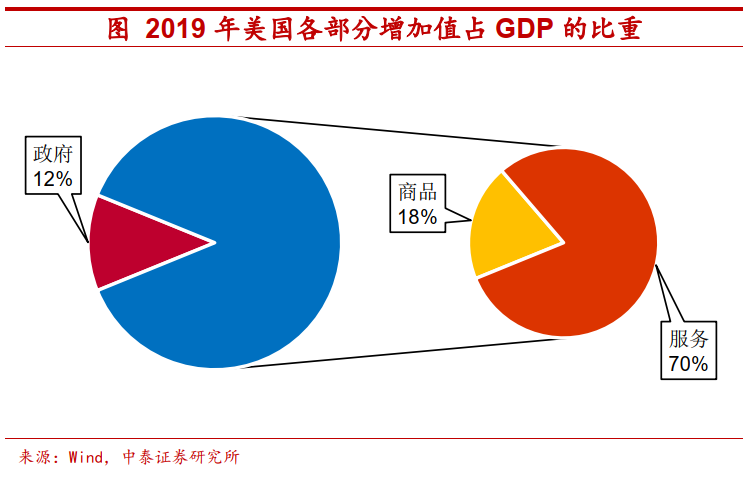

服务业是美国经济的支柱。和我国经济结构不同,服务业是美国经济的重要支柱。一方面,从支出法的角度来看,2019年个人消费支出部分占美国GDP的比重高达68%,而个人消费支出的70%都是服务消费。

另一方面,从生产法的角度来看,服务业也是美国产业的重中之重。2019年美国GDP中,接近90%都是由私人部门所创造,而70%的GDP来自于服务部门,约是商品生产部门的4倍。因此,美国经济的恢复情况,很大程度上是由服务业的情况所决定的。

疫情冲击更深,恢复明显偏慢。这一次的新冠肺炎疫情,恰恰是对于服务业的冲击更大。2021年1月美国个人消费支出中,商品消费早已经恢复到了疫情之前的水平,甚至耐用品消费同比增速显著走高,但服务消费的增速还在-7%,恢复进度明显偏慢。

就业也不理想,失业水平仍高。而从就业上来看,服务业的情况也并不理想。2021年1月美国从事生产岗位的人员失业率在6.5%左右,较2020年3月仅高出1.1个百分点,而美国从事服务岗位的人员失业率仍高达11.4%,较2020年3月高出超过5个百分点。

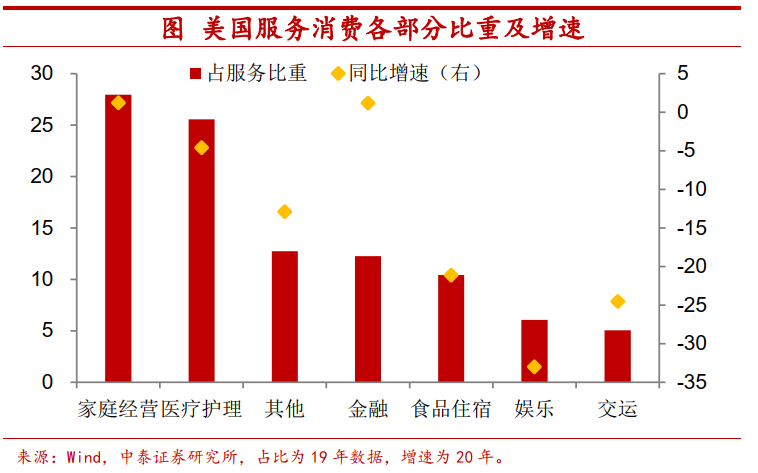

金融地产领衔,交运娱乐垫底。从美国服务业的各个子行业来看,金融和地产相关行业恢复较快,2020年基本已经恢复到了疫情之前的水平,而娱乐、食品住宿和交运行业恢复情况不佳,2020年仅恢复到2019年的不到八成水平,这三者占美国服务消费的比重超过五分之一。

服务略有好转,整体低位徘徊。当前的高频数据显示出,美国服务业经营状况迎来了一定程度的改善,但整体上仍在低位徘徊。比如从餐饮行业来看,美国的堂食客流仍较同期下滑了接近四成,从交运情况来看,美国公共交通的客流也仅恢复到2020年初一半的水平。

疫情逐步缓解,提升恢复上限。服务业恢复上限的打开,归根结底还是要有赖于疫情对经济限制的解除。美国7日移动平均的新增新冠肺炎确诊病例每天已不足七万例,约是这轮疫情高峰的四分之一,新增的死亡病例数量每天也降至2000例左右,疫情的缓解意味着服务业的恢复进程有望加快。

但是,服务业的完全恢复可能需要一个过程,并不是一蹴而就的事情。

首先,疫苗覆盖直至达到群体免疫的效果需要时间。2月底美国每百人注射疫苗超过20剂次,每天的疫苗注射超过180万剂次(7日移动平均),拜登政府承诺五月前生产足够美国成人接种的新冠疫苗,根据中泰金工研究团队的预测,美国大概率在6月前能够达到群体免疫,这意味着服务业恢复在下半年或将加速。

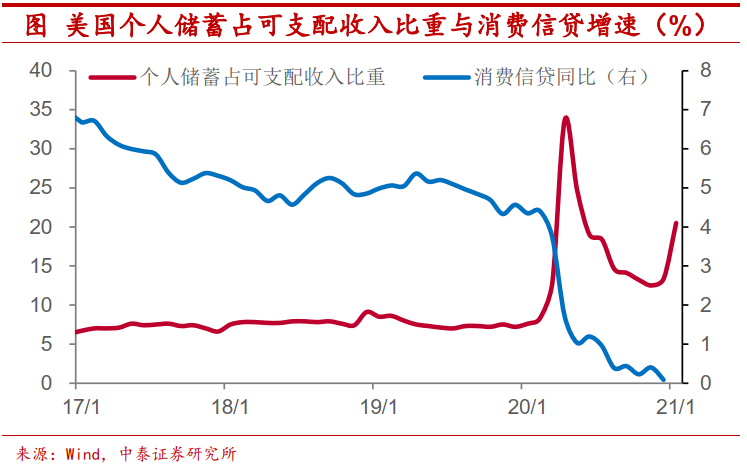

其次,居民消费意愿在疫情期间有比较明显的下降,这固然和很多消费场景未能实现有关,但也反映出人们预防性储蓄需求的上升,减少债务负担成为多数人的选择。而在疫情真正得到控制后,消费意愿能够以多快的速度回升,事实上还有待观察。一方面,居民的商品消费需求可能已经趋于饱和,疫情好转后或将面临消费结构的转换,而并非总量的快速增长;另一方面,在美国疫情相对缓和的时期,比如交运恢复较快的去年二季度末三季度初,个人储蓄占可支配收入比重仍然超过了12%,远高于疫情前的个位数水平。

最后,服务消费恢复偏慢的部分,通常都存在着时间占用的问题,比如堂食和出行,同一时间我们只能选择一种。所以这部分消费恢复不仅需要收入的改善,而且还要人们有充裕的闲暇时间。在时间约束现实存在的情况下,这部分消费恢复短期具有潜在上限。

总结来看,目前美国经济中占比最大的服务业部分依然低位徘徊,拖累整体经济增长,CPI和PCE的同比增速处于温和区间,指向当前美国经济正在复苏前期。即便疫苗推进达到了群体免疫的效果(需要一定时间),服务业的恢复进度会有所加快,但完全恢复也需要过程,可能并不是一蹴而就的事情,经济应该不会很快滑向过热。

3

政策短期稳定,不会过快调整

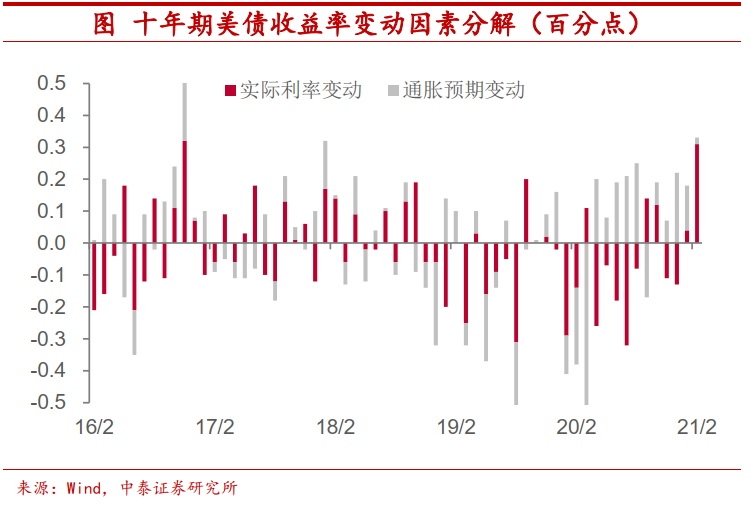

美联储保持政策宽松。近期十年期美债收益率波动加大,今年以来实际利率的变动和反映通胀预期的部分双双上行,指向市场对于美国经济的快速恢复抱有很大期待,进而也引发了对于美联储货币政策收紧的担忧。但从美国经济表现来看,当前正处在复苏前期,快速滑向过热的可能性不高,美联储对于经济的呵护意愿依然较强,我们预计,短期货币政策仍会保持宽松取向。

而我国货币政策的转向可能也会偏晚。首先,美联储维持宽松取向,我们没有必要过快收紧货币(加息),否则将会引发人民币汇率上行,出口行业将面临汇率上升叠加成本上涨的双重压力;其次,即便LPR基准利率不做调整,贷款加权平均利率也会随着经济复苏从目前的历史低位逐渐上移,起到抑制杠杆率过快增加的目的;最后,我国经济仍处在复苏后期,且预计持续时间相对较长,也需要稳定的货币政策相配合。

风险提示:政策变动,经济恢复不及预期。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。